DT方法上首先判断日线和Intraday指数大势。选择DT个股目标时,要先看个股日线图,选择符合指数环境的个股的同时,结合个股K线形态和重要的SMA/支撑/阻力等等特征。

DT不是碰运气,其存在的理由是:5m Intraday行情变化在一些行情情况和时间内是有规律的,是高概率可预测的!实际上,除了运作个股大行情,每日的价差交易是主力资金的日常收入之一,比如GS就曾赤裸裸地宣布在某个季度内,每日都盈利!

有时市场会有高概率的Intraday“必然”会如何如何的小5m图级别的波动,但日线市场沉闷时,这种小5m图级别的波动并不具有高成功率的可预测性;也即,大多数小5m图级别的可预测波动也是在日线行情比较清晰的基础上才有的,或者,此时日线行情的属性类别很确定(比如,震荡市),所以,必须等待在有把握时出手,不能觉得手痒,或者有碰运气赌一把的想法。

DT必须要有高成功率,一旦没有达到或仅50%左右,则说明对Intraday或短线行情,无论是指数行情还是个股行情都暂时判断出了问题,应该暂时停止至少DT行为。比如,如果成功率是70%,则盈利率仅70%-30%=40%,每次输赢金额大都差不多,绝对数量也不太大,所以,并没有有意义的统计优势。可以要求DT的3R计算更严格,但更多的是判断Intraday和短线行情的高概率正确性,这点与波段和中长线持仓策略不同。也就是,对于DT,正确预测的重要性大于操作,大于执行纪律。而对于波段和中长线,预测错误的结果是(小额)止损,但正确预测所带来的操作盈利大大高于止损额,所以可以以盈利额取胜,尽管操作结果可能是一连串的小损失(都是正确操作!)和几个大盈利,盈利的个数比例面上看起来可能并不高。

DT并非严格限定在日内对冲,有时可隔夜持仓或持仓数日。或者DT是日线波段或中长线持仓过程中的滚动高抛低吸赚取差价。但DT做空日线强势股的仓位,隔夜或日线持仓要谨慎,原则上不能如此违反时间框架,DT止损此时要严格。

要清醒认识到,DT并不是主要利润的来源,而只是锦上添花的工具。

DT的原则:

1,DT目标股要有很好的流动性,且与指数高概率互动,这种互动既可是同向的,也可是反向的。流动性好的股票,Bid/Ask Spread小,能保证随时低成本地进出,且从Bid Size/Ask Size上也可辅助确认Intraday 5m行情,因为主力没有必要在这种情况下作假。小盘股则易引起主力资金警觉,而顺手短暂改变Intraday走势则很容易,因为盘子小,操纵成本低。所以DT只选择大中股票。

权重股或大股盘子大,绝对变化率不会很大(否则需要极强极大的短线买盘/抛盘,除非为了有目的地强行操控指数,主力大多时候如此行得不偿失),同时由于市场波动性强,无论日线多么强势,大多Intraday有横盘或调整,这样可至少Intraday调仓,赚取差价。一旦日线有大幅高开低开,要注意锁利,然后空仓等待更好的机会进入。使得虽然总体行情波动不大,但获利更稳定、更可预期、更高一些。比如,$1的行情可能会走几周,这期间由于高抛低吸可能总共赚取$1.5,中间空仓期间可以做其它机会以提高资金使用效率和降低机会成本。

Intraday洗盘骗线,比如故意引发止损盘,如果不是在吸筹阶段,则短线可期待向上;然而,一旦果真向上,不要(象对待中小盘股那样)期待过多,可能不久就会回调(因为大盘子股票市场波动性强)。比如:

2,DT要与Intraday当时的指数相结合,同时参看其它指数权重股的Intraday动向综合判断指数Intraday走向,然后选择目标。

对于处于主要(Primary)支撑/阻力线区的大股,合适时,当然可以只做做多/做空的DT。然而,对于打算做日线波段处于主要(Primary)支撑/阻力线区的大股,要少动或动时更谨慎,因为一旦失手,可能被迫放弃日线战略,因为这种情况下,如果追高/杀低再次进入,可能会碰到回调/反弹,影响节奏和心态。对节奏的影响还表现在判断指数的节奏,因为,大权重股与判断指数是息息相关的。也就是说,操作上,对处于日线波段行情中途的大股,调仓(也可纯粹DT)主要在日线行情的中途,根据是K线形态和主要SMA和一些途中的支撑/阻力;而纯粹DT在对股性了解以及判断指数较准确的情况下,此时也并没有做多或做空的偏好,做多和做空是一样的。

比如,虽然指数在调整,但有些大股依自己的股性或日线图在我行我素地涨,有些在我行我素地跌,有些虽然涨或跌,但很顾及指数,也即,综合起来,虽然各自涨跌不同,但Intraday走势有某种共性并与指数Intraday走势吻合,然后利用这种吻合在大中股里寻找目标。例如,如果发现大多权重股从Intraday 5m主要阻力线开始跌,指数5m也(在主要阻力线)开始跌;此时可找一个正在上穿测试日线200SMA/50SMA的大股,同时该大股也在5m下跌,正在下跌的起点恰好是日线200SMA/50SMA价格位置,尤其该股在日线图上在通过200SMA/50SMA时,总震荡或有影线,那么,此时就是一个很好的DT做空的机会,尽管该股可能日线图上向上的趋势非常强;或者找正在主要阻力区徘徊的大股,特别是日线的最近两天有大阴线或高开阴线的,机会可能更好,如果判断指数日线开始下跌,且该大股日线也下跌,则此时不但是DT的好入场点,也应是很好的日线波段入场点。比如:

3,每日0th-30th or 60th minute最关键,大多开仓好机会、平仓隔夜仓或日线仓好机会都在开盘后的2小时内。收盘前的最后半小时(或一小时)最好只是决定是平仓已有DT仓位(以及已发觉情况不对的日线仓位)还是保留到至少第二天;如果开新仓,应至少是隔夜或日线打算。其它的中间时间段谨慎操作。

DT账户资金不能太小,资金不足导致仓位太小,从而盈利太小不愿平仓,最终可能造成损失。流动性好的股票,DT获利空间都不大,每次能预期1%就很好了。对于价格高的大股,比如JNJ/QCOM/AMGN等,每次0.5%已经很不错。每次获利目标的绝对数额最好至少要有几百元,尽管不一定总能达到,但有此预期后,会潜意识更严肃地寻找并确认入场的理由(比如,至少有了较明确的平仓价位,而此价位有理由在最多几小时内达到么?),会大大减小碰运气的随手做,不会盲动。有了账面盈利的DT,哪怕股价变化只有几分钱,尽量不要转变成亏损,因为若情况发生了变化或走势被确认,随时可以再入场。

实例图解DT的方法和原则 (zt)

Tigerbalm (2011-12-05 05:47:12) 评论 (0)DT方法上首先判断日线和Intraday指数大势。选择DT个股目标时,要先看个股日线图,选择符合指数环境的个股的同时,结合个股K线形态和重要的SMA/支撑/阻力等等特征。

DT不是碰运气,其存在的理由是:5m Intraday行情变化在一些行情情况和时间内是有规律的,是高概率可预测的!实际上,除了运作个股大行情,每日的价差交易是主力资金的日常收入之一,比如GS就曾赤裸裸地宣布在某个季度内,每日都盈利!

有时市场会有高概率的Intraday“必然”会如何如何的小5m图级别的波动,但日线市场沉闷时,这种小5m图级别的波动并不具有高成功率的可预测性;也即,大多数小5m图级别的可预测波动也是在日线行情比较清晰的基础上才有的,或者,此时日线行情的属性类别很确定(比如,震荡市),所以,必须等待在有把握时出手,不能觉得手痒,或者有碰运气赌一把的想法。

DT必须要有高成功率,一旦没有达到或仅50%左右,则说明对Intraday或短线行情,无论是指数行情还是个股行情都暂时判断出了问题,应该暂时停止至少DT行为。比如,如果成功率是70%,则盈利率仅70%-30%=40%,每次输赢金额大都差不多,绝对数量也不太大,所以,并没有有意义的统计优势。可以要求DT的3R计算更严格,但更多的是判断Intraday和短线行情的高概率正确性,这点与波段和中长线持仓策略不同。也就是,对于DT,正确预测的重要性大于操作,大于执行纪律。而对于波段和中长线,预测错误的结果是(小额)止损,但正确预测所带来的操作盈利大大高于止损额,所以可以以盈利额取胜,尽管操作结果可能是一连串的小损失(都是正确操作!)和几个大盈利,盈利的个数比例面上看起来可能并不高。

DT并非严格限定在日内对冲,有时可隔夜持仓或持仓数日。或者DT是日线波段或中长线持仓过程中的滚动高抛低吸赚取差价。但DT做空日线强势股的仓位,隔夜或日线持仓要谨慎,原则上不能如此违反时间框架,DT止损此时要严格。

要清醒认识到,DT并不是主要利润的来源,而只是锦上添花的工具。

DT的原则:

1,DT目标股要有很好的流动性,且与指数高概率互动,这种互动既可是同向的,也可是反向的。流动性好的股票,Bid/Ask Spread小,能保证随时低成本地进出,且从Bid Size/Ask Size上也可辅助确认Intraday 5m行情,因为主力没有必要在这种情况下作假。小盘股则易引起主力资金警觉,而顺手短暂改变Intraday走势则很容易,因为盘子小,操纵成本低。所以DT只选择大中股票。

权重股或大股盘子大,绝对变化率不会很大(否则需要极强极大的短线买盘/抛盘,除非为了有目的地强行操控指数,主力大多时候如此行得不偿失),同时由于市场波动性强,无论日线多么强势,大多Intraday有横盘或调整,这样可至少Intraday调仓,赚取差价。一旦日线有大幅高开低开,要注意锁利,然后空仓等待更好的机会进入。使得虽然总体行情波动不大,但获利更稳定、更可预期、更高一些。比如,$1的行情可能会走几周,这期间由于高抛低吸可能总共赚取$1.5,中间空仓期间可以做其它机会以提高资金使用效率和降低机会成本。

Intraday洗盘骗线,比如故意引发止损盘,如果不是在吸筹阶段,则短线可期待向上;然而,一旦果真向上,不要(象对待中小盘股那样)期待过多,可能不久就会回调(因为大盘子股票市场波动性强)。比如:

2,DT要与Intraday当时的指数相结合,同时参看其它指数权重股的Intraday动向综合判断指数Intraday走向,然后选择目标。

对于处于主要(Primary)支撑/阻力线区的大股,合适时,当然可以只做做多/做空的DT。然而,对于打算做日线波段处于主要(Primary)支撑/阻力线区的大股,要少动或动时更谨慎,因为一旦失手,可能被迫放弃日线战略,因为这种情况下,如果追高/杀低再次进入,可能会碰到回调/反弹,影响节奏和心态。对节奏的影响还表现在判断指数的节奏,因为,大权重股与判断指数是息息相关的。也就是说,操作上,对处于日线波段行情中途的大股,调仓(也可纯粹DT)主要在日线行情的中途,根据是K线形态和主要SMA和一些途中的支撑/阻力;而纯粹DT在对股性了解以及判断指数较准确的情况下,此时也并没有做多或做空的偏好,做多和做空是一样的。

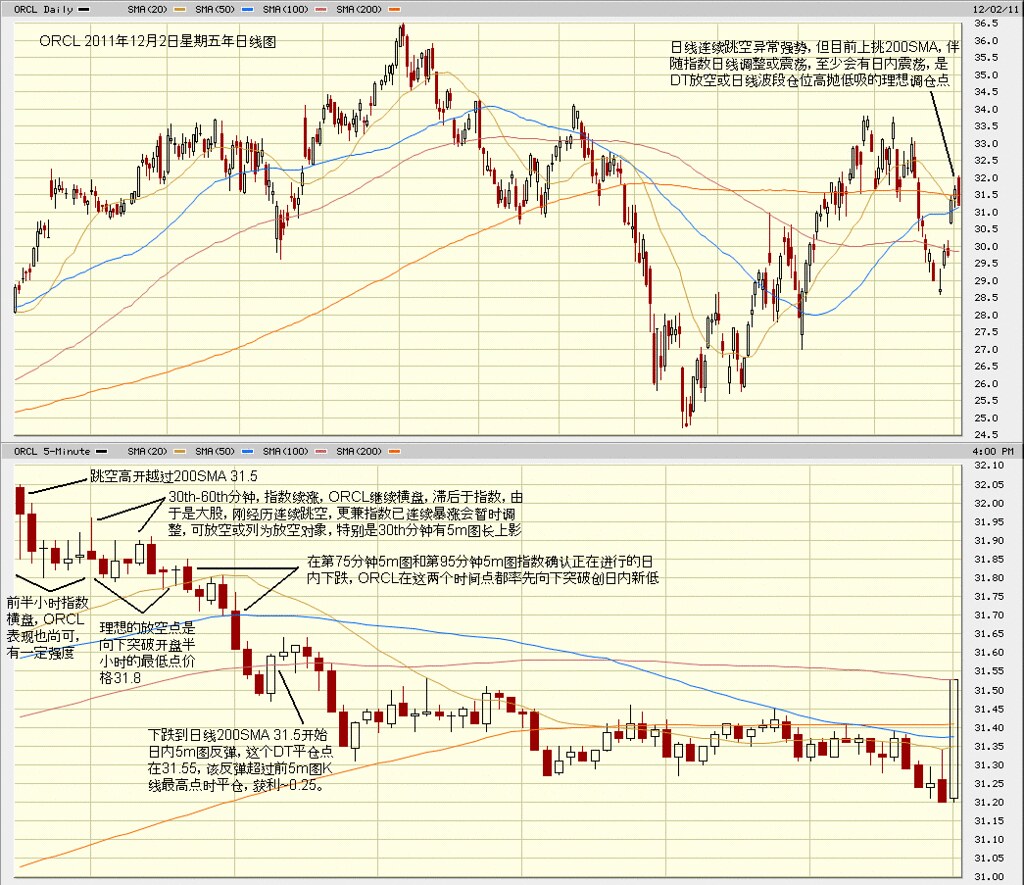

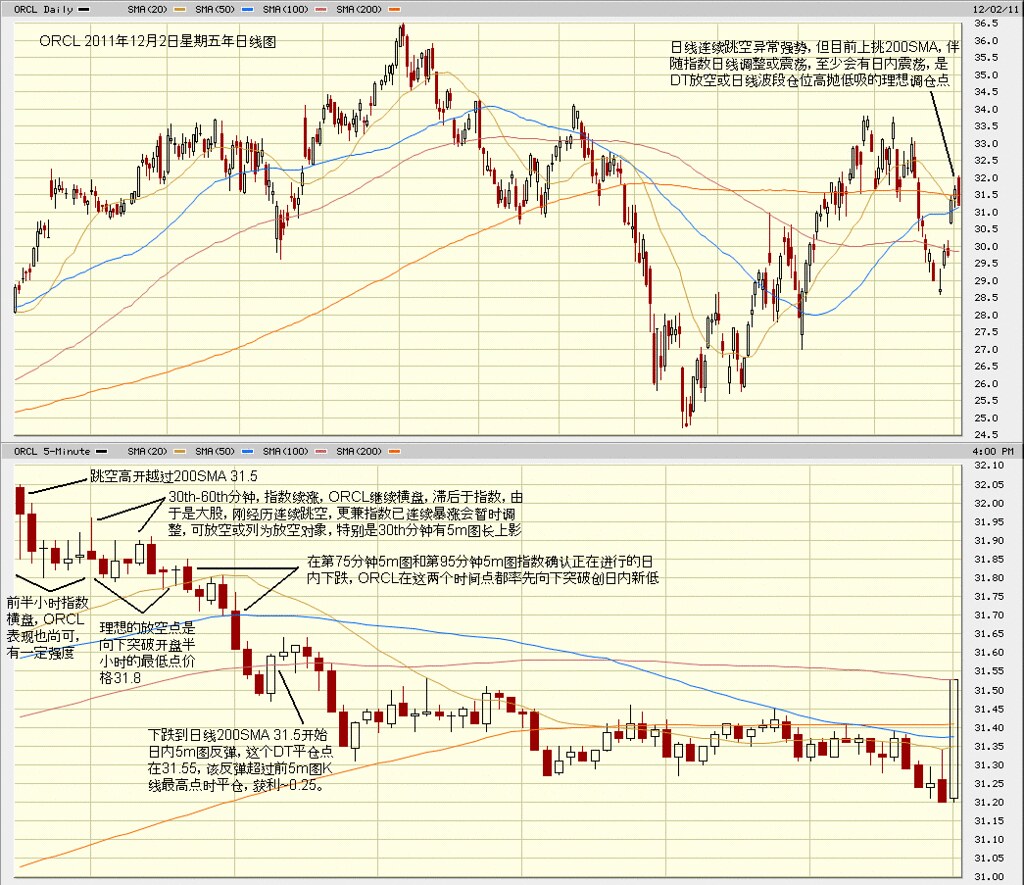

比如,虽然指数在调整,但有些大股依自己的股性或日线图在我行我素地涨,有些在我行我素地跌,有些虽然涨或跌,但很顾及指数,也即,综合起来,虽然各自涨跌不同,但Intraday走势有某种共性并与指数Intraday走势吻合,然后利用这种吻合在大中股里寻找目标。例如,如果发现大多权重股从Intraday 5m主要阻力线开始跌,指数5m也(在主要阻力线)开始跌;此时可找一个正在上穿测试日线200SMA/50SMA的大股,同时该大股也在5m下跌,正在下跌的起点恰好是日线200SMA/50SMA价格位置,尤其该股在日线图上在通过200SMA/50SMA时,总震荡或有影线,那么,此时就是一个很好的DT做空的机会,尽管该股可能日线图上向上的趋势非常强;或者找正在主要阻力区徘徊的大股,特别是日线的最近两天有大阴线或高开阴线的,机会可能更好,如果判断指数日线开始下跌,且该大股日线也下跌,则此时不但是DT的好入场点,也应是很好的日线波段入场点。比如:

3,每日0th-30th or 60th minute最关键,大多开仓好机会、平仓隔夜仓或日线仓好机会都在开盘后的2小时内。收盘前的最后半小时(或一小时)最好只是决定是平仓已有DT仓位(以及已发觉情况不对的日线仓位)还是保留到至少第二天;如果开新仓,应至少是隔夜或日线打算。其它的中间时间段谨慎操作。

DT账户资金不能太小,资金不足导致仓位太小,从而盈利太小不愿平仓,最终可能造成损失。流动性好的股票,DT获利空间都不大,每次能预期1%就很好了。对于价格高的大股,比如JNJ/QCOM/AMGN等,每次0.5%已经很不错。每次获利目标的绝对数额最好至少要有几百元,尽管不一定总能达到,但有此预期后,会潜意识更严肃地寻找并确认入场的理由(比如,至少有了较明确的平仓价位,而此价位有理由在最多几小时内达到么?),会大大减小碰运气的随手做,不会盲动。有了账面盈利的DT,哪怕股价变化只有几分钱,尽量不要转变成亏损,因为若情况发生了变化或走势被确认,随时可以再入场。