著名的维珍总裁理查德·布兰森(Richard Branson)打趣说,“如果你想成为一个百万富翁,那就拿10亿美元搞一个新的航空公司。”我想虚心建议一个更快的方法:买杠杆型ETF。

文学上的衰减的杠杆交易所买卖基金(LETFs)的蓬勃发展。我不会重复,但这里是最近的几个例子:

华尔街日报:当心“杠杆”交易所买卖基金

Motley Fool的另一个标志,以避免这些投资

ZeroHedge:杠杆ETF - 为什么我们有他们吗?

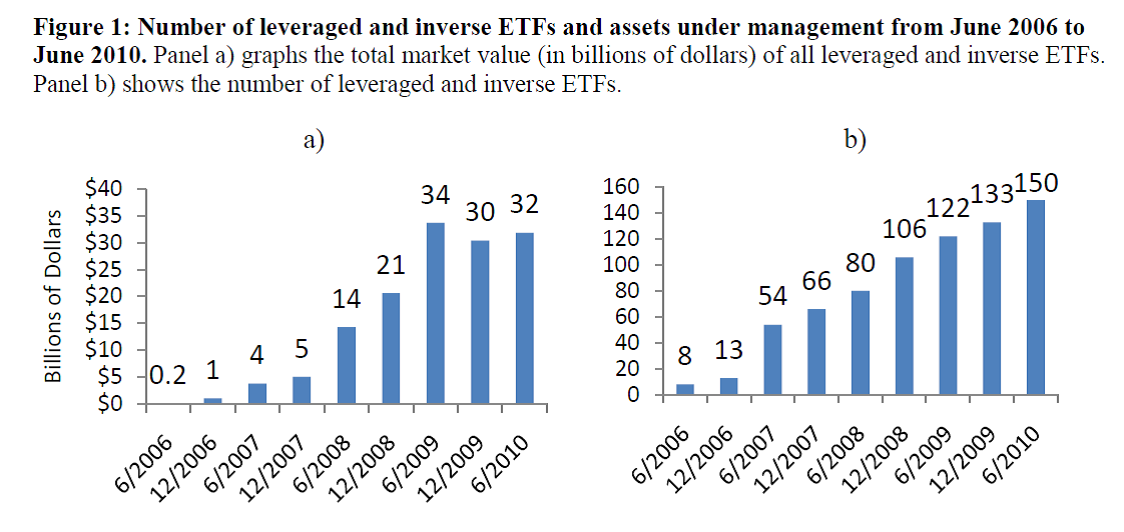

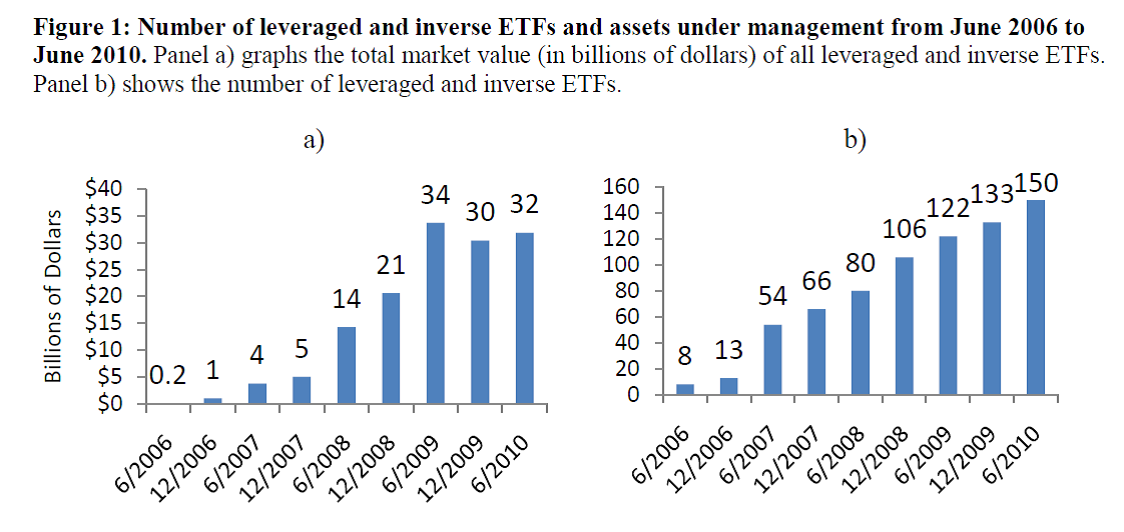

到目前为止,令人惊讶的是那些警告几乎没有影响LETF的发展:

来源:证券诉讼和咨询集团,2010年

据IndexUniverse,截至2012年5月在美国就有275个杠杆和反向ETF,他们拥有近330亿美元的资产。 The Motley Fool估计在2012年1月LETF资产在$ 450亿。 LETFs还在许多国际市场启动,最近一次是在日本。

谁是这些LET的F投资者呢?只是一堆没有经验的散户吗?,他们像公司的招股章程隆重推荐的那样仅仅持有一天么?不,全不是。在这四大流行LETFs的(其他LETFs是类似的),机构拥有显著比例的流通股:

相关 | 杠杆ETF | 由机构持有的股份

-------------------------------------------+--------------------+-------------------------------

罗素1000金融(RGUSFL指数) FAS(3X) 14.72%

FAZ(3倍) 8.85%

------------------------------------------------------------------------------------------------

道琼斯工业平均指数(INDU指标)UDOW(3×) 21.90%

SDOW(3倍) 4.69%

------------------------------------------------------------------------------------------------

资料来源:彭博资讯编译自2012年9月4日的13F和Schedule-D备案

这可以是任何机构投资者。他们包括金融界的所有大佬:高盛,瑞银集团,瑞士信贷(Credit Suisse),摩根士丹利,摩根大通,美国银行(Bank of America)和骑士金融。下面第二组的机构持有人看起来比上面那些“做市商”更像投资者,尽管他们间的区别是很模糊的:史蒂文斯资本,萨斯奎汉纳,惠灵顿管理公司,通用财产及意外险等,有报道说这些机构大部分(在这两个组的“投资者”)至少在过去的四个季度拥有LETF的长仓。每日成交数据也显示平均持有期大大的超过一天[参见此文表4第12页]

这就引出了一个问题:为什么我们的一些收入最高的专业投资人士购买并持有这些大多数学者和从业者都一致认为随着时间的推移极有可能失去其价值的投资工具呢?它们是会不会包括高盛在内“做市商”创建的有毒工具,在牺牲其他客户的同时让他们的客户可以做空获利?为什么那么的离谱和前所未有的...另一方面,也许他们知道我们所不知道的东西?如果是后者的解释对你我来说听起来很诱人,让我分享一个沃伦·巴菲特伯克希尔公司1985年年度报告的典故:

“让我告诉你这个故事:石油勘探者在天国之门遇到了圣彼得。当被告知石油勘探者的职业,圣彼得说:'哦,我真的很抱歉。你似乎满足了所有进入天堂的测试。但是,我们有一个可怕的问题。看到那边的那支笔么?这就是我们那些准备进入天堂的石油勘探者们等待的地方。它被填满了 - 我们没有任何空间。' 石油勘探者想了一会儿,说:'你不介意我对那些伙计们说四个字吧?' . '我看不到任何损害'圣彼得说。这个老家伙就把手卷成喇叭状,大吼一声,‘地狱中发现石油!’石油勘探者们立刻马上冲出了大门,如小鸟般扑闪着翅膀飞向地狱。‘你知道,这是一个相当不错的小技巧,’圣彼得说:‘进去吧,地方是你的了。您已经得到了足够的空间。’那老家伙抓了抓他的头皮说:‘不好意思,如果你不介意的话,我想我会跟他们一起去。那个传闻可能有一定的道理哦’。”

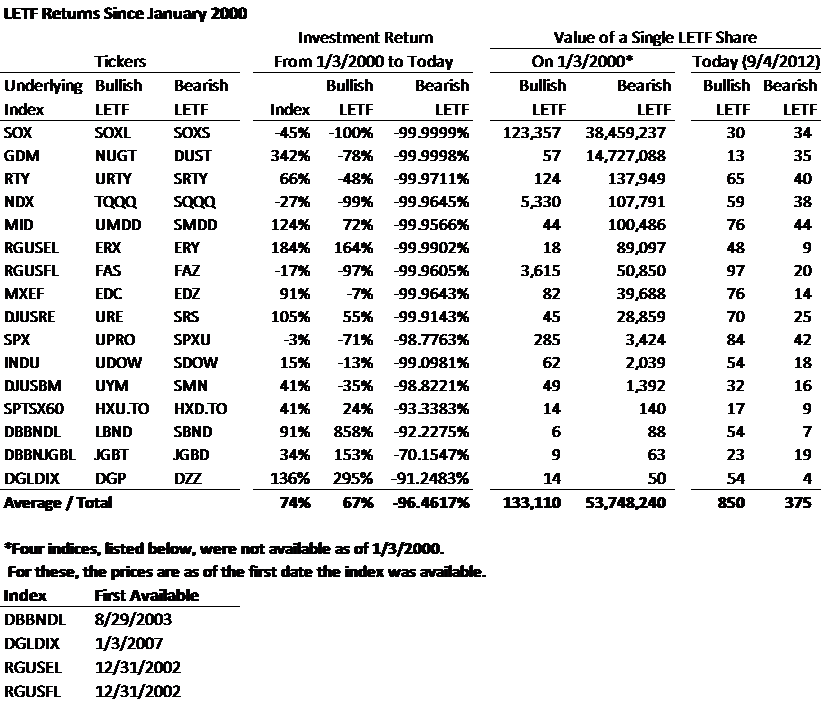

能不能把握最好的市场时机来克服在LETFs固有的衰减呢?要回答这个问题,我们必须先测量在没有挑选任何市场时机的基准线:假设你在12年前(在2000年1月初)买了一单LETF并持有到今天。你赚了或输了多少钱呢?你比相应的(无杠杆)指数表现好么?

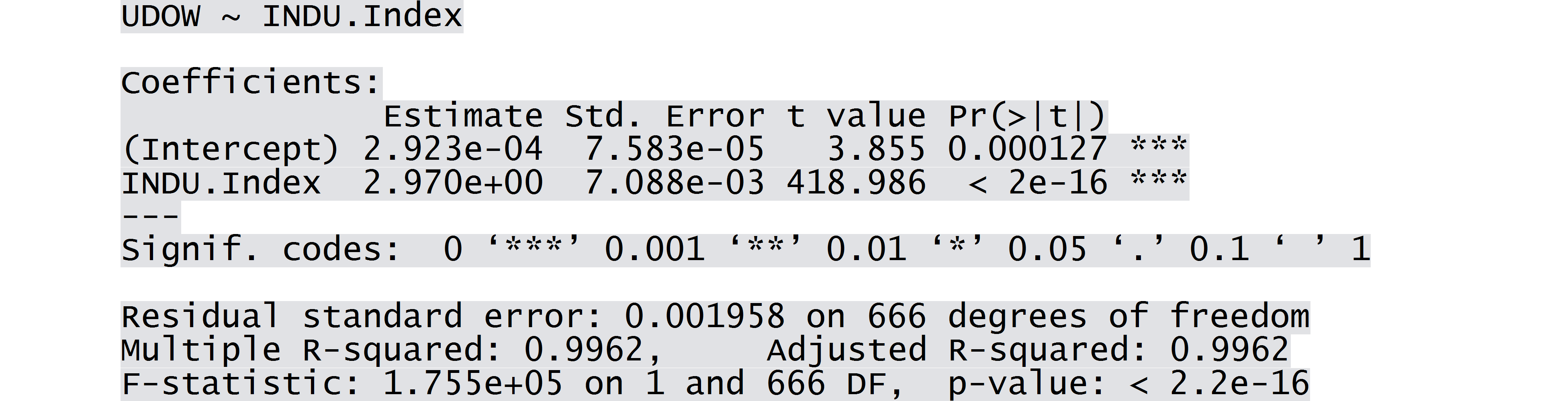

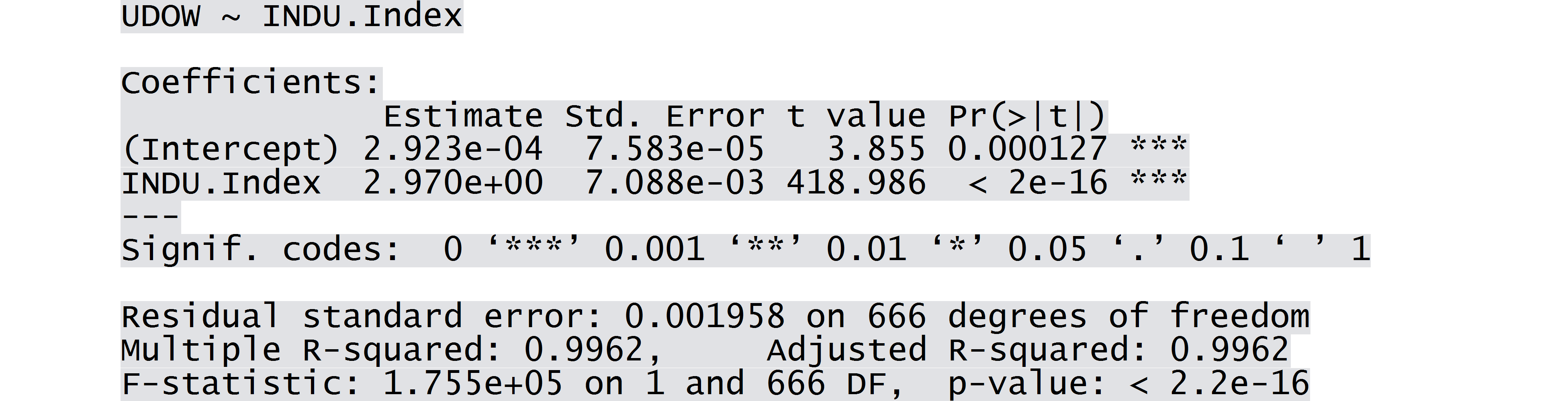

这个问题很难回答,因为的第一批LETFs大约2006年在推出,大多数LETFs是相当年轻的。幸运的是,许多相关LETFs的指数有较长的历史,我们可以使用。例如,UDOW,在2010-02-11开始买卖,提供3倍于道琼斯工业平均指数(INDU)的日收益率。我们有2010-02-11之前的道琼斯指数单日回报百分比。我们可以乘以3得到UDOW的预期每日百分比回报。然后我们就可以得到从2000年至2010-02-11的UDOW的预期回报率以及UDOW的首个截止价格:26.26美元。然后我们就可以回朔得到在2000年1月1日的UDOW的价格。事实上,我们可以做得更准确:不像UDOW的目标那样把INDU的回报简单乘以3,我们可以密切测量UDOW从2010年02 - 09到现在的对比与INDU日常回报的百分比回报。这里就是回归测试的结果:

因此,最适合的公式是:

UDOW日收益率百分比= 2.97 * INDU百分比每日往返+ 0.000293

这个系数是有道理的:需要注意的是兑现β(2.97倍)稍低于承诺的β(3倍),这主要是由于管理成本和交易成本,和α几乎是零。此外,该公式是非常准确的描述UDOW自成立以来的每日回报,R ^ 2是99.6%以上。这样的结果对我们的购物清单上LETFs是最典型的。

现在,我们已经得到计算方法,我们可以回来到原来的问题:2000年1月,你的一单LETF值多少呢?

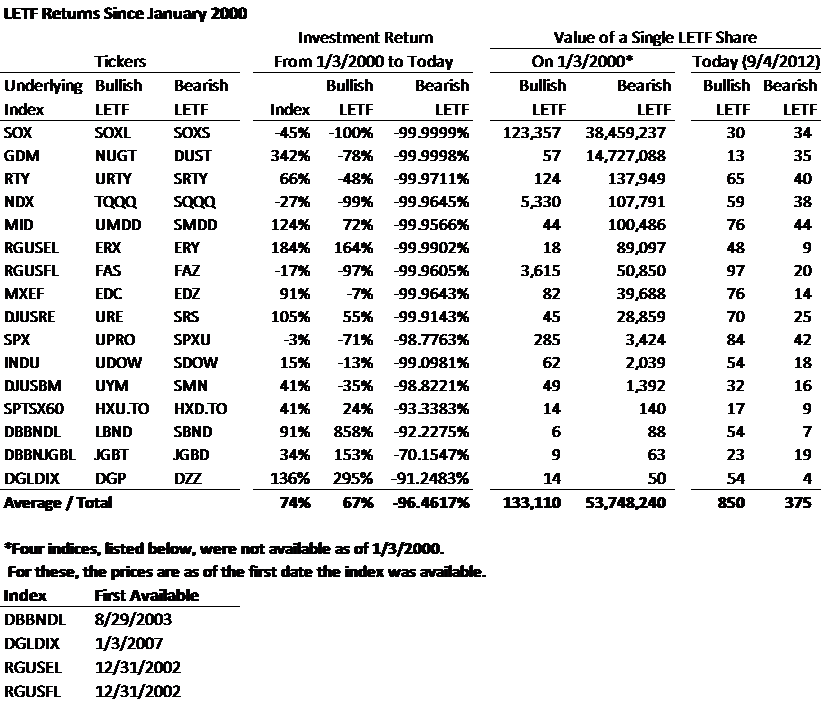

阅读此表的第一行:我们的“最大输家”是的LETF对SOXL / SOXS,他们承诺是费城半导体指数(SOX指数彭博)日收益的3倍和负3倍。从2000年1月到今天,标的指数下跌了45%,两个LETFs失去了几乎100%的。事实上,如果你在2000年1月买了SOXL和SOXS各一单, 你付了123000美元和3800万美元(!)。这两只股票现在的价值刚刚超过30美元和34美元。如果2000年1月你买了上面表中的每个LETF各一单 ,你共支付了5300万美元,现在你的组合的价值是1225美元。

另外两个结论:

- 你可以通过购买和持有看涨的LETFs赚钱,但一般来说,获利不会超过对应的标的指数。因此,看涨LETFs可以说是一个完美的“低回报高风险”投资工具:风险是回报的两倍。

- 长期持有看跌LETFs的损失是绝对惊人的,甚至在美国资本市场历史上最坏时期之一的“失去的十年”。大买看跌LETFs肯定是一个确保你的投资组合免受损失的最昂贵的方式,治疗比疾病本身更糟糕。

显然,没有人会持有一个看跌的LETF这么长时间。每个人都买它的人相信,他们得到了对冲未来市场下跌的有效方式,他们希望在“太多”的衰变发生前就跑路了。仔细想一下,但是,第一股的SDOW(-3X INDU)创建自2010年2月。SDOW不断在股民手上转手,每个人都认为,他们能把握市场实际。然而,作为一个群体,这些股民失去了23.6%,假设SDOW发行于2000年1月,他们就已经赔了99%以上。赔率是非常不好。所以,如果你能从这样一个可怕的投资工具中获得正收益,那你的表现太惊人了,请给我打电话:我想雇你。在那之前,我宁愿赌另外一面(看跌所有的LETF)。

3800万美元的有杠杆ETF股份

momentumtrade (2012-09-07 10:42:46) 评论 (0)著名的维珍总裁理查德·布兰森(Richard Branson)打趣说,“如果你想成为一个百万富翁,那就拿10亿美元搞一个新的航空公司。”我想虚心建议一个更快的方法:买杠杆型ETF。

文学上的衰减的杠杆交易所买卖基金(LETFs)的蓬勃发展。我不会重复,但这里是最近的几个例子:

华尔街日报:当心“杠杆”交易所买卖基金

Motley Fool的另一个标志,以避免这些投资

ZeroHedge:杠杆ETF - 为什么我们有他们吗?

到目前为止,令人惊讶的是那些警告几乎没有影响LETF的发展:

来源:证券诉讼和咨询集团,2010年

据IndexUniverse,截至2012年5月在美国就有275个杠杆和反向ETF,他们拥有近330亿美元的资产。 The Motley Fool估计在2012年1月LETF资产在$ 450亿。 LETFs还在许多国际市场启动,最近一次是在日本。

谁是这些LET的F投资者呢?只是一堆没有经验的散户吗?,他们像公司的招股章程隆重推荐的那样仅仅持有一天么?不,全不是。在这四大流行LETFs的(其他LETFs是类似的),机构拥有显著比例的流通股:

相关 | 杠杆ETF | 由机构持有的股份

-------------------------------------------+--------------------+-------------------------------

罗素1000金融(RGUSFL指数) FAS(3X) 14.72%

FAZ(3倍) 8.85%

------------------------------------------------------------------------------------------------

道琼斯工业平均指数(INDU指标)UDOW(3×) 21.90%

SDOW(3倍) 4.69%

------------------------------------------------------------------------------------------------

资料来源:彭博资讯编译自2012年9月4日的13F和Schedule-D备案

这可以是任何机构投资者。他们包括金融界的所有大佬:高盛,瑞银集团,瑞士信贷(Credit Suisse),摩根士丹利,摩根大通,美国银行(Bank of America)和骑士金融。下面第二组的机构持有人看起来比上面那些“做市商”更像投资者,尽管他们间的区别是很模糊的:史蒂文斯资本,萨斯奎汉纳,惠灵顿管理公司,通用财产及意外险等,有报道说这些机构大部分(在这两个组的“投资者”)至少在过去的四个季度拥有LETF的长仓。每日成交数据也显示平均持有期大大的超过一天[参见此文表4第12页]

这就引出了一个问题:为什么我们的一些收入最高的专业投资人士购买并持有这些大多数学者和从业者都一致认为随着时间的推移极有可能失去其价值的投资工具呢?它们是会不会包括高盛在内“做市商”创建的有毒工具,在牺牲其他客户的同时让他们的客户可以做空获利?为什么那么的离谱和前所未有的...另一方面,也许他们知道我们所不知道的东西?如果是后者的解释对你我来说听起来很诱人,让我分享一个沃伦·巴菲特伯克希尔公司1985年年度报告的典故:

“让我告诉你这个故事:石油勘探者在天国之门遇到了圣彼得。当被告知石油勘探者的职业,圣彼得说:'哦,我真的很抱歉。你似乎满足了所有进入天堂的测试。但是,我们有一个可怕的问题。看到那边的那支笔么?这就是我们那些准备进入天堂的石油勘探者们等待的地方。它被填满了 - 我们没有任何空间。' 石油勘探者想了一会儿,说:'你不介意我对那些伙计们说四个字吧?' . '我看不到任何损害'圣彼得说。这个老家伙就把手卷成喇叭状,大吼一声,‘地狱中发现石油!’石油勘探者们立刻马上冲出了大门,如小鸟般扑闪着翅膀飞向地狱。‘你知道,这是一个相当不错的小技巧,’圣彼得说:‘进去吧,地方是你的了。您已经得到了足够的空间。’那老家伙抓了抓他的头皮说:‘不好意思,如果你不介意的话,我想我会跟他们一起去。那个传闻可能有一定的道理哦’。”

能不能把握最好的市场时机来克服在LETFs固有的衰减呢?要回答这个问题,我们必须先测量在没有挑选任何市场时机的基准线:假设你在12年前(在2000年1月初)买了一单LETF并持有到今天。你赚了或输了多少钱呢?你比相应的(无杠杆)指数表现好么?

这个问题很难回答,因为的第一批LETFs大约2006年在推出,大多数LETFs是相当年轻的。幸运的是,许多相关LETFs的指数有较长的历史,我们可以使用。例如,UDOW,在2010-02-11开始买卖,提供3倍于道琼斯工业平均指数(INDU)的日收益率。我们有2010-02-11之前的道琼斯指数单日回报百分比。我们可以乘以3得到UDOW的预期每日百分比回报。然后我们就可以得到从2000年至2010-02-11的UDOW的预期回报率以及UDOW的首个截止价格:26.26美元。然后我们就可以回朔得到在2000年1月1日的UDOW的价格。事实上,我们可以做得更准确:不像UDOW的目标那样把INDU的回报简单乘以3,我们可以密切测量UDOW从2010年02 - 09到现在的对比与INDU日常回报的百分比回报。这里就是回归测试的结果:

因此,最适合的公式是:

UDOW日收益率百分比= 2.97 * INDU百分比每日往返+ 0.000293

这个系数是有道理的:需要注意的是兑现β(2.97倍)稍低于承诺的β(3倍),这主要是由于管理成本和交易成本,和α几乎是零。此外,该公式是非常准确的描述UDOW自成立以来的每日回报,R ^ 2是99.6%以上。这样的结果对我们的购物清单上LETFs是最典型的。

现在,我们已经得到计算方法,我们可以回来到原来的问题:2000年1月,你的一单LETF值多少呢?

阅读此表的第一行:我们的“最大输家”是的LETF对SOXL / SOXS,他们承诺是费城半导体指数(SOX指数彭博)日收益的3倍和负3倍。从2000年1月到今天,标的指数下跌了45%,两个LETFs失去了几乎100%的。事实上,如果你在2000年1月买了SOXL和SOXS各一单, 你付了123000美元和3800万美元(!)。这两只股票现在的价值刚刚超过30美元和34美元。如果2000年1月你买了上面表中的每个LETF各一单 ,你共支付了5300万美元,现在你的组合的价值是1225美元。

另外两个结论:

- 你可以通过购买和持有看涨的LETFs赚钱,但一般来说,获利不会超过对应的标的指数。因此,看涨LETFs可以说是一个完美的“低回报高风险”投资工具:风险是回报的两倍。

- 长期持有看跌LETFs的损失是绝对惊人的,甚至在美国资本市场历史上最坏时期之一的“失去的十年”。大买看跌LETFs肯定是一个确保你的投资组合免受损失的最昂贵的方式,治疗比疾病本身更糟糕。

显然,没有人会持有一个看跌的LETF这么长时间。每个人都买它的人相信,他们得到了对冲未来市场下跌的有效方式,他们希望在“太多”的衰变发生前就跑路了。仔细想一下,但是,第一股的SDOW(-3X INDU)创建自2010年2月。SDOW不断在股民手上转手,每个人都认为,他们能把握市场实际。然而,作为一个群体,这些股民失去了23.6%,假设SDOW发行于2000年1月,他们就已经赔了99%以上。赔率是非常不好。所以,如果你能从这样一个可怕的投资工具中获得正收益,那你的表现太惊人了,请给我打电话:我想雇你。在那之前,我宁愿赌另外一面(看跌所有的LETF)。