常规油田,才是中长期油价的关键决定因素

作者:Niro

OPEC最终成功达成减产协议,油价也是连日大涨,后续油价到底怎么走,市场和媒体目前更多的是在关注页岩油,但从3-5年的周期看,传统常规油田的产量变化趋势,可能才是真正决定未来油价走势的关键。 最近在wind上看了几篇汇丰的深度研究报告(不知原报告是否免费,就贴个名字给大家吧,主要是“Global oil demand:Near-term strength,longer-term uncertainty”、“Oil supply:Will mature field declines drive the next supply-crunch?”和“Oil market update:Assessing the long term supply/demand outlook”这几篇),感觉文章的数据和逻辑都很严谨,就把里面的一些核心数据和观点提炼了下,分享出来给大家,英文水平一般,对文章理解不足之处还望大家轻拍。 文章太长,首先把汇丰报告的主要观点亮出来,免得有些朋友没耐心看完:

1. 汇丰认为在不考虑产量处于上升期或是平稳期的油田、可能产生二次产量峰值的油田(这样就剔除掉了页岩油)以及后续新建产能的情况下,全球保守约59mbd(百万桶/日)的产量已经开始进入产量衰减阶段,并按每年平均约6.2%的衰减率递减,按这一计算,59mbd的这些产量到2020年累计衰减约9.5mbd,到2040年累计衰减约45mbd;

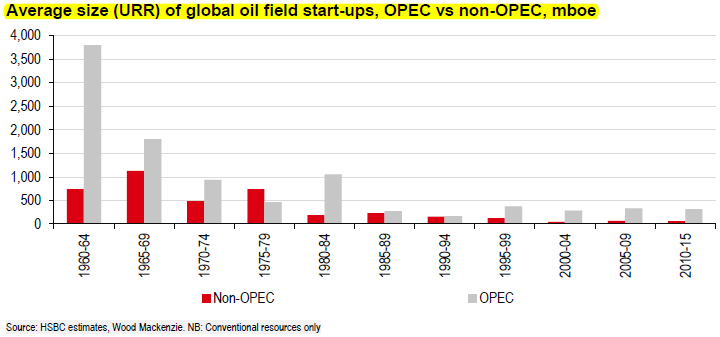

2. 近十年有个明显现象是,全球新建的常规油田基本都是小油田,而小油田的特点是产量衰减的速度较快,也就是说在大型油田逐步耗尽小油田逐步投产的趋势下,上面每年6.2%的衰减率可能实际上是偏保守的;

3. 目前已经批准但尚未投产的常规油田项目,逐步开始投产的话,预计到2020年新增产量约5mbd;

4. 过往七年非欧佩克的常规油田,产量仅增加了1.5mbd,每年仅增长约0.5%,也就是说即便考虑到12年左右的高油价时期油企纷纷加大上游开采投入这一情况,近年的新增产量也仅仅是覆盖掉了产量衰减并小幅增长,但在15、16年两年上游勘探井和新发现储量大幅下滑的背景下,未来这块产量应该不会更好只会更差;

5. 本人就汇丰报告的总结结论:

a. 对于常规油田,已批准项目到2020年形成的新增产量5mbd明显无法覆盖产量衰减量9.5mbd了,而且缺口还不小,同时即使17年油价大涨油企开始加快批准新项目开工,形成产量也要到2021年了,也就是说2020年前后,全球原油市场很可能会有很大幅度的供应缺口;

b. 对于美国的页岩油,个人认为一些机构的分析数据还是比较靠谱的,即60美元油价环境下每年大概能增产1mbd并持续约6年左右,这个增量大体和每年原油的需求增量差不多,无论是总产量还是增量,对中期大局影响并不大。

当然,上述无论是汇丰还是本人的分析,更多的是一种特定假设下的偏静态预测,不排除未来常规和非常规油田的开采技术和效率都得到极大幅度的提升,这个本人认为是未来油价的最大风险。另外汇丰对17年的油价预测是高点能到75美元,这个本人倒是没这么乐观,主要就是常规油田已经批准但尚未投产的项目这块,如果投产进度比较快的话,会在近两年对油价打压较重,再就是页岩油尽管时间拉长看产量增量大概也就是满足需求增量,但17年年内的增产节奏还是可能会让油价走的很难受。

在盈透看了下2020年WTI合约的价格,这个合约太远所以流动性不好,均价大概在54-55美元,减产协议达成后WTI偏远期的曲线结构开始呈现拉平的态势,期间17年到18年的合约甚至出现了backward的结构,市场貌似是在形成中远期较好去库存的预期。这波主力价格大涨,2020年合约价格基本没怎么涨(有意思的是阿尔及尔共识刚达成时,2020年合约倒是涨了很多最高将近58美元了),似乎市场并未太看好远期价格,但这倒也正常,算是对未来更多不确定性的一种补偿。

讲完了结论,接下来就开始详细的讲下汇丰是怎么推导出上述结论的。

一、关于常规油田的产量衰减率

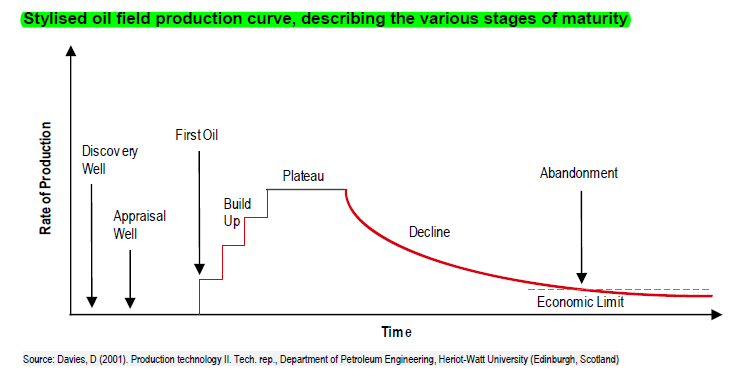

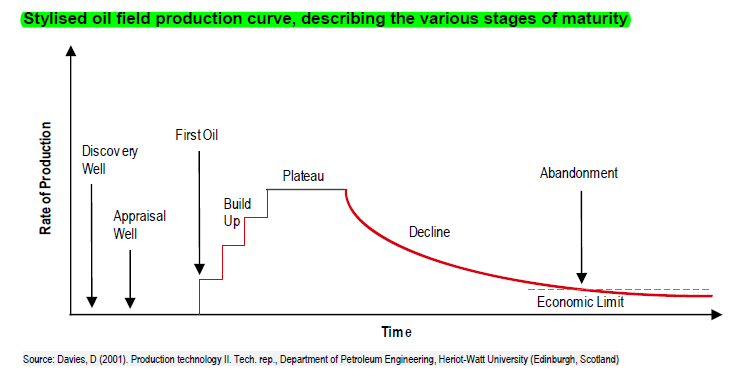

一般来讲常规油田的生命周期会分为产量增长阶段、产量平衡阶段及产量衰减阶段,而产量衰减率这一概念对应的正是最后一个阶段。

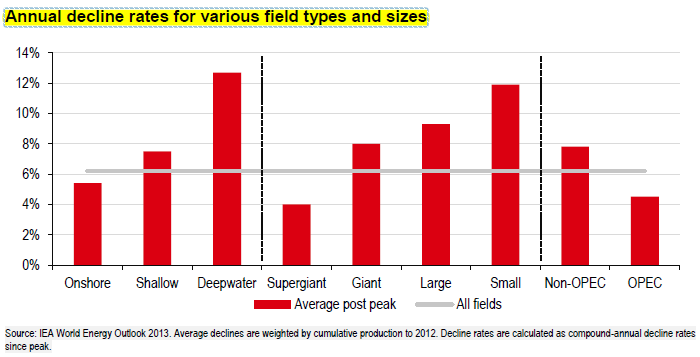

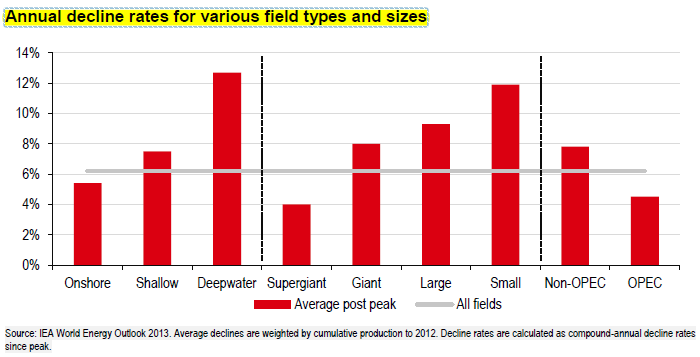

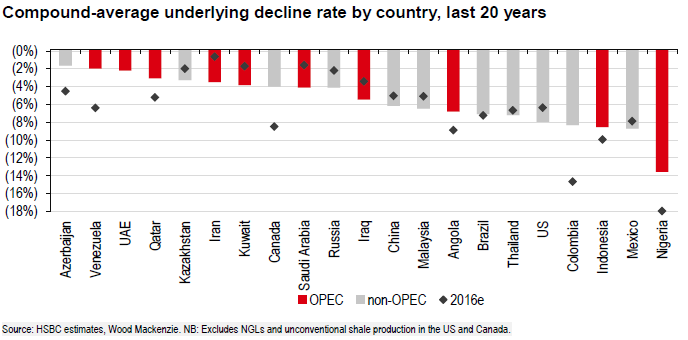

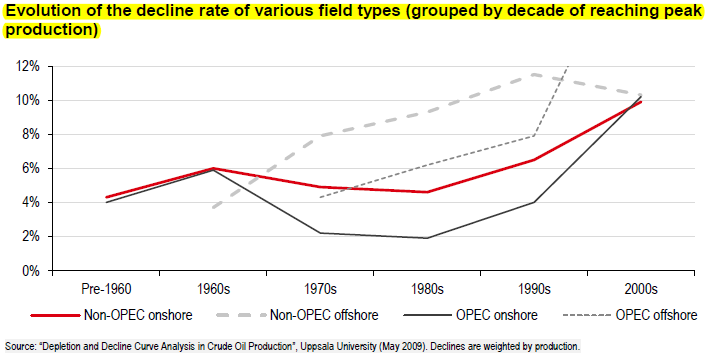

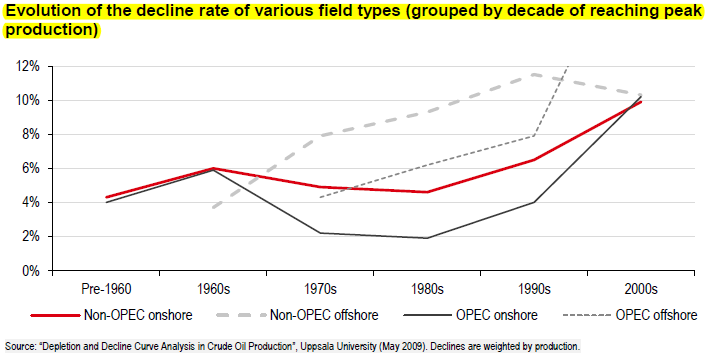

汇丰通过对IEA和瑞典Uppsala大学的相关papers进行研究(其中IEA的分析范围涵盖了占全球原油产量约三分之二的1600个油田),得出了平均每年约6.2%的产量衰减率,报告对三种不同的测算衰减率的数学模型进行了介绍,这里就不赘述了。不同类型油田、主要国家的产量衰减率见下图(注意没有考虑页岩油),

同时汇丰通过对Wood Mackenize覆盖15.5万个油田的数据进行分析后,发现全球的新油田整体上呈现出越来越小的趋势,从下图还可以看出,这一趋势对于非欧佩克国家来说更加明显,但也需留意到其实2000年以后新油田规模也逐渐趋于稳定了。

新油田逐渐变小的趋势,最大的影响就是在长周期上会增加油田整体的衰减率。2009年Uppsala大学的研究表明,大型油田的衰减率呈现出年增加约0.15%的缓慢增长态势。这里汇丰做了一个小油田逐步替代大油田的产量预测数据模型,有兴趣的可以看看报告里的介绍。

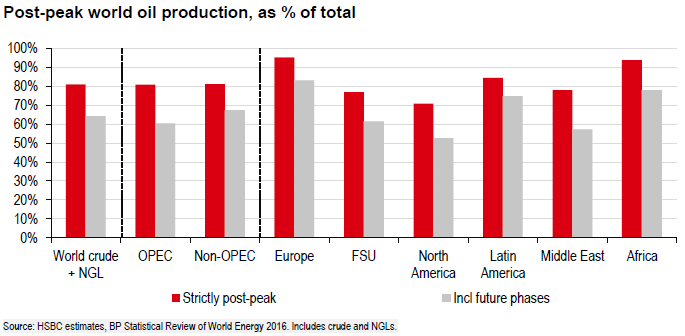

二、步入产量衰减期的(常规)油田统计

从上述分析可以看出,很多处于Build up和Plateau周期内的常规油田产量反而会呈现增长或是稳定状态。汇丰通过对全球产量低于过往产量峰值的油田进行统计分析,得出的数据显示步入产量衰减阶段的油田产量约74mbd,汇丰进一步剔除了可能会产生二次产量峰值的油田(这类油田即使前期达到了产量峰值,也很容易通过再投资形成二次产量峰值,主要是美国的tight oil及shale oil、OPEC国家、俄罗斯及哈萨克斯坦等国的油田,也包括尼日利亚和利比亚在2016年被破坏掉的产量),最后得出了保守数值约59mbd。具体分区域特点是欧洲、非洲及拉丁美洲的油田已经步入高度成熟期,而北美油田中则有约47%的产量处于长期的plateau周期(如加拿大的heavy oil)或是尚未达到产量峰值(如二叠纪、鹰滩的light tight oil)。

基于74、59mbd两个产量数据,再结合上述结论中的约6.2%的年衰减率,汇丰对2040年前的产量累计衰减量进行的预测如下,

从上图可以看出,59mbd的产量截至2019年预计衰减约9-9.2mbd,截至2020年预计衰减约9.1-9.6mbd。

三、关于新建油田产量

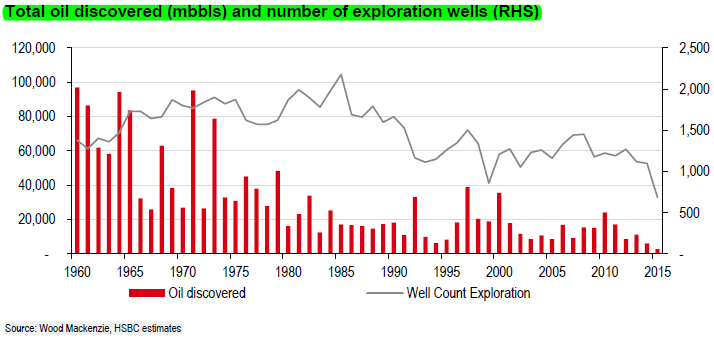

我们需要知道,尽管原油产量在每年逐步衰减,但也有新建的油田在逐步投产。汇丰在报告“Oil market update:assessing the long term supply/demand outlook”中提到了这样的统计结论,目前已经批准但尚未投产的常规油田项目,逐步开始投产的话,预计到2020年新增产量约5mbd。 但对于在油价复苏环境下后续会逐渐批准并开始建设的油田,报告中没有提及太多,但从一些间接数据可以初见端倪,再就是这块产能真正的能形成产量,可能要到2021年以后了。其中一个重要的数据就是Wood Mackenzie的研究,下图可以看出在15年、16年两年无论是新发现储量还是勘探井数量,都是经过惨烈的下滑后达到了历史低点。

另一个很有参考意义的数据是,过往七年非欧佩克的常规油田,产量仅增加了1.5mbd,每年仅增长约0.5%,也就是说即便考虑到2010年左右的高油价时期油企纷纷加大上游开采投入这一情况,近年的新增产量也仅仅是覆盖掉了产量衰减并小幅增长,结合15、16年两年上游勘探井和新发现储量大幅下滑的背景,非欧佩克的常规油田产量近些年应该不会更好只会更差 。

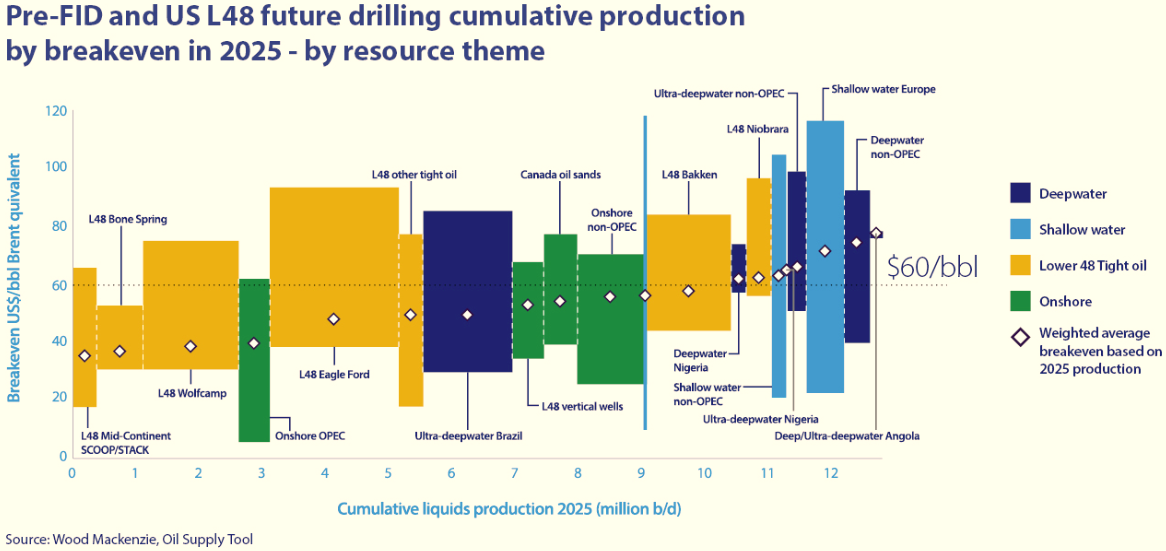

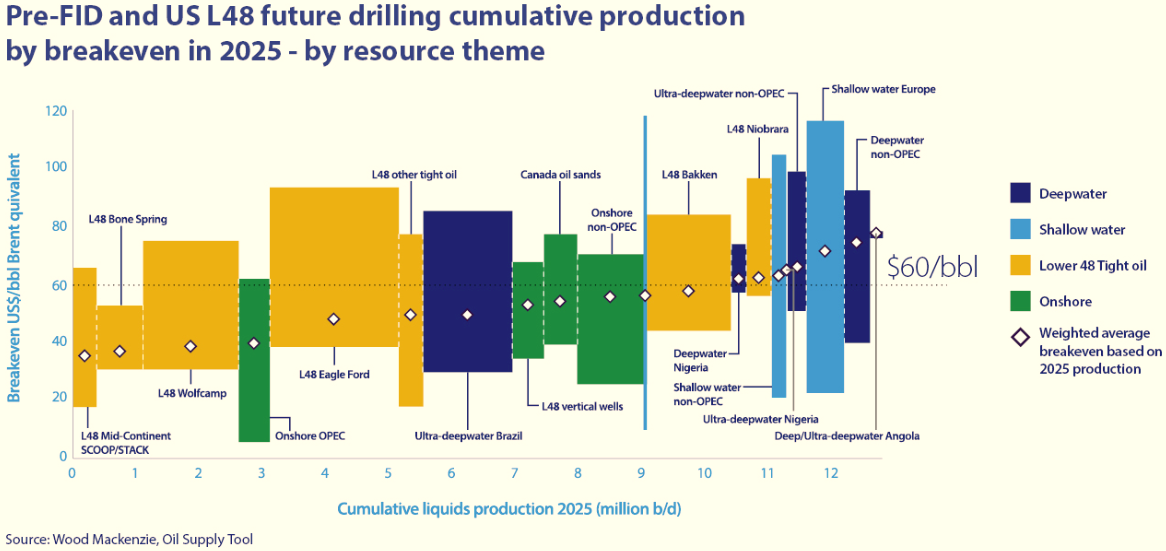

新产量这块我们也可以看下Wood Mackenzie的那个很有名的图(油气君微信文章里引用的,原版报告没看过),其对常规油田在80美元油价下的产量增量统计是大概到2025年新增约7mbd的产量,提这个主要目的是想说,汇丰的这个预测应该还算比较靠谱且不是很激进。

四、有关原油的需求增长预测

汇丰的报告“Global oil demand:Near-term strength,longer-term uncertainty”对原油需求进行了研究,主要是基于IEA、OPCE等一些机构的预测数据,分析方法应该是对不同的scenarios进行分析,如新能源替代率、全球温度情况等,具体报告内容这里就不讲了,本人看的也不是太深入,就说下汇丰大概的分析结论吧,主要是认为中短期原油需求仍然会保持稳步增长,大概2040年前很可能仍不会触及需求峰值。当然这里面有个问题就是,新能源的替代率应该是个动态变量,当油价大涨时,替代率肯定也会相应提高。

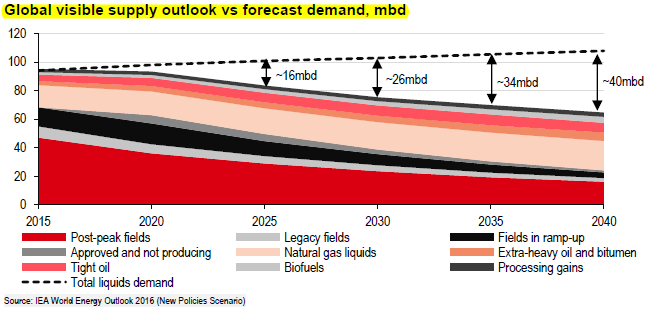

基于原油需求数据,再结合上面供给端的研究,汇丰的结论大概可以用下面这张图来体现,

报告中同时提到,IEA等机构的长期产量预测,是基于需求的一种倒推分析,也就是说主要分析逻辑是从长期的平均表现看,油价会进行调节以使产量满足需求,所以该类产量预测对投资的意义并不是很大。

另外汇丰的报告还对油田产能利用率等一些技术概念进行了研究,本人看的不深且也不影响上述主要结论,这里就不详述了,感兴趣的朋友可以去看看原版报告。