我有时想,Molycorp公司(MCP)的股票与戴高乐对巴西的观察有很多共同之处:“巴西有一个伟大的未来,它始终都会有。” Moly股票常常说快要搞定了,但就是不能成交。

虽然说十拿九稳的事也未必牢靠,我想这一次他们应该可以支持自己的确定优势。这仍然是一个投机性质的公司。读者需要警惕这种可能:,此股票从历史最低点9.61上涨,在几天前回到它的2011年4月时的历史最高点75.18, 当然,它也“可能”崩溃到零。

由于我认为后一种情况不大可能发生,所以我同时持有MCP的普通股和可转换优先股.

为什么我喜欢这个行业呢?

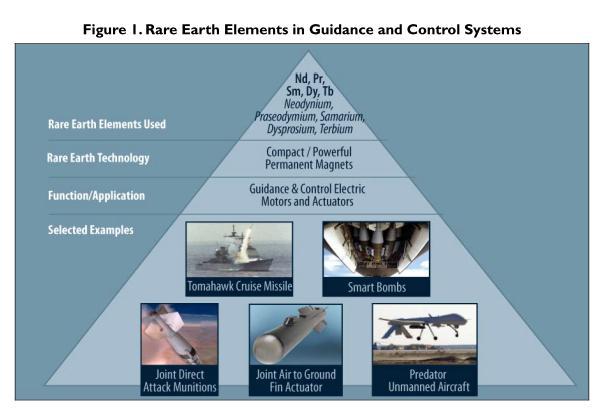

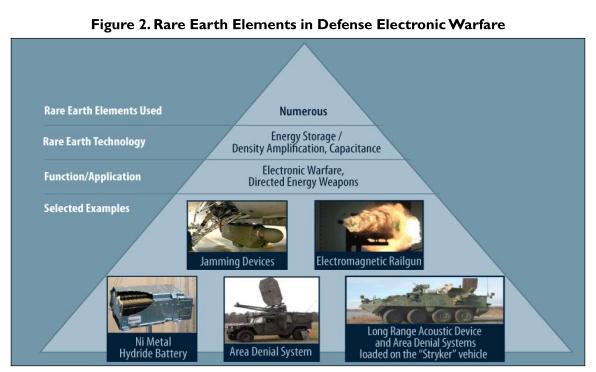

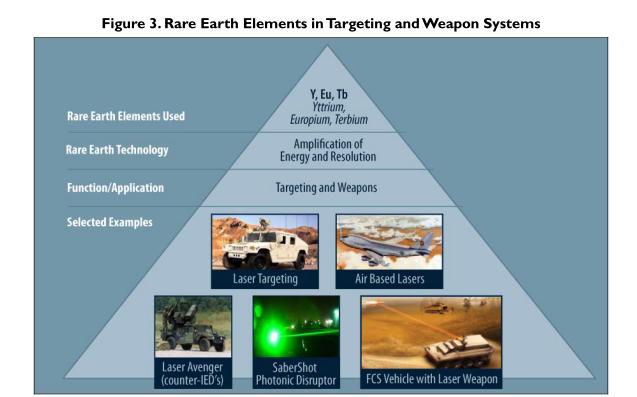

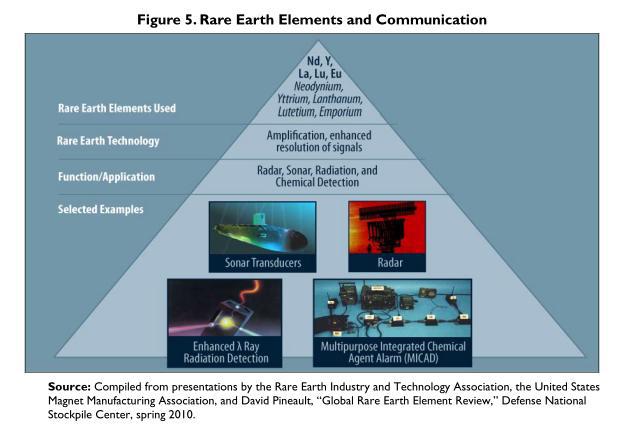

因为如果没有稀土(REES),我们的国家安全战略是站不住脚的。这些稀土元素的用途如下图所示。虽然不是原作,我还是对由美国国会研究服务的瓦莱丽·格拉索发表的一篇论文印象颇深,文章题目是“稀土和国防:背景,监督问题,以及国会的选择,” 如果你想真正深入到细节和了解这个行业,我强烈推荐这篇文章。

如果稀土并没有超出国防系统中使用的用途,他们将是极其宝贵的。除了在下述领域被使用外:专门飞机涂层,现代雷达系统,飞机驾驶舱内的发光,高亮和快速反应显示,并允许喷气机在较高温度下工作; 稀土对当前和未来的精确制导弹系统,激光,水雷探测,光学仪器,夜视镜,声纳,GPS,和某些电子对抗措施来说是绝对必要的。

但稀土好处远不止于此。有好些非国防用途特别依赖于稀土可以提共的高材料效率。由于稀土重量更轻,成本更低,它广泛用于如下领域,清洁能源技术(如混合动力汽车和电动汽车,风力发电涡轮机), 消费电子产品(ipad,智能手机,笔记本电脑),节能照明系统,光纤,激光和硬盘驱动器,先进的水处理技术在工业,军事和户外娱乐应用,以及医疗设备和其他医疗技术的使用。

为什么选择Molycorp公司投资,为什么现在就要投资?

Molycorp公司总部设在美国。目前,中国生产的稀土的占世界总量的大约97%。我相信,对于我们国家的安全和成功来说, 这种情况下的是不能持续的。

Molycorp公司是唯一的总部设在美国, 跟国防部签有有大量供应稀土的合同的公司,稀土矿物质对卫星通信,脉冲/连续波雷达放大器和其它通信链路等先进的国防应用是绝对必要的。

他们购买的新材料是纵向整合的。他们的策略是开采稀土,集中起来,对其进行处理,并分发给世界各地。

这不意味着Molycorp公司一定会在这个行业幸存 - 但至少他们做的不是我们生活中可有可无的视频游戏或社交网站。 Molycorp公司就像石油公司,铜,木材公司,拥有真正摸得着的“东西”,即使他们搞砸一切,它的价值还是存在。就算他们严重搞砸了,买家可能只会支付10美分的价格,但始终还是有东西在那里等着被提取。

他们的产品支撑了能在战斗挽救美国人的生命和标识敌人所依赖的技术,以及通信,节约能源,在提高电脑能力的同时降低其重量和大小。

从表面上看,很少有人会喜欢他们财报。他们刚刚宣布本季度亏损,因为他们错估了收购竞争对手新材料矿业(现在叫加拿大莫利矿业)带来的资本的节省和成本花费。

他们刚刚宣布启动位于加利福尼亚州的新项目:凤凰重稀土精矿。这将产生大量的新开采的矿石,矿石将被加工成高纯度,定制设计重稀土精矿稀土产品,他们称之为“Molycorp公司的全球一体化生产设施。”他们的意思是,因为我们的国家领导在这个关键问题上已经睡着了,他们将不得不在中国的加工厂进行处理,然后将它们重新进口到美国。

Molycorp公司存在一个问题:为了挤垮产或削弱每一个外国的竞争对手,中国首先通过低价来充斥市场, 取得产品控制后,他们将尽最大努力以保持价格高得足以产生巨大的利润但又保证不高到可以产生其他的竞争对手。当前, Molycorp公司或我喜爱的其他稀土公司莱纳斯,或其他任何人,有能力与这种垄断竞争?我说:“当前”是因为: 虽然中国控制所有生产的97%,但是他们的稀土储备快用完了。大多数人估计他们只有12-16年的储备。

许多公司本季度表现不佳。但Molycorp公司受到了双重打击。首先,他们低估了收购成本,然后是选择在大多数公司募资图存的时候来筹集资金。该公司股价创出新低,同52周高点比下降约85%,,优先股下降到前高的一半。

然而,虽然火烧眉毛似地出售普通股和可转换优先股,该公司的状况不算是恶劣。通过此次收购新材料矿业,他们保持了稀土矿处理能力,在中国也踏上了一只脚,。这些业务产生的现金流量不能提供足够的资金来支持大的扩张,但肯定不会毁灭他们现在的运行状态。

他们的奥特曼Z-财政健康的指标为4.12 - 高于许多蓝筹股。 (Z-得分能很好地预测短期的财务危机,为便于比较,通用电气(General Electric)是1.32和防守股息贵族宝洁是3.36。任何小于2.99公司属于灰色区,任何低于1.81预示着困难的财政危机。)

是的,MCP是在筹集资金,但不是在抽血。他们发售可转换优先债券和普通股,集资约4.8亿来扩大生产能力,完成自己的凤凰重稀土精矿项目,并确保额外的资源。筹集资金赚更多的钱一致被视为良好的商业行为。如果企业是稳固的,它也仍然是,但我还是要提醒由于这最新一轮的融资支付6%的利率,,所以他们必须迅速完成其资本基础设施项目,并得到实际的产品进入生产。虽然目前的5.5%的优先股可转换为普通股(当然会摊薄),还是有近2200万美元的新债券的年利息必须从现金流来产生。

我觉得MCP的所作所为预示着他们的成功,他们从加州得到他们的原料而不是中国广东。作为一个国家资源,像本土天然气或对进口石油,本国农产品对进口农产品, Molycorp公司比任何其他竞争对手都有优势。

唯一的主要美中不足是目前几乎所有的稀土价格低迷。如果你像我一样相信更节能的交通方式,在战争中更多地使用电子和精密仪器,更多的风能和太阳能,以及更多而不是更少的个人消费类电子产品是我们的未来趋势,那么你也可能会认为,目前的价格必然上升。供应赶不上的需求的上升。

MCP普通股和优先股是我们最大的稀土持股。我们持有的另外一个稀土股,莱纳斯,确一直令人失望,,由于在马来西亚的材料处理设施进度延迟,迄今,它一直未能取得营业执照。有人相信中国插了一手。中国通过施压马来西亚当局或组织局部抵抗,来阻止在他们家门口产生一个真正的竞争对手。不管是什么原因,莱纳斯现在一蹶不振。但中国只有15年左右的稀土储量。对于幸存者,我同等看待Molycorp公司和莱纳斯,他们每年的资源基础变得更有价值。

Molycorp公司的普通股提供了最大的杠杆。但是,保守的投资者可能倾向于优先股而不是高杠杆的普通股的方式,以确保投资有保障,在短期内是不会下降。

然而,需要注意的是,优先股将于2014年3月1日强制转换成可变数量的Molycorp公司普通股。转换结算率将会是每单位1.6667股,如果当时普通股的市场价格是等于或大于$ 60.00; 或者2股股份单位如果当时普通股的市场价格等于或超过$ 50.00。以MCP 10元计算,那么转换后的优先股只相当于 20元。算上加在每年每股5.50美元的股息收入,2014年3月优先股价值仍然低于30美元。如果你同意MCP普通股超卖了,设想以常见的,7月11日的, 20元的价格销售,这使得优先股价值40美元,是其当前的价格。在未来18个月收益13.5%是好买卖。如果你敢于设想,MCP达到30在未来18个月的MCP的优先股将是价值$ 60 以上,收益率13%。

这项投资只可以是你的投资组合众打算冒风险的部分。虽然在目前的年低,普通股也许不会有什么改善,在这种情况下,我们将看到我们的投资有25%的损失(但我们将拥有普通股直到强制转换,我相信有一天会迎来巨大恢复的。)我不认为公司会破产,我看到的是他们获得的资金来完成他们的计划。我看不出对他们产品的需求有任何减弱,我预计价格将会保持稳固。

如果普通股只是恢复到20,我们已经取得了13%年收益,每年通过强制转换,我们将被动购买公司优先股,这个公司是在一个国家需要的蓬勃发展的重要的战略材料产业的市场领导者。我觉得还行。如果你打算投资有坚实支撑的产生股息现金流的股票,在自己尽职调查后,和我一起在此购买。

披露:虽然我们仍然在这个动荡的市场对冲,我们一直在寻找一个特殊的情况下,我们认为抛售已经过头了。出于这个原因,我们现在长期MCP和MCP公关的A.

Molycorp公司被唱衰?如果是这样,是时候买了

登录后才可评论.