凤凰iMarkets编译自ofdollarsanddata网站,

18世纪的银行家拜伦·罗斯柴尔德曾有一句名言:血流成河之时便是买入之际。

真的是这样吗?

在滑铁卢战役之后,罗斯柴尔德用这句话赚了很多钱。然而,他的建议说起来容易做起来难。在个人理财和投资界,我已注意到存在这个问题,这似乎表明一些普通的规则就可以解决几乎所有的投资问题。问题在于,记住一个事后看起来不错的简单口号,要比在此刻根据口号采取行动容易得多。我将就这一点深入阐述,但首先看一些数据。

我们看一下上世纪20年代末以来标准普尔500指数的各次回撤。首先解释下,这里的“回撤”是指股票从历史最高点下跌。因此,如果一只股票价格先在100的价位,然后出现下跌,该股票就是在回撤,直到它的价格又回升至超过100。更重要的是,我想重点关注罗斯柴尔德的名言所指的“血流成河”的时期。虽然没有正式的定义,但我认为任何超过30%的回撤都可以视为“血流成河”的时刻。如下图所示,自20世纪20年代末以来,标准普尔500指数有6个时期的回撤幅度超过30%(黑点代表回撤幅度首次超过30%的月份):

图1:自20世纪20年代末以来,标准普尔500指数有6个时期的回撤幅度超过30% 经通胀调整的市值损失幅度

除了这6个时期回撤幅度超过30%,标准普尔500指数还有4个的回撤幅度超过了40%,有3个的回撤幅度超过50%。虽然我们无法预测未来回撤的频率或幅度,但如果历史可以给你一些指导的话,在50年的投资生涯中,你应该准备股市出现4次30%以上的回撤,2次50%以上回撤。我不知道这些回撤什么时候(或者是否)会发生,但根据历史上市场的表现,这是一个合理的预期。

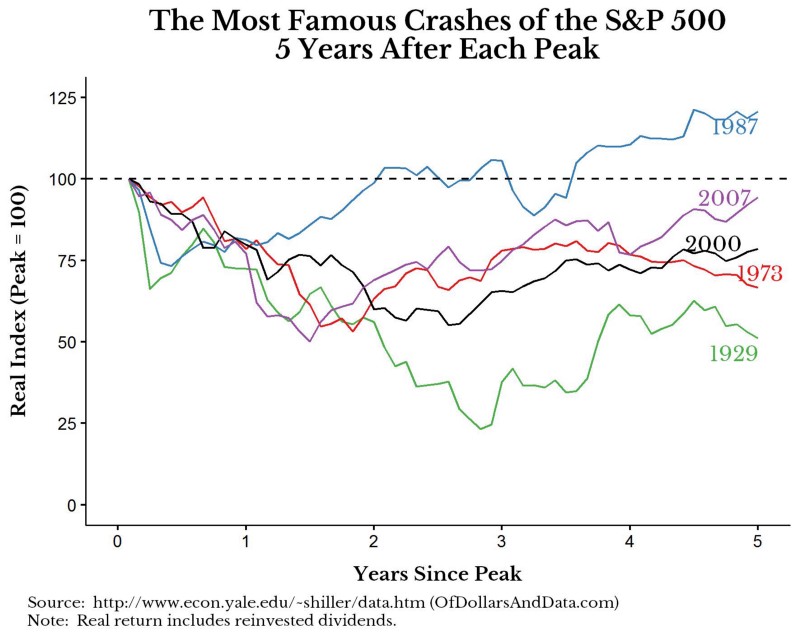

那么,当华尔街血流成河的时候,会是一幅什么场景?为了方便想象是什么样的场景,我回顾了历史数据,并对美国最著名的股市崩溃前的每一个市场峰值进行了调整和指数化。这意味着从每一个历史最高点开始,我们可以看到崩溃随后展开。这样,我们可以很方便地将1929年的股市崩溃与1974年(峰值发生在1973年)、1987年、2000年和2008年(峰值在2007年)的股市崩溃进行比较。下面是5个股市峰值,经过调整均以100作为基准,然后显示崩溃随着时间的推移而展开。根据图最右侧显示的年份,可以看到哪条线对应的是哪次危机的峰值:

图2:标普500指数最著名的崩溃,峰值后5年里的崩溃展开情况真实指数(峰值=100) Y:峰值后的年份数

正如你所看到的,每一次股市崩溃的表现都是不同的,尤其是随着时间的推移。比如,大萧条和互联网泡沫时期,股市在到达顶点的3年后才见底。而1987年,股市崩盘后很快就自行恢复,在2年内就再次回到历史高点。

如果我们把时间拉长至10年来观察,我们会看到有关这些股市崩溃的一些有趣现象:

我从这些数据中了解到的最重要一点是,互联网泡沫与2008年的金融危机结合,让美国股市的处境与大萧条开始10年后的处境类似。现在,我并不是说这两次崩溃都造成了同样程度的金融混乱,因为它们根本没有。看看大萧条,你可以看到绿线比黑线(互联网泡沫)要低得多且持续时间也长得多。这说明,相较于互联网泡沫+金融危机时期,大萧条时期的股市表现要糟糕得多,尽管实际的价格变动在10年后几乎处于同一水平。尽管这可能纯属巧合,但这很有趣。

这就是“血流成河”会让你失望的地方。想象一下,在大萧条开始的1年之后。根据我们的定义,当美国股市回撤30%时,华尔街就已经“血流成河”。然而,股市将继续再下滑2年,最后一年时股市已下跌达64% !虽然你可能在血流成河的时候开始买入股票,但你可能很快就会意识到,有很多血是你自己的。

这就是在股市崩溃时大幅买入股票遇到的根本性问题。很难把它叫做底部。因此,如果你试着等待,你可能会完全错过底部(比如持币观望太久)。你也可能在真正的底部出现之前买进,如果你以较低的价格卖出,就会亏钱。无论哪种情况,最好的行动就是不行动…...

当血流成河时,不要采取行动

如果问我有没有建议以应对恐慌,那就是不要采取行动。如果要采取行动,你做出的决定更有可能让你亏钱,而不是帮助你。假设你在应急基金中有足够的流动性,在金融恐慌时期,我将像你在恐慌之前那样,继续以相同的速度买入资产。是的,继续买吧。

如果你不相信我的话,那就想想巴菲特广受赞誉的业务伙伴查理•芒格(Charlie Munger)的话吧。芒格在接受BBC采访时表示:对一个世纪里出现的两三次股价下跌50%的情况,如果你不能做到安之若素,那么你就不适合当普通股股东,你就只能取得普通的投资业绩。

芒格和巴菲特以在股市低迷时买入而闻名,但我仍然不建议普通投资者采取这一做法。问题是,他们有额外的资金用于购买更便宜的资产,但你可能没有。在紧急情况(比如失业等)下,你可能需要额外的资金,但这是只有你才知道的事情。虽然你现在可能会承诺在下一次恐慌中不采取行动,但我怀疑当时机到来的时候你是否还能挺住。

当华尔街血流成河时要怎么赚钱?学芒格别学他(图) 文章来源: 凤凰国际iMarkets 于 2017-08-24 20:04:5

Technical analysis is a way to trade stocks. There are different ways to trade. You get your way that match your personality.

打印

被阅读次数

登录后才可评论.