目前上海股市市值是25.0万亿(人民币),深圳股市市值是19.8万亿(人民币)【注1】,共44.8万亿(人民币)。

据《华尔街见闻》引用据券商中国记者统计, “国家队”持有市值合计达到2.74万亿元。相较之下,沪深两市市值合计为44.85万亿元【注2】,这意味着“国家队”的持股市值已占A股总市值的6.11%。

6.1%,不是多的吓人,但也不是个小数目,据说目前连国家队也被套死了。

报道的一些具体内容:

从行业分布来看,“国家队”资金最为偏重银行、非银金融行业、建筑装饰和医疗生物,分别持有市值达2万亿元、1657.14亿元、636.76亿元和453.06亿元,分别占“国家队”持股总市值的73.12%,6.04%,2.32%和1.65%。也就是说,“国家队”最为重仓的银行板块占其持仓总额的七成以上。

“国家队”重仓的银行、非银金融和建筑装饰都属于低估值板块,以行业动态市盈率来看,是当前市场中估值最低的三个板块。

从个股数量来看,“国家队”两市持有个股1433只,占两市个股总数2842的一半以上。个股持有最多的板块为化工、机械设备和医疗生物,分别为123只、118只和116只。

【资料/注记】

【注1】我按此粗略估计了一下,挺近。

【注2】跟我的数据一致。

【注3】世界主要股票市场资产比较

【附录】

《华尔街见闻》援引《21世纪经济报道》

资金为什么不愿进股市?

2016年04月24日

本文作者为广发策略研究部门陈杰、郑恺、曹柳龙

本周,A股市场出现明显调整,打击了“短多长空”的一致预期。大家比较困惑的是:一季度放了这么多钱,为什么就是不进股市呢?

就以上问题,我们的看法是:

一、A股股市目前还有三个“不正常”的特征,无法吸引长期资金入场

1、第一个不正常的现象:从来没有什么时候像现在这样,大家张口闭口就是“国家队”——“国家队高抛低吸”形成“横盘”的预期在蔓延,期望赚取稳定正收益的长期资金很难入场。

虽然在海外股市也有平准基金,但应该没有哪个股市会像现在的A股市场一样,大家把所有的焦点都聚焦在这个“平准基金”上面——海外平准基金的作用是在市场出 现非正常波动的时候才进场干预,对市场的中长期趋势基本不会产生影响,因此海外的投资者一般也不会把平准基金当“对手盘”来做。而放眼国内,虽然除了一个 季度才发布一次的上市公司季报以外,市场上没有任何“国家队”的公开信息,但是市场投资者却喜欢天天都讨论“国家队”,仿佛“国家队”就是他们唯一的“对 手盘”——很多人通过“捕风捉影”,认定“国家队”现在的操作就是“高抛低吸”去控盘,因此涨也涨不上去,跌也跌不下来,单边做多和单边做空都会很难受。我 们并不清楚“国家队”究竟是什么操作思路,但是一旦市场投资者都形成了这种“横盘”的预期,那么就注定无法吸引那些注重稳定正回报的长期资金入场。市场在 这方面要回归正常,要不然就是等“国家队”资金彻底退出市场之后,要不然就是早日公开“国家队”的操作思路和退出路径,从而稳定投资者的预期。

2、第二个不正常的现象:大家普遍长期悲观,但却以不低的仓位拼命在做短线交易——热点轮动太快,赚钱效应太差,期望通过布局核心产业赚取长线收益的资金很难入场。

目前市场上大部分投资者对经济和股市的长期预期都是悲观的,但是他们的仓位却并不低,一是因为他们认为有“国家队”撑着,跌也跌不到哪去;二是因为现在市场 上也不是完全没机会,如果空仓看着一些热点上涨,心里反而会很难受。这种操作模式在最新发布的基金一季报中能够得到验证——去年三季度遇到两次“股灾”的时候,主动偏股基金仓位从82%降到了74%,大幅降仓;但今年一季度在遭遇第三次“股灾”之后,基金仓位只从83%下降到80%,显示出大家还是犹豫不决、不愿离场的心态。不过大家并不是保持着这么高的仓位就不管了,而是拼命在做短线交易:一位投资经理告诉我:“现在即使是他最看好的股票,涨了两天也要先卖掉,不敢像以前那么一直拿着了,而是等跌下来再补仓,如果不跌就干脆再也不进去了,宁愿重新换一个股票买”。在这种普遍的行为模式下,造成市场的热点轮动非常快,没有赚钱效应,也没有一条持续的行业主线,这样就很难吸引那些期望通过布局核心产业赚取长线收益的资金入场。

3、第三个不正常的现象:即使还有少数对股市长期趋势乐观的投资者,却也发现找不到真敢下手的具体股票——三轮“股灾”之后个股估值仍然不便宜,期望通过盈利扩张赚取长线收益的资金很难入场。

在我们的路演中,发现目前对市场长期趋势还持乐观态度的人,一般是那些去年“股灾”以来仓位就一直很低的投资者,他们在躲过了三轮“股灾”之后,其实也忍不住想要入场“吃口饭”了。但摆在他们面前的一个现实问题是——即使经历了三轮“股灾”,居然还是找不到基本面好估值又便宜的股票,因此无从下手。这些投资者面对的问题用下图可以很直观地表现出来——虽然目前A股整体的PE只有18倍,确实已经回落到了比较低的位置,但是如果看算术平均的PE却高达94倍,看PE中值也高达66倍,都还处在历史高点上,远未到“正常水平”。我们都知道,估值是“快变量”,盈利是“慢变量”,因此进入股市的长期资金往往都是赚盈利的钱,而不是赚估值的钱,他们只会在估值中枢比较稳定的时候才会进场,否则估值的大幅波动会完全抹杀掉盈利扩张的收益,现在来看还没到他们要进场的时候。

二、从资产横向比较来看,随着金融资产的收益率普遍下降,实体资产吸引力逐渐显现,未来资金可能“脱虚向实”,形成“经济强、股市弱”的“慢熊”环境

我们在上周周报提出了资金“脱虚向实”的概念,很多投资者看了之后问:过去两年流动性一直很充裕,钱一直很多,为什么以前没有“脱虚向实”,偏偏现在要“脱虚向实”呢?对此我们的解释是:

1、很多金融资产在经历了牛市之后,收益率已经降到了很低的水平,因此实体资产的相对优势开始显现。2013年到现在,股市、债市、期市都经历过轰轰烈烈的牛市,而过去两年由于实体经济较差,投资实业的收益率远低于金融资产,因为资金都是“脱实向虚”的。但目前来看,一方面这些金融资产随着价格的上升,收益率也随之下降,而国内宏观经济却在“保增长”和地产复苏的双重拉动下出现了复苏,投资实业的收益率开始逐渐超过了金融资产,因此资金接下来很可能会“脱虚向实”。

2、能兼顾“高收益”和“无风险”的金融资产开始暴露出“类庞氏骗局”的特征;而在实体经济中,既能保证合意收益率、又有政府信用背书的PPP项目有望成为新的“高收益无风险资产”。近期大家可以观察到P2P跑路和信用债违约的事件明显增加,投资者开始意识到原来这些资产并不是“无风险资产”,甚至带有一些“庞氏骗局”的特征。可见在金融资产中,已很难找到能兼顾“高收益”和“无风险”的资产,而在实体经济中反而可能找到这样的资产,PPP项目就是一个值得重点关注的方向——今年以前做基建项目收益率不高、现金回款也慢,因此对资金没有吸引力。但随着各类金融资产收益率的下降,基建项目的收益率反而开始具备了相对吸引力;而同时其又具备政府信用担保,因此还有“无风险”的属性。随着监管层大力推行“PPP模式”,民间资金对接基建项目的渠道已被打通,预计接下来大家可以看到大量低风险偏好的资金涌向PPP基建项目。

3、资金“脱虚向实”,可能带来“经济强、股市弱”的“慢熊”环境。资金的“脱虚向实”,从正面来看,这是有利于进一步夯实本轮经济复苏基础的;但从反面来看,这也意味着资金绕过了股市这样的直接融资市场,直接流向了实体经济,这种“脱虚向实”可能会带来“经济强、股市弱”的环境。需要引起注意的是,如果要在“经济弱、股市强”和“经济强、股市弱”里面二选一的话,监管层肯定倾向于后者,因为资金“脱虚向实”其实是监管层乐于看到的情景,这时候反而会动摇投资者对股市“救市资金”的信仰。我们继续维持4月初以来的谨慎观点,建议投资者要更多地关注和学习01-05年的“慢熊”特征(见下图)。在这种环境下首先要降低仓位,然后在结构上建议偏向“保增长”或者“低估值”主线——建筑、环保、食品饮料、金融服务。

(3)房价出现了加速上涨。从近期公布的数据看,现在的房地产价格上涨很明显已经不局限于一线城市,正在蔓延到二线甚至局部三线城市。房价的上涨,无疑将通过房租,消费领域服务费的提高影响通货膨胀水平和通货膨胀预期。一旦房价加速上涨,又会约束货币政策的放松空间。

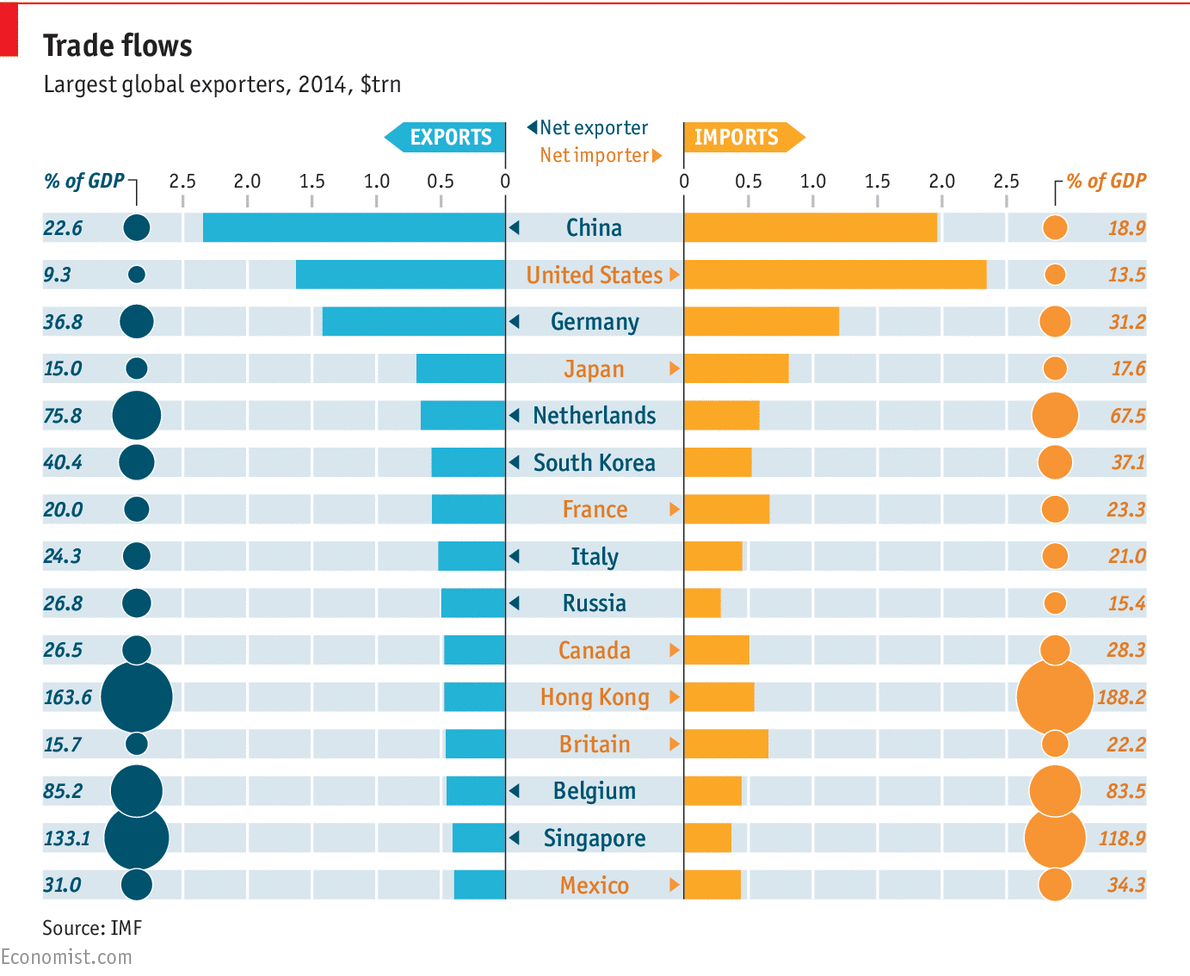

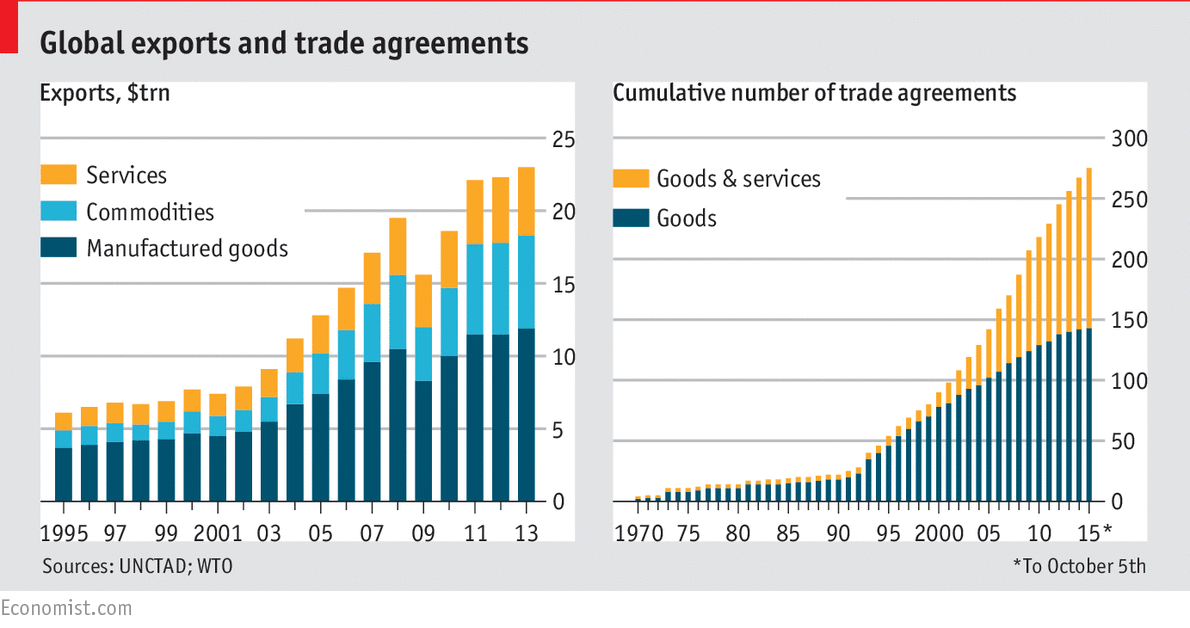

【注4】世界贸易

这是目前流行的一张世界贸易图:

此图出自神人Parag Khanna,它的问题是数据是2012年的,过时。下面是《经济学人杂志》提供的较新的数据。

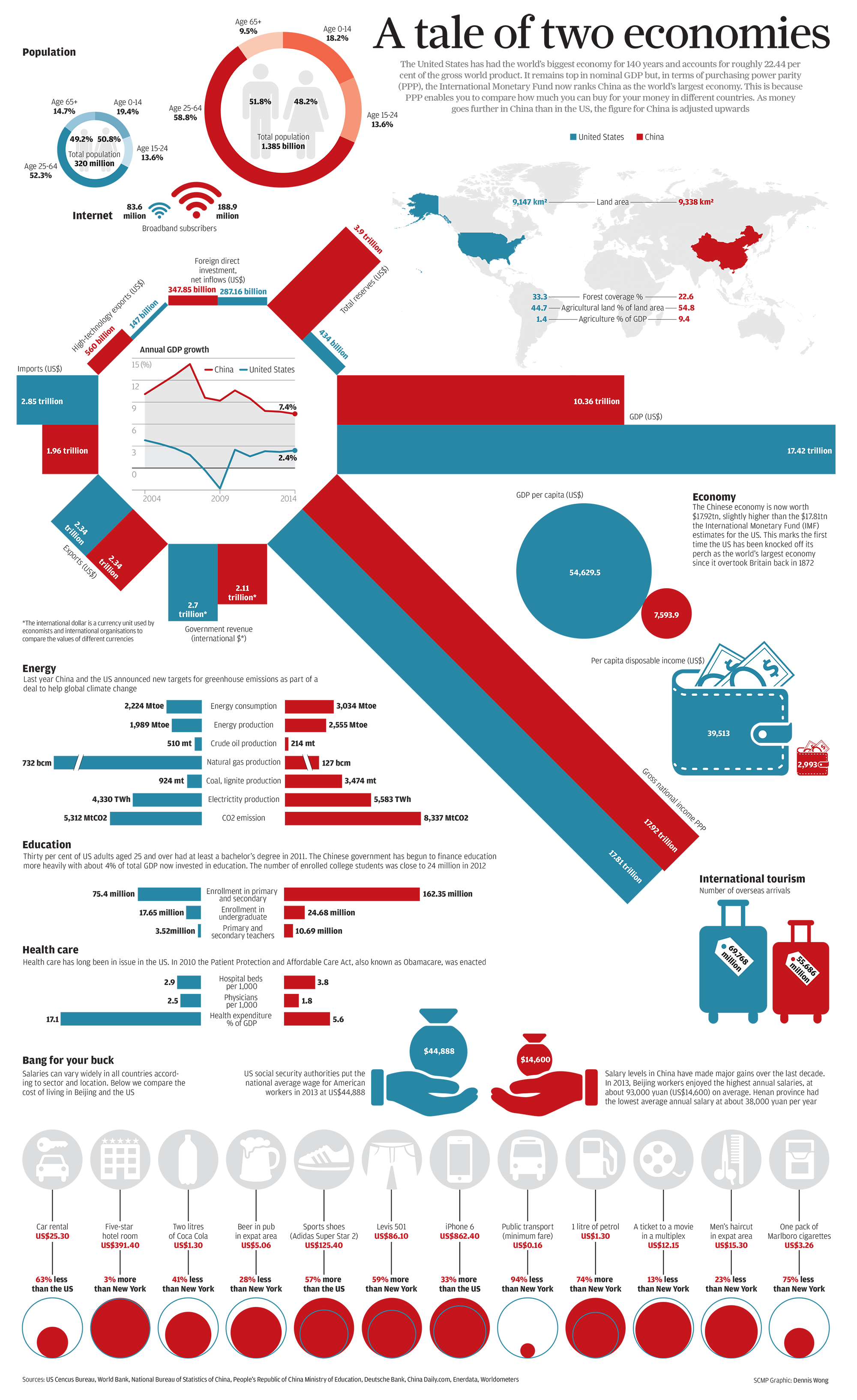

【注4】中美经济比较

【注5】人民币上了黑名单

不用说,一猜就知道,能把人民币上黑名单的,当今只有世界老大美国。几十年前,天安门事件后,美国每年都得给中国延(贸易)“最优惠国”待遇,就像个紧箍咒,中国每年都得看美国脸色。后来美国觉得已经征服世界了,要更大地控制、剥削全球,就积极推广自己的经济框架,叫“全球化”。这样,中国也加入了世贸。

世贸组织:China has been a member of WTO since 11 December 2001

入了世贸必须自动给予(贸易)“最优惠国”待遇,就没了延续这一说法了。不过入世贸有很多条件,每年认准中国不是“货币操纵者”(currency manipulator)。之后黏附一年口水战,美国每年都刁难,但不像以前一般,反而顾忌多了。

Currency Manipulation—History Shows That Sanctions Are Needed

U.S. Treasury: China Still Not a Currency Manipulator {yawn}

Unfortunately for President Obama, this is an election year, and China bashing is a can’t-lose political strategy that has already been adopted by Republican challenger Mittford Worthington Romney III, who is well aware of his own reputation as a plutocrat.

New York (April 10, 2015, 3:58 PM ET) -- With pressure mounting on the Obama administration to tackle foreign currency intervention as a trade barrier, the U.S. Treasury Department on Thursday found that China's renminbi is still “significantly undervalued” but again stopped short of labeling the country a currency manipulator.

Obama administration says China not manipulating currency

WASHINGTON (AP, Oct. 19, 2015) — The Obama administration said Monday that China's currency remains undervalued in relation to the U.S. dollar but it did not cite the country for unfairly manipulating its currency to gain trade advantages.

与此同时,人民币大幅升值:

不过两国的贸易赤字也越来越大:

$365,694,500,000: U.S. Merchandise Trade Deficit With China Hit Record in 2015

人民币不断升值,赤字还扩大,中国说这不能怪我了。美国说升的不够快。中国说屁话,主要是你们禁运,我们想买的,买不着。美国说,那你们多买点别的,像房屋次贷垃圾债券,好莱坞电影之类的。中国说,我们买的债券不是堆成小山了吗?

没完没了。

其实中美双方贸易统计糊涂账极多,像苹果手机都是“中国出口”。许多产品因为中国是最后加工地,屁也没赚到,还算全部“中国出口”,总贸易在服务业方面的统计就更糟了。中国最大论点是“总(全球)赤字不超总产值4%”,这点中国做到了。中国跟有些国家赤字就厉害,如南韩和德国。要说政府帮企业出口,中国在货币上有帮助,但不是主要的,主要的是出口退税、优惠贷款、无穷无尽的优惠政策如基建、交通、能源、通信,和随意污染。不过双方交战,不是讲道理来了,谁也不让,竞选之际更是收买选民的妙招。

也有人说了实话:

Jeffrey Frankel's Blog: Views on the Economy and the World, February 23, 2015

If China Stops Manipulating, Its Currency Will Depreciate

一语言中。去年夏天,中国真的来了两次贬值,触发了全球股市巨大波动。

看来幅度有10%,也不小。不过跟美国“盟友”日本一比,小儿科。美国自然专挑中国,对日本视而不见。

今年初连国际货币基金组织也说中国让人民币贬值实际上是更反应了“市场机制”,因为中国经济去年以来一直下行,出口压力更大,按基本经济规律,货币就应当编制。

其实这趟中国是真的怨,因为中国实在不想贬值,贬乃是迫不得已,出口实在恶略,想刺激刺激,给整体经济打一只针。迫不得已,是因中国意识到有钱人也感到经济不妙,觉得人民币要跌,就想方设法将资产外移,导致成泛滥,对政府威胁更大。所以贬了两次后中国再也不贬了,要稳住阵脚。比如就在昨天,中国央行又干预外汇市场,迫使人民币大幅升值:

《彭博》China’s Central Bank Raises Yuan Fixing by Most Since July 2005

所以这一切都使双方在利益争执过程中的手段之一,打打压压,能利用,绝不放弃。只是用得久了,(美国)国内的人觉得

中、日、德被列入“新外汇观察名单” 美财政部警告或展开“报复”行动

(待续)

x

x

《一财》SWIFT:人民币3月全球支付占比再度回升

【环球银行金融电信协会(SWIFT):国际贸易结算既货币流通的垄断机构】

“美联储会定期发布贸易加权的广义美元指数(TWDI),衡量了美元对26个经济体货币的表现,根据双边贸易规模作为权重。根据美联储公布数据显示,自2015年10月26日起采用的贸易加权的广义美元指数中,人民币的权重为21.562%,高于欧元区的16.638%,为第一大权重“

值得注意的是,环球银行金融电信协会(Swift)今日最新公布数据显示,3月份人民币在全球支付中占比1.88%,较前值1.76%出现明显回升(仍旧微不足道)

x

x

x

x

x

x

xx

x

【“刚性泡沫”】

促销这一概念的是上海交通大学高级金融学院副院长朱宁教授。

上海交通大学高级金融学院举行新书新闻发布会,研究机构少见

陆家嘴读书会暨《刚性泡沫》新书发布会

学校报道:朱宁新书《刚性泡沫》举行发布会

当地媒体的宣传:

《中新上海网》高金副院长朱宁教授出书阐述“刚性泡沫”

2016.04.20

在此之前,朱宁已经在讲解他的观点:

《财经网》朱宁:政府买单、投资者获益模式导致经济泡沫

2015.09.09

《北京大学国家发展研究院》朱宁:刚性泡沫在中国广泛存在

2015.11.17

【2015凤凰财经峰会】

《央广网财经》朱宁:监管层不必为股市涨跌负责:

朱宁认为,当前中国市场的投资者有一个很大的观念误区——刚性兑付。无论在股市还是信托行业,投资者往往认为“赚了是自己的,赔了一定要有人负责”,这种心理加剧了房地产、信托、股市等投资中投资者的投机行为,加大了产生“刚性泡沫”的几率

2015.11.05

书本发行前纪,黄卓为其做了推广:

《北京大学国家发展研究院》黄卓:金融市场应打破刚性兑付

2016.01.06

题记:2016年1月19日,北大国发院及其BiMBA商学院副教授黄卓应邀坐客搜狐财经思想库,与上海交通大学高级金融学院副院长朱宁教授围绕中国金融领域的热点问题展开精彩对话。黄卓于2011年1月获得斯坦福大学经济学博士学位,曾获得斯坦福大学经济系“最佳博士生候选人论文奖”,一直走在金融研究的前沿。2014年曾获得应用计量经济学领域的国际权威期刊Journal of Applied Econometrics的“Richard Stone最佳论文奖”。2015年获得第七届高等学校科学研究优秀成果奖(人文社会科学)论文类二等奖。

本文根据黄卓的论坛发言实录整理。

“很早就知道朱宁教授要写一本《刚性泡沫》的书,特别难得。”

x

刚性泡沫-中国经济为何进退两难

当前中国经济中充斥着“刚性泡沫”,面临着进退两难的困境,这很大程度上源于经济中普遍存在的“隐性担保”现象: 在金融投资领域,投资者完全不担心信贷违约,因为他们相信一切违约会有中国政府来埋单; 在房地产业,购房者也相信政府一定会保证他们的投资可以获得丰厚收益,如果因为房价下跌而导致他们蒙受损失的话,他们一定不会善罢甘休; 在制造业,尤其是重化行业,企业相信如果真的投资失败,那么政府和国有银行一定不会坐视不管,所以这些企业虽已严重产能过剩却仍敢债台高筑,在投资方面肆意冒险; 国有企业,哪怕长年亏损,也几乎从不担心融资问题,而国有银行也不担心自己给国企发放贷款的安全性和稳定性,因为其背后有政府信用做支撑…… 过去,隐性担保对中国经济的发展起到了重要的推动作用,然而在未来,这种推动作用恰恰可能会对中国的经济和金融稳定产生巨大的威胁。一旦中国中央政府和地方政府不能再像过去几十年那样提供大量的隐性担保和刚性兑付,很难想象中国的经济还能像过去二三十年那样获得高速增长。而随着经济增长速度的下滑,政府提供隐性担保和刚性兑付的能力也会随之下滑,从而减弱了政府推动下一轮经济增长的能力和实力。这将不可避免地引发恶性循环,影响中国经济在今后中长期的改革和发展。 在本书中,作者逐个阐述了中国隐性担保的诸多方面,包括影子银行、房地产市场、a股市场、产能过剩、国企问题、政府债务,以及以p2p和互联网金融为代表的金融创新和金融体系改革,探讨了今后经济金融领域的改革给中国经济带来的新机会和新挑战,并对政府如何逐渐退出刚性兑付和隐性担保、如何让市场在资源配置中发挥决定性作用、如何化解各个经济部门和金融行业所面临的不断积累的风险,提供了具体的改革思路和措施。

内容简介

为何穹顶之下的钢铁行业能够不惧大气污染,大肆生产着已严重过剩的劣质钢铁?为何长年亏损的国企仍然敢大肆贷款,在投资方面疯狂冒险?为何中国房价屡调不降?为何a股市场会有“新股必涨”的传说? 这些都是源于政府对各行业提供着隐性担保,而这种隐性担保也促成了当前中国经济的“刚性泡沫”,让中国经济陷入进退两难的困境。如果不能解决经济中的隐性担保,中国将很难避免一场严重的金融危机! 《刚性泡沫:中国经济为何进退两难》点到了中国经济的敏感之处,它会引发全世界的兴趣。——罗伯特·席勒 诺贝尔经济学奖得主罗伯特·席勒,诺贝尔经济学奖得主托马斯·萨金特,花旗集团全球首席经济学家威廉·布伊特,原英国金融管理局局长阿代尔·特纳,春华资本集团主席胡祖六 联袂推荐!

序罗伯特·j·席勒 前言 引言 / “无可指摘”的违约事件 中国投资者在面对违约事件时,之所以表现得如此沉着和冷静,很大程度上是因为中国经济和金融体系里广泛存在着“隐性担保”。也就是说,因为有人会为违约而埋单,所以投资者大可不必担心自己的投资和资金安全。

目录

第一章 / “不可能违约”的贷款 或许在不远的将来,中国的传统银行和影子银行领域会出现真正的违约事件和破产企业。这种看似不幸的事件,其实有助于修复中国金融体系里长期严重扭曲的投资收益和投资风险之间的不对称关系,在长远看来,对中国经济和金融改革功德无量。

第二章 / 不能亏损的购房者 在经历了数次失败的房地产调控政策之后,中国居民已经清楚地意识到政府没有任何打压房地产市场的意愿。而这种由政府对市场提供隐性担保所引发的投机,导致了房价的进一步上涨,也使房地产越发成为*有吸引力的投资标的。

第三章 / 证监会门前的示威 由于国内其他投资机会的缺乏,“新股必涨”成了一种错误却又根深蒂固的预期。因此,即使是中国资本市场里*理性、*有经验的投资者,也会选择积极参与到新股发行的炒作之中。

第四章 / 金融创新与另类融资渠道 这种拆东墙补西墙、把各种不同产品的资金混合在一个资金池的做法,多少让人有点想起庞氏骗局。虽然投资活动可以通过高收益而吸引更多的资金投入,但这恰恰引发了更大的不确定性和风险。

第五章 / 增速减缓的“新常态” 归根结底,发展不是百米赛跑,而是马拉松。经济发展不应该只是一个简单的gdp数字,而应该是一个能被全社会各个阶层都能感受到和享受到的社会发展的进程。

第六章 / 产能过剩 中国的产能过剩问题,其实只是每一个行业板块杠杆率过高的直接反映。各个行业的高杠杆*终传导到了中国金融行业,导致全国负债水平和杠杆率的不断提升。

第七章 / 国有企业做强做优 大企业的发展自身当然是一件利国利民的好事,但是与此同时,我们必须认识到,这些大型企业的规模扩张和实力的增强,会对民营企业和中小企业的发展不可避免地形成压制,甚至是产生阻碍。

第八章 / 信用之源:中国的国家信用 在中国的银行变得大而不倒之前,中国的地方政府已经抢先一步,自己先变得大而不倒,从而绑架了银行不得不继续给地方政府提供贷款。

第九章 / 巫术统计学 统计数据的误差和不可靠很大程度上反映出中国政府对经济增长速度的诉求,和老百姓对生活质量提升的诉求之间的差异。

第十章 / 国际经验历史教训 中国和全球其他国家所面临的挑战都是一样的。当代的政治竞选制度已经发展到如此务实的地步,以至于我们国家和社会的运作越来越像一家企业,为了短期的盈利而忽略长期的战略发展。

第十一章 / 潮水如何退去? 如果中国的投资者不能够正确地转换他们对于政府提供的投资担保的预期的话,中国金融市场就有可能会在今后面临非常严重的风险和波动。

朱宁:中国的“刚性泡沫”是如何造成的

澎湃新闻记者 李雅琦

主办:搜狐财经思想库

主讲人:朱宁(上海交通大学高级金融学院副院长、教授)

主题:《刚性泡沫》读书会——中国经济为何进退两难

时间:2016年1月19日

《上海证券报》朱宁:化解刚性泡沫

2016.02.03

《百家》中国经济的“刚性泡沫”会破灭吗?

孙骁骥

2016.04.26

朱宁在《金融时报中文版》的专栏:

《投资者的敌人》

“朱宁,师从诺贝尔经济学奖得主罗伯特·席勒,上海交通大学上海高级金融学院副院长,耶鲁大学国际金融中心研究员”

最近的几篇博文:

为何泡沫越临近破灭涨幅越猛?

中国产能过剩背后的思考

x

x

x

x

x

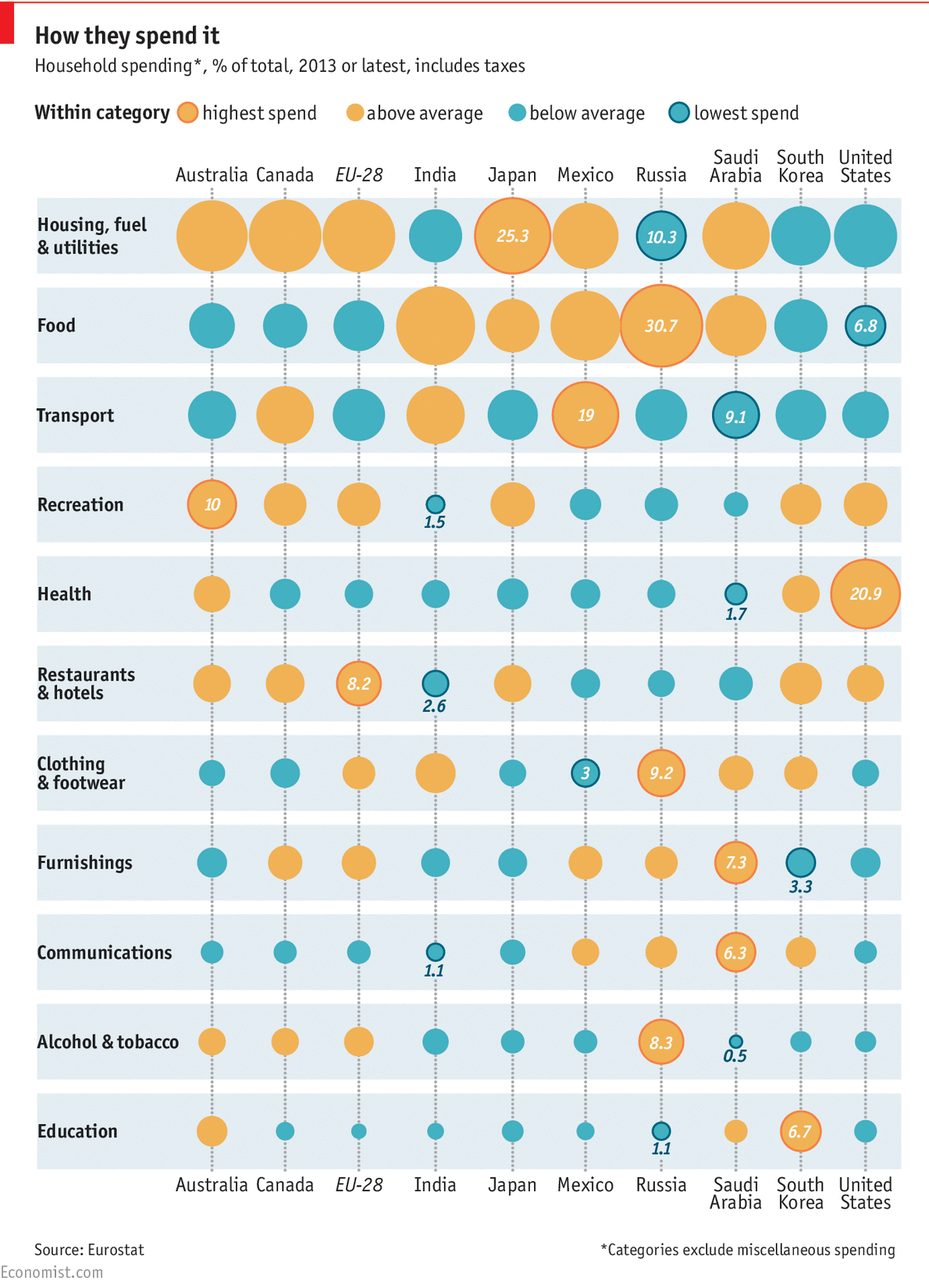

经济学人去年用当时有的数据做了一张发达国家衣食住行费用图:

美国最大的是医保,那也是所有国家里最大的。实际上这已经是常识了。

奥巴马医保说是给美国无数穷人带来了医保,却丝毫没有说有将国家医疗费用降低的意思。在医疗保健上,美国人历来是替罪羊,即使跟先进发达国家比,消费也高了至少一倍。美国人民尽管叫苦连天,但大家一点儿造反的劲头也没有,接着承受这苦难。

可是除了老百姓承受巨大的负担外,国家的负担也不见得减少了。据麦肯锡报告,保险公司的利润从2013年的6140亿(美元)增加到7430亿,增幅达16%。仔细看看,从比例分布:

这是利润增值:

付出增加最大的是政府的贫穷残废医保(Managed Medicaid),就是说奥巴马医保是保了,还给穷人保了,但是付出的钱却是猛增。

x

《经济学人》

For whom the bubble blows

House prices are soaring in big cities, but oversupply plagues much of the country

Mar 12th 2016 | SHANGHAI

SHANGHAI, China’s financial centre, does not make it easy on outsiders wishing to buy homes. Non-residents who are single are banned from buying property. The married are welcome but only so long as they have paid local taxes for two years and make nearly a third of the purchase in cash. Shenyang, China’s biggest northern city, is far more welcoming. Anyone can buy a home there. All to little effect: housing prices in Shanghai, five times more expensive than those in Shenyang, have risen by 20% over the past year; those in the northern city have edged down.

This bifurcation is a worry for the government, which wants to spur growth without inflating bubbles. A divergence in housing prices between wealthy cities and the hinterland is a familiar problem in other countries—just look at London and Lincolnshire, say, or New York and Nebraska. But the divisions are starker in China. In its most prosperous cities, already giddy prices continue to shoot up, while unsold flats pile up in markets where valuations were low to begin with. Moreover, construction has long been one of the economy’s main engines, accounting for as much as a quarter of GDP growth until recently. This makes it especially important that the government get the balance right. Doing so is proving hard.

Over the past half-year, the government has unveiled a series of measures to support the housing market that specifically exclude China’s five hottest markets (Beijing, Guangzhou, Sanya, Shanghai and Shenzhen). People buying homes need only make a 20% down-payment to obtain a mortgage, except in the five conurbations, where they must put down 30%. By the same token, in most of the country transaction taxes have been cut by as much as two-thirds for people buying second homes; in the five outliers they have been left unchanged. In Shenzhen, a southern tech hub that is the frothiest market, with prices up by 53% in the past year alone, local officials have vowed to crack down on speculators and expand the supply of affordable housing.

The results of this two-tier system have been meagre so far. The frenzy in the biggest cities stems from the central bank’s steady loosening of monetary policy over the past 18 months. Although warranted from an economic perspective, it was inevitable that low interest rates would drive asset prices higher. Initially, much of the credit pumped out by banks ended up in the stockmarket, but following its crash last summer, property beckoned as one of the few decent investment options in China (capital controls, which have been further tightened recently, make it hard for Chinese savers to invest their money abroad).

For speculators looking at property, the excess supply in smaller cities was all too evident, so they turned instead to the megalopolises. Du Jinsong of Credit Suisse describes it as a form of groupthink. “Everybody—investors, developers, policymakers and bankers—thinks that first-tier cities are safe,” he says.

Even as the government tries to restrain the excesses, however, it does not want to snuff out the rally in the big cities altogether, for they tend to influence sentiment elsewhere. There are signs that this is beginning to happen. Housing prices started rising month on month in the biggest cities a year ago. In midsized cities (in China, those with populations of 5m-10m), prices have been rising for the past four months. In smaller cities (mere hamlets of 1m-5m), gains have been evident only for the past two months (see chart).

If this upturn lasts, some investors reckon it will spur construction. Commodities used to build apartment blocks, such as iron (girders) and copper (wires), have recovered slightly from their recent swoon, partly in the hope that China’s property market is also stirring (see article). Indeed, a series of mini-cycles in the Chinese housing sector over the past decade followed this sort of pattern: rising housing sales led to new building starts, which in turn pushed commodity prices higher.

Figures from the China Index Academy, a data provider, show that the stock of unsold homes has decreased recently, from nearly 30 months’ worth of sales early last year to 15 now. “A housing market with rising volume and prices clearly does not support the view that, on a macro level, China’s housing market is oversupplied,” notes Liang Hong of China International Capital Corp, an investment bank.

But there is a further vast increment of supply on the verge of coming to market, because developers slowed the pace of construction in recent years and in some cases halted it altogether. There were 4.7 billion square metres of housing under construction but not yet available for sale at the end of last year, up by 25% from the end of 2011; 452 million square metres of housing were on sale, nearly three times as much as at the end of 2011. Some provinces and cities are drafting plans to convert unsold homes into subsidised housing for poorer residents. Xi Jinping, China’s president, has said that reducing property inventory is a “battle of annihilation” that must be won to revitalise the economy. Revived demand for new construction, in short, is a long way off.

The exception is sure to be China’s biggest cities, where there clearly is an imbalance between supply and demand. Shenzhen and Shanghai, in particular, are popular with the young and the highly educated, just the kinds of people that push up housing prices. They are two of China’s best-run cities, offering good transport links, good jobs and, by Chinese standards, good air. Unsold housing inventories cover just about five months of demand at the current pace of sales, indicating that more construction is needed.

INTERACTIVE CHART: China's housing affordability, city by city

Even with these strong fundamentals, it is hard to justify a 50% surge in housing prices over the past year. Regulators suspect that there has been some foul play. This week they said they would target online lenders that have made loans to homebuyers to cover their down-payments; these loans have, in theory, allowed speculators to buy homes entirely with borrowed cash, in contravention of the minimum down-payment requirements.

But reining in animal spirits is a hard task. At the Baoshan Property Trading Centre, where people buying homes in a district of northern Shanghai must go to register their purchases, crowds have swelled to such a size that the local government has deployed police to keep the peace. On one recent day a phalanx of security officers in white helmets stood guard alongside barricades as people lined up to submit their documentation. One of those queuing, Wang Jie, bought a new apartment for 2m yuan ($307,000) in October, and has watched its value soar by another 1m since then. “No one seems to buy when prices are falling,” he chuckled. “But everyone does when they start rising.”

Mushrooming megacity property prices in China

x

x

黄奇帆举例说,比如最近房地产交易中有一些房产商——也有些房地产买卖中的中介公司,他们给购房者提供首付支持。我们一些银行的购房贷款首付已经从原来的40%降到30%,现在有些已经降到20%,如果房产商或者中介再给买房的人提供10%到20%的首付,实际上就使得买房的人变成零首付或者5%到10%的首付——美国次贷危机的源头就是零首付,房价也就没头没脑地一两个月、三个月暴涨了30%、50%。这和去年股市高杠杆造成的3000点到5000点的后果是一样的。

房地产贷款快速增长,保障性住房开发贷款增长强劲。3月末,人民币房地产贷款余额18.41万亿元,同比增长19.4%,增速比上年末高0.5个百分点;房产开发贷款中的保障性住房开发贷款余额1.28万亿元,同比增长64.3%,增速比上年末高7.1个百分点;1-3月份增加1352亿元,同比多增860亿元,增量占同期房产开发贷款的43.7%,比上年同期增量占比高24.4个百分点(注:这里包括个人商业信贷)