http://stock.qq.com/a/20170117/003374.htm

1、昨天A股发生了什么事?

先说说这两天的新闻都有哪些。

首先是新华社老师的评论:《IPO常态化真的有那么“可怕”吗?》

监管层一路小心试探着终于让新股发行常态化,而这又成为一个新的担忧,并被不少人视作近期行情不好的罪魁祸首。事实究竟如何?

为实体经济注入资本是股票市场最基本的功能。目前IPO企业的规模相对较小,融资额度也不大。只要符合IPO的要求,这些企业都应该平等地享有在股票市场融资的权利。

接着是乐视网获得168亿融资利好复牌,创业板会在乐视网大利好的带领下高开高走。然并卵,乐视没有撑起大旗,昨天乐视网和融创的股票都下跌了。

作为上市公司的家长们普遍不看好这段结合?不受祝福的婚姻是不会有好结果的。

融创中国在港股不到10倍PE的水平,1.1倍PB,市值现在是259亿港币。乐视在A股市盈率是100倍水平,市净率是7倍,市值是700亿。

那么问题来了:同样的钱,从融创挪到乐视,市场会认么?市值259亿的公司,能把市值700亿的公司救起来么?市场对这笔钱,怎么估?

创业板指更是跌得一点节操都没有了。史无前例收出八连阴。

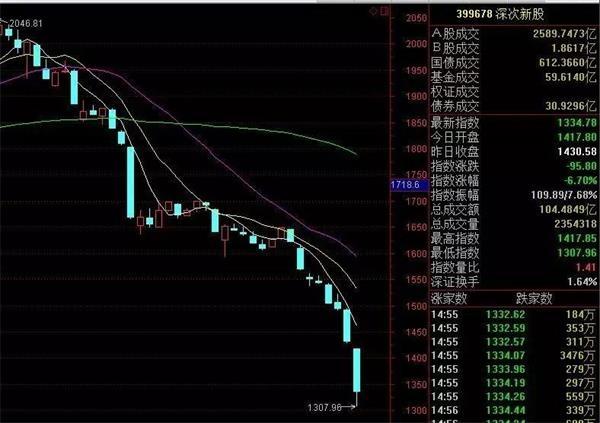

盘中再度出现个股大面积跌停的景象,创业板指数盘中跌幅一度超过6%,投资者似乎又来到了2016年初的熔断时刻。总体如何,看下面这张图就懂了。

当然最惨的还是次新股板块,本轮调整是跌了35%。

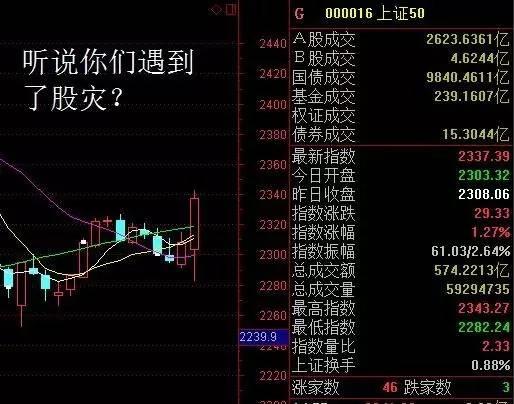

2、创业板的暴跌,是上证50的狂欢

据统计,昨天有接近800个股触及跌停,盘中的大震荡恐怕让不少人投资者跌得酸爽。但是!上证50守卫住了大跌,收盘时大指数一片祥和。

有段子如此形容:

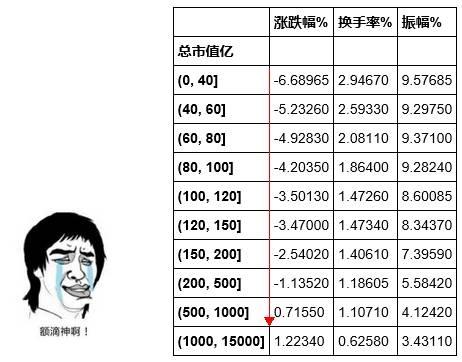

上证50、上证180在尾盘的时候都被拉起,看上去大股票的情况还成,那到底是什么类型的股票在跌呢?我们用放大镜看一下,下图是按照市值区间取了涨跌幅、换手率、振幅的中位数进行统计:

那些平时咋呼的小股票,不仅跌的深,而且震得狠!

3、IPO加速是否背锅?

A股场外怨气浓重,不少投资者纷纷怒指IPO提速导致指数连续下跌。

为什么会有这样的想法呢。其实很简单,IPO估值低,但是连续板后,次新股的估值高,股民是最后的承担者。估值高是本质原因。

无可否认的是,新股IPO加速带来的中小创股票稀缺性不再,进而打压中小创高估值是主因。

在新股发行加速的同时,跌幅最大、影响最大的是创业板,主板似乎并不在乎它的存在。其实,原因只有一个,中小盘股不再稀缺。

本轮新股发行的最大特点就是“小而多”:“多”是指发行家数多,“小”是指募集金额低。十几家公司一起拿到IPO批文,但累计募资金额不超过六七十亿的场景却司空见惯。

如此一来,流通盘在二三十亿左右的个股已不是稀缺资源,创业板此前能够“笑傲”A股的最大优势荡然无存。如今,A股市场上,1800多家上市公司的流通市值不高于100亿元,而流通市值低于50亿元的股票也有500多只。如果,要挑出一只市值40亿以下的小盘股,也要从接近200只股票中挑选。

由于IPO还处在审核制阶段,导致IPO道路受阻,已上市中小创明显高估,才导致就连创业的股东都想清仓跑路。大家心里都清楚,只有把这些上市公司的估值打压到合理位置,才能促使大股东增持和减持趋于平衡。

有投资者认为,如果说IPO和再融资确实对二级市场有冲击,那也应该压制再融资,继续放宽IPO。姑且不谈再融资规模本就远超IPO,而是IPO对企业的迫切性、对实体的杠杆作用、整体的边际效应,都更加明显。企业一旦IPO上市,贷款、债券、信用等等都会有质的提升。IPO是让穷人脱贫有饭吃,再融资是让富人有肉吃,孰重孰轻?

有一个事实大家必须承认,从全球股市来看,A股的估值是偏高的。就拿香港市场与A股市场对比,同一家公司同时在A股和港股上市,那在A股的价格基本上都是高于港股价格的。

面对越来越多的上市公司,越来越少的散户和不断分流的资金,未来若干年后A股将会和全球估值体系接轨(港股化,垃圾股变成仙股遍地,平庸无增长的公司估值很低,优秀的好公司才能享受稍微偏高的估值和持续上涨).

各种A股现在特有的神逻辑可能会成为历史:高送转、炒地图、减持=利好、永不退市、壳价值……这些会随着注册退市制、大股东不断减持、散户不断减少等慢慢退出历史的舞台(再也没有人会为简单粗暴毫无逻辑甚至侮辱智商的上涨理由买单了).

还记得牛市里曾经的200元创业板股票赢时胜吗,上周宣布10转30的消息,周五到昨天周一两个交易日,就跌了20%。

据广发策略研究,新股发行确实有所加速,但不必过于夸大其对A股总体供给端的冲击,其主要的负面影响在于分流了创业板的资金。2017新年以来仅仅两周已有27只新股上市,并且证监会仍然保持了每周十家以上的新股核发频率,因此很多投资者将近期的股市疲弱归结为是新股发行过快给市场带来了较大的供给压力。

但其实国内大部分的大型企业在2011年以前已经完成上市,而2011年以后上市的公司虽然数量较多,融资规模却不大——最近两年的IPO融资规模仅占A股总流通市值的0.4%,而在2011年以前该比例都在1%以上。不过另一方面,我们认为新股发行加速对创业板确实造成了负面影响,毕竟“稀缺性”是创业板高估值的重要支撑,而随着与存量创业板公司属性相仿的新股不断上市,将会明显分流创业板的资金,降低其估值溢价。

4、再融资规模完爆IPO

在本轮以创业板权重股领跌的指数杀跌中,实际上已出现了两大“元凶”。一是上市公司外延式定增重组预期下降或承诺已无法兑现;二是深知内情的认购资金或上市公司重要股东减持集中爆发。

近几年来,在鼓励并购重组的大环境下,上市公司定增、重组成为驱动投资的主要事件,而这也催生了创业板的大牛市。以乐视网、东方财富、华谊兄弟等为代表的创业板权重股纷纷依靠外延式发展实现了高速增长。

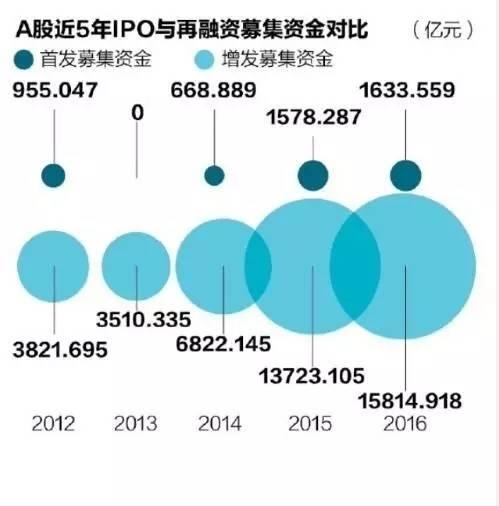

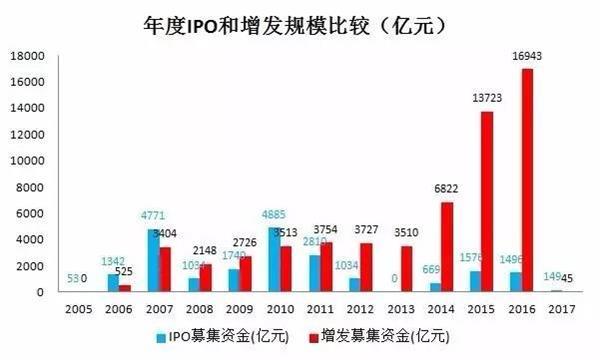

过去几年的再融资市场有多火爆,请看下图:2014年起,定增大爆发,当年再融资额是IPO的十倍。到今年,正过了36个月锁定期。

近几年来,在监管层鼓励并购重组的大环境下,上市公司定增、重组成为驱动投资的主要事件,而这也催生了创业板的大牛市。以乐视网、东方财富、华谊兄弟等为代表的创业板权重股纷纷依靠外延式发展实现了高速增长。

这种高速增长建立在对外收购实现并表的基础上,简而言之就是花钱买利润。每年,都有大批上市公司花大价钱买来的收购对象无法完成业绩承诺,而近期已有知名公司的一系列事件表明,这种滚雪球式的对外投资不能无限期继续下去。

而定增的乱象有以下几种:

第一,定增是打折的,拿多少折扣,谁能拿到额度,拿到额度怎么样,里面猫腻太多;第二,定向增发,拿到好公司额度并不容易,需要靠关系;第三,参与的人通常与上市公司签了各种各样保底、回购的协议,对公众股东构成不公,定增滋生了很多套利空间;第四,有些定增看着拿三年,不见得真的持有三年,他们通过别的方式可以走。

多数情况下,定增在A股市场演变成少数人获利的工具,这是不合情理的。我们觉得应该被改进,坚决支持对定增的收紧。

定增套利背后,其核心矛盾是市场供不应求。新股审核制度比较慢、供给不足,造成市场有大幅溢价,这种情况下大股东的股票很贵,他们倾向于利用定增手法拿资产和钱进来,去做并购重组和借壳。

这种情况下,第一,定增催生太多类投行行为,产生劣币驱逐良币的情况,好的公司要排队IPO,垃圾公司可以利用高股价、讲故事收购另一个公司,做根本实现不了的对赌;第二,定增并不公允,普通散户被排除在交易之外,定增向特定投资人发行,怎么确定特定投资人,谁有资格成为特定投资人,有没有披露其他股东不知晓的内容,有没有签订其他股东没法享受的条款,这就变成了黑箱操作,变成了股市的抽血机。

上周末,有未经证实的来自监管层方面的政策意见表明,监管层今年将进一步管控再融资规模,将其控制在2016年规模的一半左右。

可以想象,依靠外延式并购的业绩预期撑起的创业板市值“神话”在未来还将被“挤泡沫”。

真正可能对A股市场总体带来供给端压力的是再融资以及解禁减持。

最近两年A股再融资规模出现了急剧扩张(主要的形式是定向增发),每年的再融资金额已经是新股融资金额的十倍。如果这些再融资的发行对象在解禁后集中减持,那么对A股供给端的冲击将远大于新股发行。

近期还有这样一组数据。2016年12月A股解禁约3700亿,其中来源于IPO的解禁金额不到千亿,而定增解禁金额达2800亿,占据大头。而自2016年下半年,上市公司重要股东充斥各种花样减持。清仓式减持、股权转让式减持、高送转“搭台”定增解禁和高管减持等,令人眼花缭乱。

据统计,2016年的定增规模接近1.7万亿,是IPO融资的10倍,创业板定增则达到了1900亿。前期参与定增的资金有多活跃,后期解禁压力就有多大。与定增相比,IPO所谓的“抽血”功能可能只是被市场放大了。