从回购利率暴涨谈美国经济周期

http://blog.udn.com/MengyuanWang/129793418

在两周前(九月16日和17日),美国银行之间的回购利率(Repo Rate)忽然从年利率2

%蹿升到10%,随即引发了全球媒体的关注和联储会的介入。当时就有读者发问,但是因

爲幕后的真正动力一开始无法确定,所以我决定等到月底,刚好是第三季结束,再做观

察评论。

首先,我们必须解释一下回购是怎么一回事。Repo并不是Repossession(强制扣押抵押

品)的缩写,而是Repurchase Agreement(我也不知道爲什么缩写成Repo而不是Repa或

Repur)的意思。它其实就是一个很简单的,有抵押品的贷款(Secured Loan),只加

上一个小小的变动。假设A要向B借钱,如果用的是普通的贷款,那么到期A还不出钱来

,抵押品在法律上还是A的财产,B必须到法庭走程序来扣押它,这代表著额外的时间、

费用和风险,所以美国的银行就发明了Repo,也就是A直接把抵押品依贷款额卖给B,但

同时又签一个回购契约,到期B再把抵押品以本金加利息的价钱卖囘给A。从经济观点来

看,这和贷款没有任何差别,但是从法律上来讲,抵押品在贷款期间就已经属于B了,

所以如果A还不出钱来,违反了回购契约,那么B不须任何法律程序就可以处置抵押品,

从而避免了风险和费用。

在实际应用上,是数额最大、重复率最高的贷款才有需要动用这种特别契约,亦即银行

和银行之间的短期互贷。当然在最近二十几年,其他有短期贷款需要的大型金融组织,

如对衝基金,也参与了回购。贷款期一般是隔夜,但稍微长一点的,如两周(14天期)

,也不算罕见。抵押品原本必须是绝对可靠的资产,也就是Treasury Securities(联

邦债券),后来推广到其他AAA等级的债券,例如MBS(Mortgage Backed Securities,

住房抵押贷款证券)。

所以总结来説,回购是美国金融大户们彼此之间互通有无、做现金流动的主要管道。当

没有足够的银行愿意提供现金的时候,利率就必须上升,以作爲补偿。这有两种可能,

一个是银行之间,互相怀疑偿贷的能力,所以不愿意伤及本金;另一个是现金短缺,以

低利率借出不划算。前者是Solvency(偿付能力,亦即是否破产)的问题,后者则是

Liquidity(流动性)短缺。

这次回购利率的波动会造成媒体的关注,主要是因爲2008年金融危机正式爆发的第一步

,就是回购利率的大幅上升。当时因爲天量的次等住房抵押贷款证券被鱼目混珠成AAA

,实际上很多银行的资产远低于账面价值(Book Value),例如Lehman Brothers、

Bear Stearns和Merrill Lynch这三家银行都已经实质破产,于是其他银行先是拒绝和

这几家做回购交易,然后很快整个回购市场完全瘫痪。

但是这么一来,局部的Solvency问题也演化为整体流动性的短缺,然后现金不足会如传

染病一样摧毁一个又一个原本还可以维持的银行。例如A付不出现金来偿囘做抵押的MBS

,和它有回购交易的B就忽然损失了那一大笔现金,账面上只剩下一些不值钱的MBS,也

就可能会资不抵债了。即便一开始没有任何人破产违约,很多银行手头上的现金只够几

天之用,没有了回购这个管道,就必须紧急贱卖资产,大家一窝蜂地卖,价钱必然会崩

盘,那么也很快会有资不抵债的银行。

美国的财政部刚开始还坚持芝加哥学派的不干涉主义,但是Lehman一宣佈破产,当天晚

上高官们面对著第二天必然会有的骨牌效应,还是屈服于现实,出手挽救了Bear

Stearns和Merrill Lynch,以避免事态继续扩大。与其同时,爲了阻断上面讨论的传染

机制,联储会特别设立了一个交易站:既然银行不愿做回购契约的贷款方,就由联储会

凭空印钞票来当交易对手(Counterparty),把无中生有的现金交到有流通性困难的金

融组织手里。

11年过去了,这次回购利率又突然大幅上涨,背后并没有任何一家主要银行有资不抵债

的危险。但是流动性短缺的传染性还是有的。如果没人来管,那么体质比较弱的金融组

织过几天就必须开始贱卖证券,然后真的会有银行破产。于是联储会就重新啓动2008年

的那个回购交易站,每天提供1000亿美元的隔夜回购和600亿的14天期契约,回购市场

随即平静下来。

爲什么没人破产,现金也会短缺,这得要从短期和长期两个不同角度来谈;先説短期。

九月16日和17日,刚好美国财政部拍卖价值1130亿美元的债券;换句话说,联邦政府从

金融界吸走了那个数额的现金。同时,第三季度即将告一段落,银行必须公开九月30日

晚上的财务报表;传统上他们会尽力保留现金在手上,以便让账面更好看一些(Window

-Dressing),所以自然就没有意愿到回购市场上提供贷款。

这两件事加起来,大约是两千亿美元的现金从金融系统流失。由联储会已经贷出五六千

亿(并不是每天的1600亿都被完全认购,而且其中的1000亿只是隔夜,第二天就偿还了

)还不能收手这个现象来看,很难说是否还有其他目前未知的因素。这是因爲除了下面

要讨论的长期现金飢渴,前面提起的流动性传染机制,本身也有隐性的杠杆作用,而这

个杠杆比例多大,联储会自己也还在积极摸索之中。

至于长期现金匮乏,那就得从前面提到的2008年故事接著説下去。美国财政部和联储会

阻止了连锁反应,暂时稳定局面之后,接下来就面对著资产价格大幅下降的问题,这使

得还没破产的银行也觉得自己很穷,预备金不足,自然不想再放贷。然而金融危机刺破

了泡沫,经济严重萧条,光是联邦政府投钱进入基础建设,还是远远不够的,必须有资

金让公司投资和平民消费。于是联储会就开始了非常著名的量化宽鬆(Quantitative

Easing,QE)。

量化宽鬆和前面讨论的回购交易相比,也同样是凭空印钞票来买那些债券,差别在于量

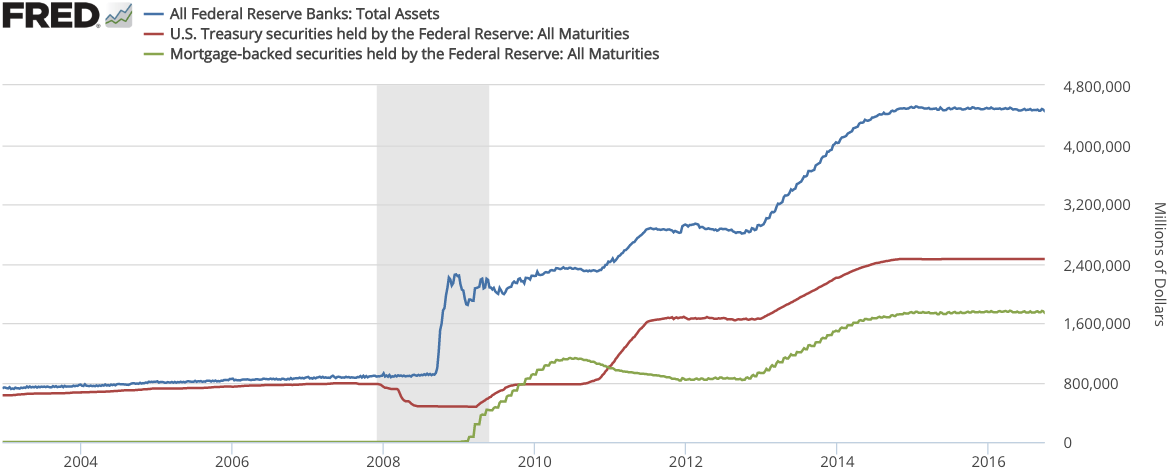

化宽鬆买下的债券被长期囤积起来,所以效果是纍积性的。自2009年初开始,经过三轮

的量化宽鬆,联储会一共新印了37000亿美元,买下联邦债券和MBS大约各半,再加上

2008年既有的8000亿,总共是45000亿(参见下图;这是当年美国GDP的27%,创下新的

记录,作爲对比,二战最后一年联储会的账目是GDP的20%)。

到了2017年年底,联储会怕这些额外的现金外放太久,会让美国金融和经济像吸毒一样

上瘾,所以开始紧缩(Quantitative Tightening),至今不到两年的时间,一共回收

了大约1/5,亦即9000亿。显然单从现金流动性的角度来看,它还是开始得太晚、步调

却太快,美国的金融业承受不了这样的失血,各大银行早已普遍缺乏现金,所以整个美

国金融体系才会爲了区区2000亿(略高于GDP的1%)就休克了。

既然2008年的次贷并没有重现,也没有出现像Lehman那样已经资不抵债的银行,那么是

否到了新季度之后,美国的金融和经济就能雨过天晴呢?我认爲答案是否定的。

在二战之后,经济周期原本大约是5-7年一个轮回,但是在冷战结束之后,因爲美国一

超独大,得以肆意用金融和其他非生产手段(例如1994年墨西哥金融危机、1997年亚洲

货币危机和前面讨论的量化宽鬆,参见前文《美元的金融霸权》)在世界搜刮,使得景

气阶段得以延长。与其同时,製造业向亚洲转移,产业链全球化,使得世界市场经济的

规模翻倍,投资管道大幅增多,这些现象也都推迟投资报酬率下降和通货膨胀率上升等

以往的经济衰退起因,所以周期成爲大约10年左右。

这其中以中国兴起所引发的通货紧缩效应最爲重要。中国製造史无前例地极度压缩了工

业产品的价格,连带使得欧美日的工资也无法上涨,所以传统意义上的通货膨胀不再发

生。欧美的产业空心化,使原本在景气末期过度投资于生产工具(包括机械和人工)的

现象,也转变成金融资产的泡沫。

1999-2000年是股市;2007-2008年是房地产和债市;现在经过创纪录的11年景气,美国

的房地产价位还不算离谱,但是债市(这里我指的是公司债中的Junk Bond,垃圾债券

)和尤其股市又达到历史性的高峰水平,一旦企业的盈利不再持续上升,泡沫就会开始

爆破,这正是美国经济当前的处境。

所以与其去研究2008年的金融危机,想知道未来两年美国经济动态的人,更应该参考

2000年初的局势。当然差别也是有的,亦即前面所提的联储会的债券账目,在2000年只

有不到7000亿,现在却是36000亿。随著经济下行的压力逐步增加,联储会应该会很快

重啓量化宽鬆,接著打破45000亿的现有记录并不一定需要超过一年。

美元是国际储备货币,所以联储会印钞票是没有边际成本的,一放一收之间还可以引发

其他国家的经济危机,从而为美国金融机构创造极大的盈利机会。然而这次经济衰退的

时间点却明显打乱了联储会的节奏,在它原本还想要继续紧缩银根的时候,从经济(企

业盈利成长趋缓)、政治(Trump为连任而希望降息)和金融(这次的回购利率暴涨)

三方面强迫联储会立刻转向180°去做量化宽鬆。过去11年通过国际贸易和投资而散佈

在全世界的美元现金,大部分还在海外,所以这一轮的收割是无法指望了,而且新的宽

鬆货币政策对正处在经济低迷状态的世界经济反而有些助益,尤其是像印度这样高度依

赖外来资金的国家。

联储会无法依最高效率的节奏运作,是美国经济空洞化的慢性症状之一。美元的金融霸

权,固然一方面方便金融财阀在海外掠夺,另一方面使联储会在货币政策上拥有主动权

,但是美元长期坚挺,非常不利出口;对外发债几乎毫无实际代价和风险,又会鼓励借

贷消费。刚好在1980年之后,财阀全面掌权(参见前文《从Trump的支持率谈起》),

一个很自然的结果是企业把生产製造外包出去,以提高利润,同时在金融上不断创新,

既方便民薪璐?晕?稚?钏?迹?挚梢远运?亲鼋鹑诎?鳌5??30多年下来,

民脂民

膏和国家元气快被榨乾了,中产阶级持续萎缩,就业率直綫下降,这套外包生产+借贷

消费的办法,终究不能无限继续下去,这才导致Obama任内的美国经济对量化宽鬆反应

迟钝,迫使联储会在金融危机9年之后才敢开始紧缩,从而引发了美国货币政策最近的

反复。

长期来看,中、欧、俄都想要替换掉美元,而联储会账目的无限增长最终只会使美元日

圆化,也就会是一个助力。Trump一直希望美元贬值,然后贸易出现顺差,其实最容易

达到这些目的的办法,就是让美元放弃国际储备货币的地位,只不过届时美国还会有经

济大萧条和失去世界霸权这两个副作用罢了。

转贴 - 没时间读存帖

abcwxc 发表评论于

and more comments

FED时时刻刻都在印钱,FED的责任就是不停的印钱不停的收回钱,但印出去的钱性质是

不一样的,隔夜拆借,印出去的钱只管一天,三个月的国债,印出去的钱只管3个月,

买个30年的MBS,印出去的钱要管30年。不是说‘印钱是短期行为“,而是“印出去的

钱是短期的”。

以前的QE买的是长期债(MBS)。现在FED的“QE”买的是短期国债,短期国债到期,政

府得把钱还给FED,就消账了,这个QE是暂时的,最终达到动态平衡,就是财政赤字的

亏空程度。就像你买房三十年的mortgage是长期债务,你这星期买个iPhone管信用卡借

1000块,过几个月还上就完事儿了,对你的经济状况不会有太大影响,但你每个月都要

买个大件,一会儿iPhone,一会大彩电,一会儿旅游,那就不好说了。

FED时时刻刻都在印钱,FED的责任就是不停的印钱不停的收回钱,但印出去的钱性质是

不一样的,隔夜拆借,印出去的钱只管一天,三个月的国债,印出去的钱只管3个月,

买个30年的MBS,印出去的钱要管30年。不是说‘印钱是短期行为“,而是“印出去的

钱是短期的”。

以前的QE买的是长期债(MBS)。现在FED的“QE”买的是短期国债,短期国债到期,政

府得把钱还给FED,就消账了,这个QE是暂时的,最终达到动态平衡,就是财政赤字的

亏空程度。就像你买房三十年的mortgage是长期债务,你这星期买个iPhone管信用卡借

1000块,过几个月还上就完事儿了,对你的经济状况不会有太大影响,但你每个月都要

买个大件,一会儿iPhone,一会大彩电,一会儿旅游,那就不好说了。

abcwxc 发表评论于

and more comments

事后诸葛亮,现在倒回去想为啥川普大骂FED降息不力了,降息和股市还是经济形势基

本无关,是为了债市!!!由于大规模减税导致巨量国债发行,谁去买国债?理论上应

该是美元持有者去买,结果短期利率高居不下,并还有FED缩表和升息的预期,傻子才

去买新发的国债,这样会导致中长期国债飙升(10年期飙到3%,yield curve倒置),

而美国的国债也好经济也好是承受不了高利率的中长期国债的,如果这样川普减税政策

一下子就破产了。。。因此川普才要FED不惜一切代价降息,并多次破口大骂!FED虽然

不愿意(没法缩表了),但被川普绑架了,如果债市垮了,FED的美元也就没人要了。

虽然债市的长期问题仍然存在,但短期总不至于垮掉。从宏观的角度来讲,川普的政策

相当于强迫大家买美债,把钱借给美国政府,说白了就是,我给你减税了,但你得把钱

借给我。短期来讲达到了目的,但长期来说抽走了市场上的流动资金,并没有达到省下

的税钱用于发展经济的目的,相反,本来把你的拿来买国债的钱本来是税钱,我可以白

拿的,现在我要管你借还要给你还本付息,政府是得不偿失的。这个经济政策恐怕行不

通。。。完全是给大资本让利。

事后诸葛亮,现在倒回去想为啥川普大骂FED降息不力了,降息和股市还是经济形势基

本无关,是为了债市!!!由于大规模减税导致巨量国债发行,谁去买国债?理论上应

该是美元持有者去买,结果短期利率高居不下,并还有FED缩表和升息的预期,傻子才

去买新发的国债,这样会导致中长期国债飙升(10年期飙到3%,yield curve倒置),

而美国的国债也好经济也好是承受不了高利率的中长期国债的,如果这样川普减税政策

一下子就破产了。。。因此川普才要FED不惜一切代价降息,并多次破口大骂!FED虽然

不愿意(没法缩表了),但被川普绑架了,如果债市垮了,FED的美元也就没人要了。

虽然债市的长期问题仍然存在,但短期总不至于垮掉。从宏观的角度来讲,川普的政策

相当于强迫大家买美债,把钱借给美国政府,说白了就是,我给你减税了,但你得把钱

借给我。短期来讲达到了目的,但长期来说抽走了市场上的流动资金,并没有达到省下

的税钱用于发展经济的目的,相反,本来把你的拿来买国债的钱本来是税钱,我可以白

拿的,现在我要管你借还要给你还本付息,政府是得不偿失的。这个经济政策恐怕行不

通。。。完全是给大资本让利。

abcwxc 发表评论于

Also copy comments

这里有几个概念。。。首先,国债是risk free的,其他债不在考虑范围内,这是前提。

1. 银行”多余“的钱要存在FED,存款利率就是大家常说的FED Fund利率,相当于在

FED活期存款

2. 银行可以把存在FED的“多余”的钱拿去repo market进行借贷,由于“多余”的钱

足够多,所以repo的利率上不去。

3. FED cut利率并有继续cut的预期,甚至是负利率,那么银行把“多余”的钱去存FED

的活期就不make sense了(比如,现在2%,年底1%,明年0.5%,等等),结果就把“多

余”的钱从FED取出来去买国债锁定现在相对较高的利率,比如,2年5年的1.5%。

4. 由于国债是去填补财政赤字,因此这些钱在金融系统中不再是“多余”的钱。总体

上来讲,FED账户上各银行“多余”的钱就少了。

5. 金融系统中“多余”的钱少了,那么在repo market上可借出的“多余”的钱就少了

,因此repo利率升高。

6. 缺钱的一方(无论是银行还是机构)都不会卖出任何国债,因为在cut利率的预期前

提下,任何国债都是越来越值钱的,因此他们宁可拿国债做抵押去repo market上借高

利贷。repo market上是短期借贷,以天计算,就算是高利贷,和长期国债的收益比起

来都是微不足道的。

7. FED为了控制repo利率,不得不出面去买这些短期抵押国债,即,你不要去repo

market上其他人那借高利贷了,你到我这来借钱就行了。

8. FED尽管拿了很多短期国债,变相QE,但和QE的本质区别是,QE是长期债务,短期债

务在一段时间后,比如三个月半年一年,国债到期,就自动销毁了。

9. 这个趋势会持续到rate cut预期结束。

【 在 EmMeadow (青山绿水) 的大作中提到: 】

: 感觉你的说法有点扯淡。按照你的说法,大家都想花钱买国债,导致美元短缺。可是现

: 在美元短缺银行卖在卖国债。他们那么想要国债,不会卖点别的债吗?这个论点明显和

: 事实不符。

这里有几个概念。。。首先,国债是risk free的,其他债不在考虑范围内,这是前提。

1. 银行”多余“的钱要存在FED,存款利率就是大家常说的FED Fund利率,相当于在

FED活期存款

2. 银行可以把存在FED的“多余”的钱拿去repo market进行借贷,由于“多余”的钱

足够多,所以repo的利率上不去。

3. FED cut利率并有继续cut的预期,甚至是负利率,那么银行把“多余”的钱去存FED

的活期就不make sense了(比如,现在2%,年底1%,明年0.5%,等等),结果就把“多

余”的钱从FED取出来去买国债锁定现在相对较高的利率,比如,2年5年的1.5%。

4. 由于国债是去填补财政赤字,因此这些钱在金融系统中不再是“多余”的钱。总体

上来讲,FED账户上各银行“多余”的钱就少了。

5. 金融系统中“多余”的钱少了,那么在repo market上可借出的“多余”的钱就少了

,因此repo利率升高。

6. 缺钱的一方(无论是银行还是机构)都不会卖出任何国债,因为在cut利率的预期前

提下,任何国债都是越来越值钱的,因此他们宁可拿国债做抵押去repo market上借高

利贷。repo market上是短期借贷,以天计算,就算是高利贷,和长期国债的收益比起

来都是微不足道的。

7. FED为了控制repo利率,不得不出面去买这些短期抵押国债,即,你不要去repo

market上其他人那借高利贷了,你到我这来借钱就行了。

8. FED尽管拿了很多短期国债,变相QE,但和QE的本质区别是,QE是长期债务,短期债

务在一段时间后,比如三个月半年一年,国债到期,就自动销毁了。

9. 这个趋势会持续到rate cut预期结束。

【 在 EmMeadow (青山绿水) 的大作中提到: 】

: 感觉你的说法有点扯淡。按照你的说法,大家都想花钱买国债,导致美元短缺。可是现

: 在美元短缺银行卖在卖国债。他们那么想要国债,不会卖点别的债吗?这个论点明显和

: 事实不符。

登录后才可评论.