股市和期权的关系:娱乐版

总的来说, 我是不太同意期权决定股市走势的说法。

打个比方, 英格兰和西班牙在场下欧洲杯, 那是QQQ的多空双方的对决。而那些看

台上看球赌球的就是玩期权。 我不认为你赌个球就能改变两个民族在球场上的对决。

当然我们不知道或许国王查尔斯和国王菲利普有幕后交易: 你让西班牙赢, 我送你

几瓶红酒? 利益的交换并不鲜见, 但是出现在没有信仰的国家居多, 像中国。(那

个什么监狱5*****色猪如果跟俺的贴,老子今天要暴打他一顿)当然英格兰的台球手

玩球是臭名昭著的, 但是我不觉得小众的个股能和大盘相比。

再啰嗦几句大盘, 我的看法新高在即, 当然不是下周或者后年,今年之内还会看到。

这也不是因为我满仓被套, 相反我目前手上只有几千股92的NVDA. 我的依据很简单

: 目前的大盘是由7子撑起的,他们的业绩可以支持大盘, 个股来看: 面瘫的日K站

在所有的均线之上,苹果底部5连阳必有新高, 微软比较软, 碰250天线后反弹, 所

以我的估计首先新高的会在面瘫, 苹果, 英伟达当中产生。当然维持特斯拉下探补

150的缺口不变。只要7子中有人不安分, 大盘必然躁动。不建议IWM, 小股还有一

段崎岖的路要走。

关于NVDA, SMCI 的业绩利好NVDA, 不要管它的利润, 这种车库都可以生产的

server的利润就是这么低, 关键看它出了多少货, 也就是NVDA的芯片用了多少。

TSM 周五的报告再次强化了NVDA的预期, 各大厂跌得一塌涂地就是因为资本的

支出, 去哪了? NVDA

不要跟我说AI, 我不太懂。 我更关注的静态, 动态市盈率, 毛利润, EPS, 利润

率和未来的展望。

股市的挣钱基本都是跌出来的, 一段时间的高点到后,

你没有

清空就会损失机会。 一年如果有3个6%, 一个10%的跌, 基本上空仓的

时间必须

必须大过持仓, 30%就不是问题了。 没有现金的保护, 有时候很低拿的货都会拿

不住的...

头疼...不写了, 祝大家周末愉快

200天均线方法存在很久了. 我只是一个实践者. 过去由于时间的关系, 我一直专注于

200天/40周均线长线交易. 我在大千一直分享这个方法. 这个方法的强大之处不是长线

交易qqq/spy, 而是用qqq/spy的200天均线买卖信号长线交易tqqq/qld/spxl/sso.

但是, 由于tqqq/spxl内部时间衰退, 不能对tqqq/spxl进行B&H, 否则损失惨重. 前人对

2000年以来使用这个方法交易tqqq/spxl的回测结果.

期权交易的这3大特性 其实你未必清楚!

原标题:期权的这3大特性,其实你未必清楚!

来源:期权时代

目前交易所可对股票、期货、期权这三种金融产品进行交易,其中最复杂的金融产品就是期权。个人投资者在期权中亏损的最大原因就是没有彻底的理解期权,今天我们来讲讲期权的3大特性以帮助投资者朋友们更全面地了解期权交易。

1

特性一:非线性

虽然说期权是复杂的金融产品,但它与其他金融产品有相同的性质,

买入 (卖出) 后价格上涨 (下跌) 就会带来收益。

这种简单的交易方法也可以在市场中获利。我们通常称它为方向性

交易。股票与期货的方向性交易中如果正确的预测了方向,必然获得收益

。

在期权交易中,如果买入了看涨期权并正确的预测了标的资产的方向

,那么一定会有收益吗?

股票本身是最基本的标的资产,它的价格变动 100 点,就会有 100

点的盈亏发生。

期货的标的资产可能是现货、股票或指数。期货是从它们转过的第一

代衍生品。期货受基差影响,当标的资产价格变动 100 点时,虽然并非

一定会有 100 点的盈亏发生,但是大致与标的资产价格变动一致。

期权与期货相比可以说是第二代衍生品。期权价格的变动与标的资

产和第一代衍生品期货是截然不同的。期权的标的资产变动 100 点并非

一定会有 100 点盈亏发生。会根据市场的情况有 100 以上或以下的盈亏

发生。

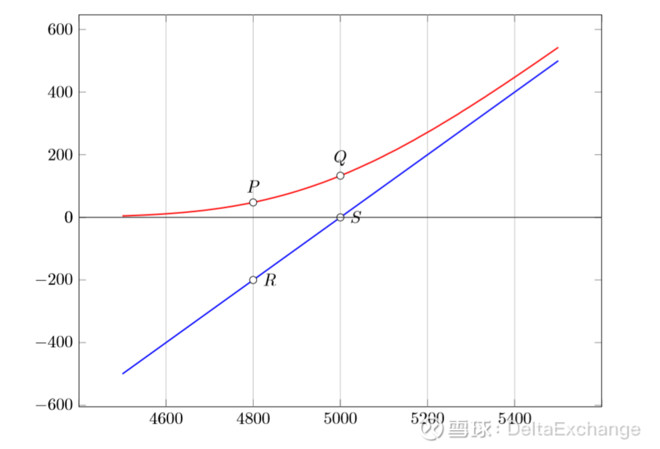

图:非线性

图:非线性在实际交易中我们会发现股票和期货只要预测对了方向就会有收益。

但期权市场中,即使预测对了方向也会有亏损的时候。彻底理解期权的特

性是期权交易中不可缺少的前提条件。

我认为个人投资者在期权中亏损的最大原因就是没有彻底的理解期

权。这种现象通常是因为他们把期权归类于线性产品,用交易股票和期

货的方法来交易期权所致的。买进 (卖出) 价格与最新价之差和盈亏

具有正确比例的产品,我们称之为线性产品。

通过图表可以看得出它是线性结构。股票 (期货) 价格和盈亏的关

系用 45? 直线表示。期权价格和盈亏的关系用曲线表示。损益图用曲线

表示的产品我们称之为非线性产品。上图是典型的看涨期权和期货的损

益图。这里显示标的资产从 4800 点到 5000 点,上涨 200 点时的看

涨期权和期货价格的变化。期货价格从 R 到 S 以 45? 变化,但看涨期

权从 P 到 Q以曲线变化。

期权的非线性结构是期权初学者的首要难题。非线性是期权与其他

产品可区别的非常重要的特性。期权的非线性可以通过股票和期货里没

有的 Delta(?) 和 Gamma(Γ) 的概念来理解。也就是其他期权教

材前半部分登场的 Delta(?) 和 Gamma(Γ)。

期权时代注:相关阅读《别怕!老司机带你轻松看懂期权交易仪表盘

!》

2

特性二:波动性

Delta(?) 和 Gamma(Γ) 是标的资产价格变动时,盈亏在曲

线

上如何变化。事实上这并非全部。股票和期货的损益图自身是不会移动。

随着股票和期货价格的变动,它的盈亏会在损益图中移动,并不会

产生脱离损益图的现象。但是期权的盈亏曲线时常会上下移动。

这种现象是因为随着标的资产价格的变化,投资者对市场的预期也

会不断变化。在牛市中的投资者们会预测后市会持续上涨,相反也是

如此。如投资者持续看好股价上涨,看涨期权价格也会上涨。当看涨期

权价格上涨到了合理价位,它会在非线性的收益曲线中移动。

但是投资者对看涨期权的需求增加,价格会高于合理价位。此时,

看涨期权价格并非在自身的收益曲线中移动,然而在原来的收益曲线

上进行了向上的偏移。

其实,收益曲线自身向上偏移的现象与波动率有关。期权的收益

曲线随着波动率 (隐含波动率) 的变化进行偏移。波动率上涨,收益

曲线会向上偏移。波动率下跌,收益曲线会向下偏移。

期权价格随着市场而变化的主要原因是因为它的非线性和波动率

特征。在实盘交易中会发现,波动率与非线性对期权价格的影响大有

不同。

有时波动率对期权价格变化大于非线性对期权价格的变化,有时恰

好相反。要掌握波动率和非线性如何对期权价格的变化产生影响,就要

彻底的理解 Vega(υ) 和 Theta(θ)。

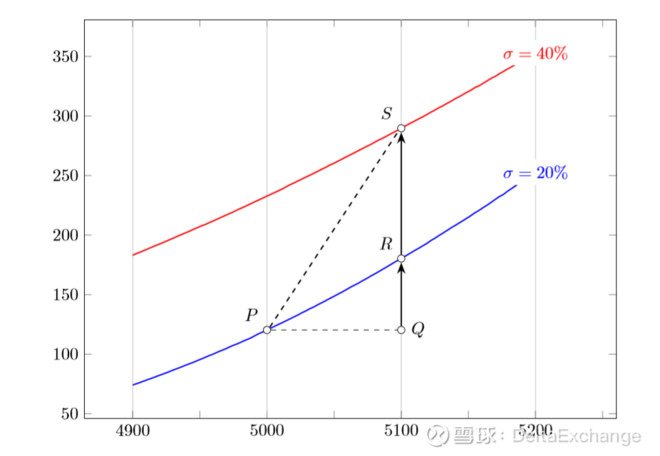

下图的 P 到 Q 点的变化中,随着投资者对看涨期权的需求增加,

价格会高于合理价位。此时,看涨期权价格并非在自身的收益曲线中

移动,然而在原来的收益曲线上进行了向上的偏移。即除了P → R 的

变化外,还有 R → S 的变化。

图:期权和波动性

图:期权和波动性随之总体变化为 P → R → S。收益曲线自身向上偏移的现象与波动

率有关。期权的收益曲线随着波动率 (隐含波动率)的变化进行偏移。

波动率上涨,收益曲线会向上偏移。波动率下跌,收益曲线会向下偏移

。

如图所示,指数在 5000 点上涨到 5100 点时,隐含波动率从 20%

上涨到 40%。如果不考虑波动率的变化,看涨期权价格会在 P 到 R 之

间移动。

但是波动率上涨了 20%,此时的看涨期权盈亏曲线自身向上偏移,

最终价格并不是 R 点,而是上涨到 S点。曲线自身没有偏移时,上涨幅

度只有 QR。但波动率上涨后曲线自身向上偏移时,盈亏幅度增加 RS。

股票和期货的价格会随着市场的上涨和下跌的预测有所变化。市场的

波动性的预测对股票和期货价格不会产生影响也是言不为过。但期权除

了市场上涨和下跌之外,大幅或小幅波动的预测将会对期权价格的产生

带来巨大的影响。

3

特性三:Moneyness

期权交易中除了非线性和波动率外,也要重点关注Moneyness。它

可以理解成期权在到期时被行权的可能性。

期权的类别有平值期权、虚值期权和实值期权。它们对期权价格的

变化也是千差万别。非线性和波动率对期权价格产生影响的程度会根据

期权的行权价不同也会不同。不同的著者作者对 Moneyness 的定义略

有不同,但大致上把行权价和当前标的资产的比率或 Log 值称之为

Moneyness。

如此说来,平值的看涨期权的Moneyness是 0,越是虚值期权它的

值是接近 −1 的负数。期权在到期时被行权的可能性对看涨期权而言,

平值期权为 0,虚值期权为负数,实值期权会是正数。

如果 Moneyness 为 0,说明此期权在到期时被行权的概率大概是

1/2。对于看涨期权,当 Moneyness 越大,在到期时被行权的概率就

越大。看跌期权和看涨期权是正相反。Moneyness 为 0时,它在到期

时被行权的概率和看涨期权是相同,也是1/2。

Moneyness越是负数,它在到期时被行权的概率也会逐渐变大。

Moneyness 决定着非线性和波动率给期权价格带来多少影响的程度。

期权教材中会有非常多的交易策略。实际交易中要熟知非线性、波

动率和 Moneyness 这三者之间的关系后,才可以更轻巧的使用这些

重武器。

总的来说, 我是不太同意期权决定股市走势的说法。

打个比方, 英格兰和西班牙在场下欧洲杯, 那是QQQ的多空双方的对决。而那些看

台上看球赌球的就是玩期权。 我不认为你赌个球就能改变两个民族在球场上的对决。

当然我们不知道或许国王查尔斯和国王菲利普有幕后交易: 你让西班牙赢, 我送你

几瓶红酒? 利益的交换并不鲜见, 但是出现在没有信仰的国家居多, 像中国。(那

个什么监狱5*****色猪如果跟俺的贴,老子今天要暴打他一顿)当然英格兰的台球手

玩球是臭名昭著的, 但是我不觉得小众的个股能和大盘相比。

再啰嗦几句大盘, 我的看法新高在即, 当然不是下周或者后年,今年之内还会看到。

这也不是因为我满仓被套, 相反我目前手上只有几千股92的NVDA. 我的依据很简单

: 目前的大盘是由7子撑起的,他们的业绩可以支持大盘, 个股来看: 面瘫的日K站

在所有的均线之上,苹果底部5连阳必有新高, 微软比较软, 碰250天线后反弹, 所

以我的估计首先新高的会在面瘫, 苹果, 英伟达当中产生。当然维持特斯拉下探补

150的缺口不变。只要7子中有人不安分, 大盘必然躁动。不建议IWM, 小股还有一

段崎岖的路要走。

关于NVDA, SMCI 的业绩利好NVDA, 不要管它的利润, 这种车库都可以生产的

server的利润就是这么低, 关键看它出了多少货, 也就是NVDA的芯片用了多少。

TSM 周五的报告再次强化了NVDA的预期, 各大厂跌得一塌涂地就是因为资本的

支出, 去哪了? NVDA

不要跟我说AI, 我不太懂。 我更关注的静态, 动态市盈率, 毛利润, EPS, 利润

率和未来的展望。

如何买卖交易期权(选择权)?

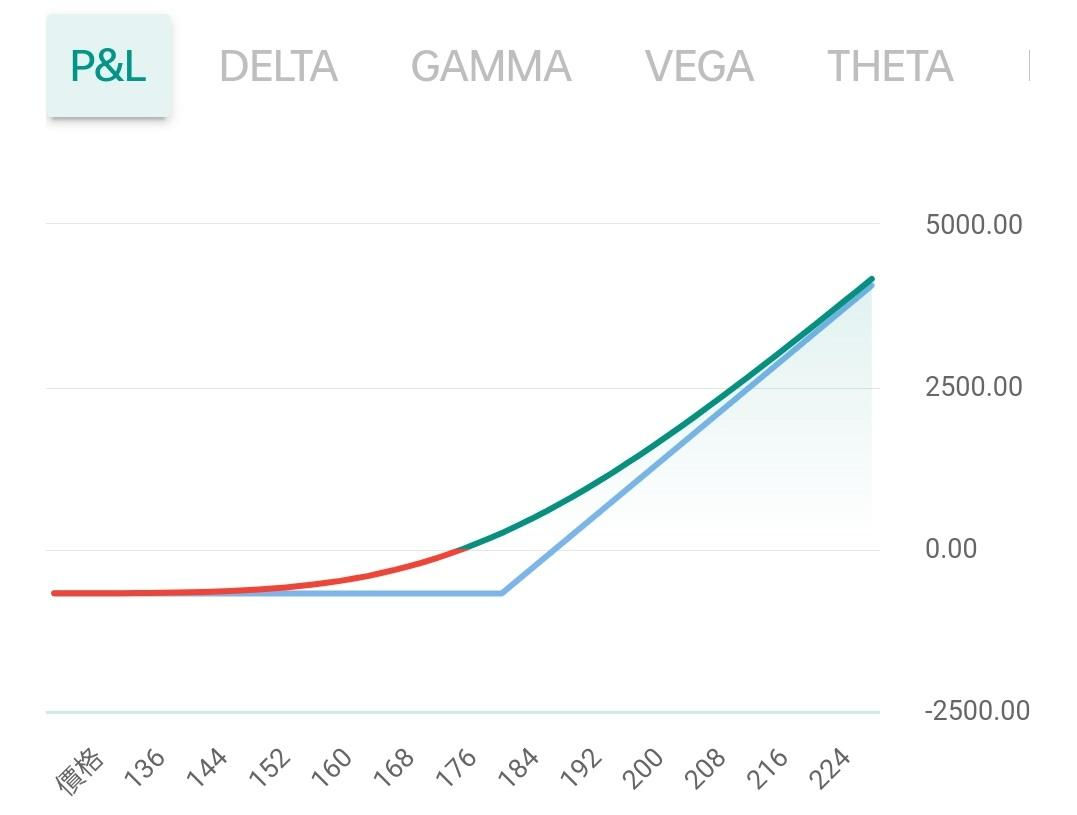

现在,让我们从简单的买入看涨选择权开始,逐一看看四种基本选择权交易。

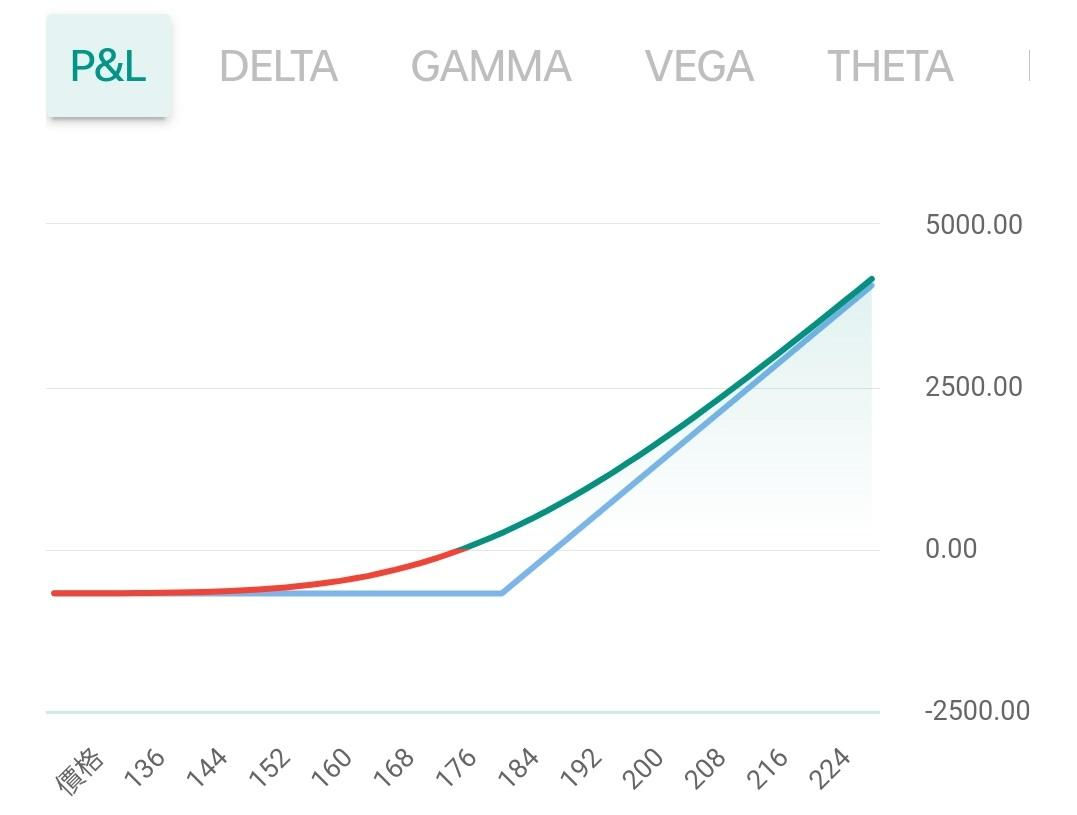

1.买入看涨选择权

你买了一张看涨选择权,就像买了一张可以在未来以固定价格买股票的优惠券。这个

价格不会变,所以如果股票涨了,你就赚了。因为你可以用选择权的价格买到股票,

然后再用市场的价格卖出去,差价就是你的收入。股票涨得越高,你赚得越多。

那如果股票跌了呢?别担心,你买的是选择权,不是义务。你可以选择不用选择权,直

接在市场上买股票,也许还更便宜。这样你就只会输掉你买选择权花的钱,不会再有更

多的损失。下面这张图可以帮你看清楚,你买看涨选择权的时候,股票价格和你的收益

是怎么变化的:

【买入看涨选择权损益图; 图源:移动IBKR APP】

图上的横轴是股票价格,纵轴是你的盈亏。红色的部分是你亏钱的地方,绿色的部分是你赚钱

的地方。曲线是你现在的盈亏情况,直线是你到期日的盈亏情況。

比如说,你买了一张特斯拉公司 (TSLA.US) 的看涨选择权,当时股票价格是 175 美元,选择权

价格是 6.93 美元,行使价是 180 美元。你买这张选择权花了 693 美元(6.93 美元 x 100 股)

,这就是你最多能输的钱。如果股票价格一直低于 180 美元,你就不会用选择权,只会损失 69

3 美元。但如果股票价格高于 180 美元,你就可以用选择权买到便宜的股票,然后再卖出去赚

差价。股票价格越高,你赚得越多。

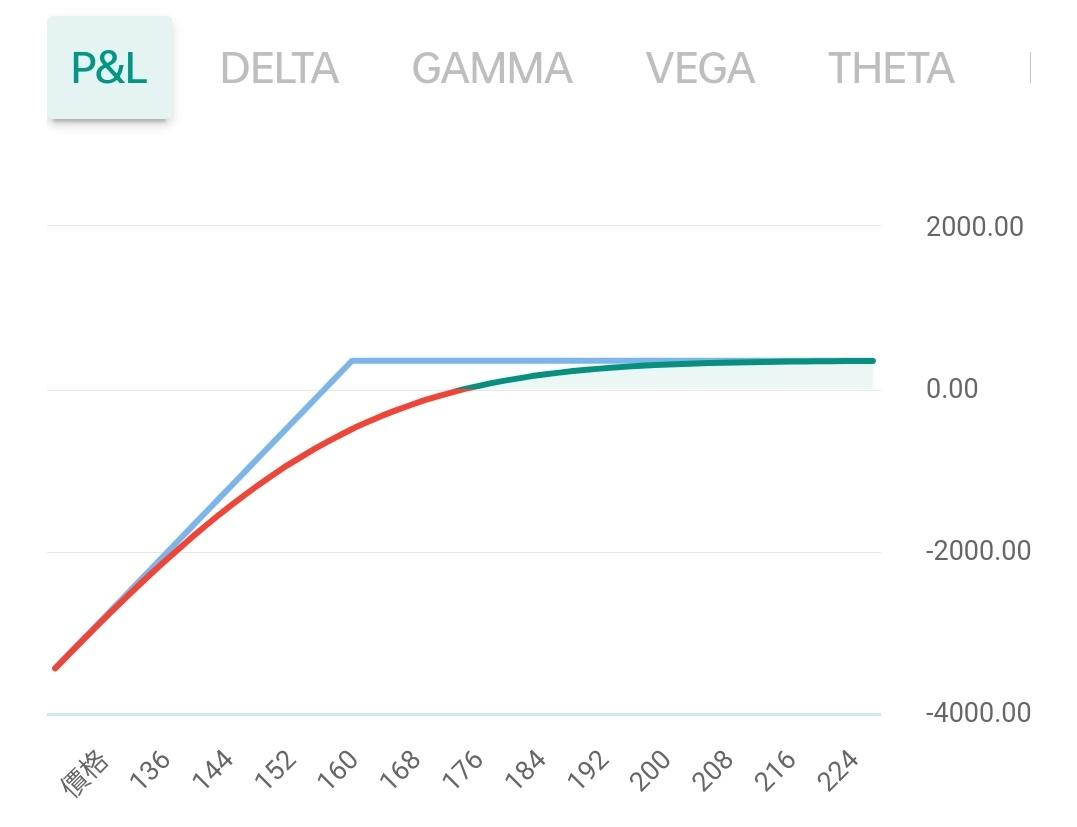

2.买入看跌选择权

你买了一张看跌选择权,也是买了一张可以在未来以固定价格卖股票的优惠券。这个

价格不会变,所以如果股票跌了,你就赚了。因为你可以用选择权的价格卖出股票,

然后再用市场的价格买回来,差价就是你的收入。股票跌得越低,你赚得越多。

与看涨选择权的情况类似,你买的是选择权,不是义务。你可以选择不用选择权,直接在市场

上卖股票,也许还更高。这样你就只会输掉你买选择权花的钱,不会再有更多的损失。下面

这张图可以帮你看清楚,你买看跌选择权的时候,股票价格和你的收益是怎么变化的。

留意,红线最终趋向平坦,代表股价再升,选择权损失亦不会再加大。

【买入看跌选择权损益图; 图源:移动IBKRAPP】

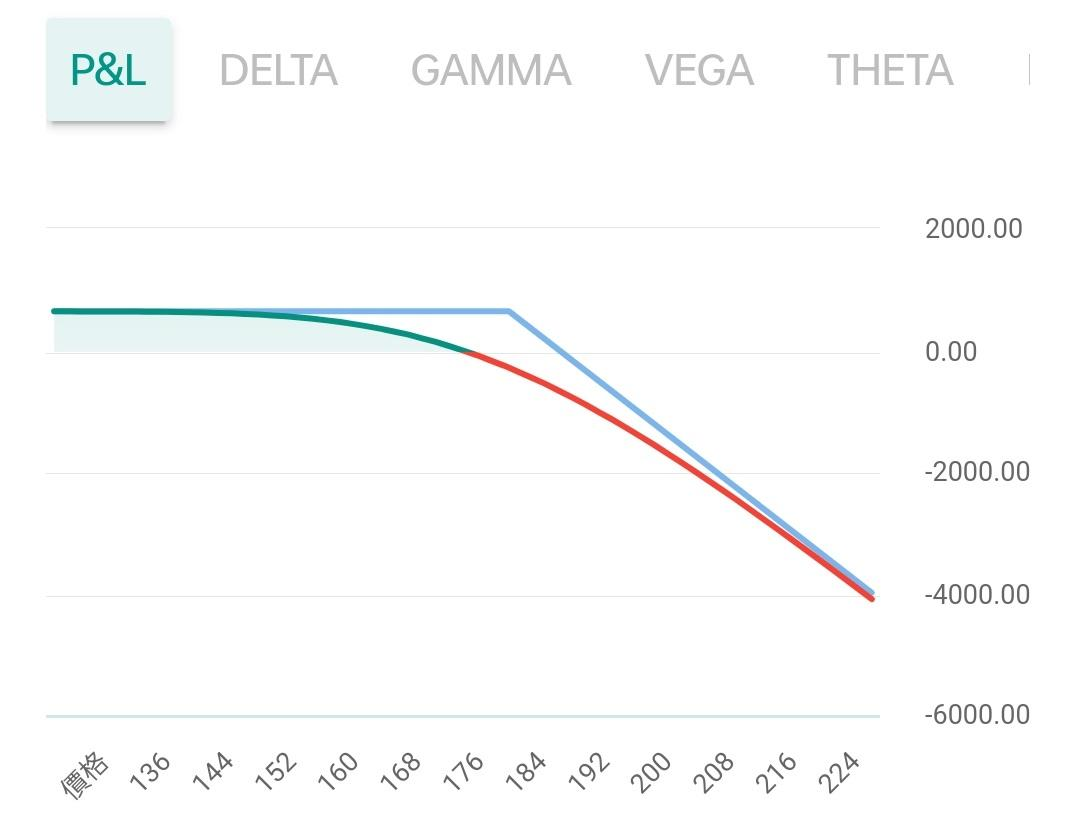

3.卖出看涨选择权

选择权是“零和”游戏,即买方赢,卖方输,反之亦然。

下面的图片显示了你从买入或卖出看涨选择权可以赚或输多少钱。如果你卖出看涨选

择权而没有持有股票,你就承担了很大的风险。你可能不得不以高价买入股票,然后

以低价卖给选择权买方。这可能会让你损失很多钱。有时候,人们卖出选择权只是为

了得到一些额外的现金,但他们最终可能因为股价大涨而输得更多。这就像「赢粒糖

输间厂」。

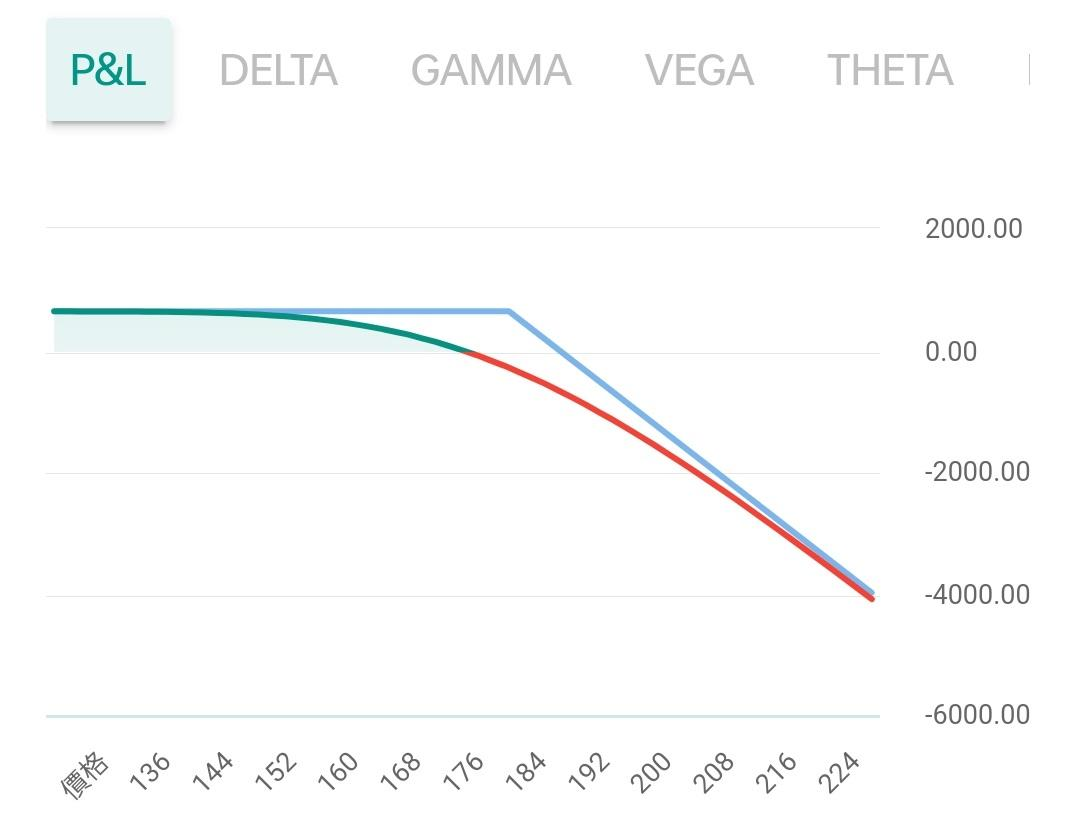

【卖出看涨选择权损益图; 图源:移动IBKR APP】

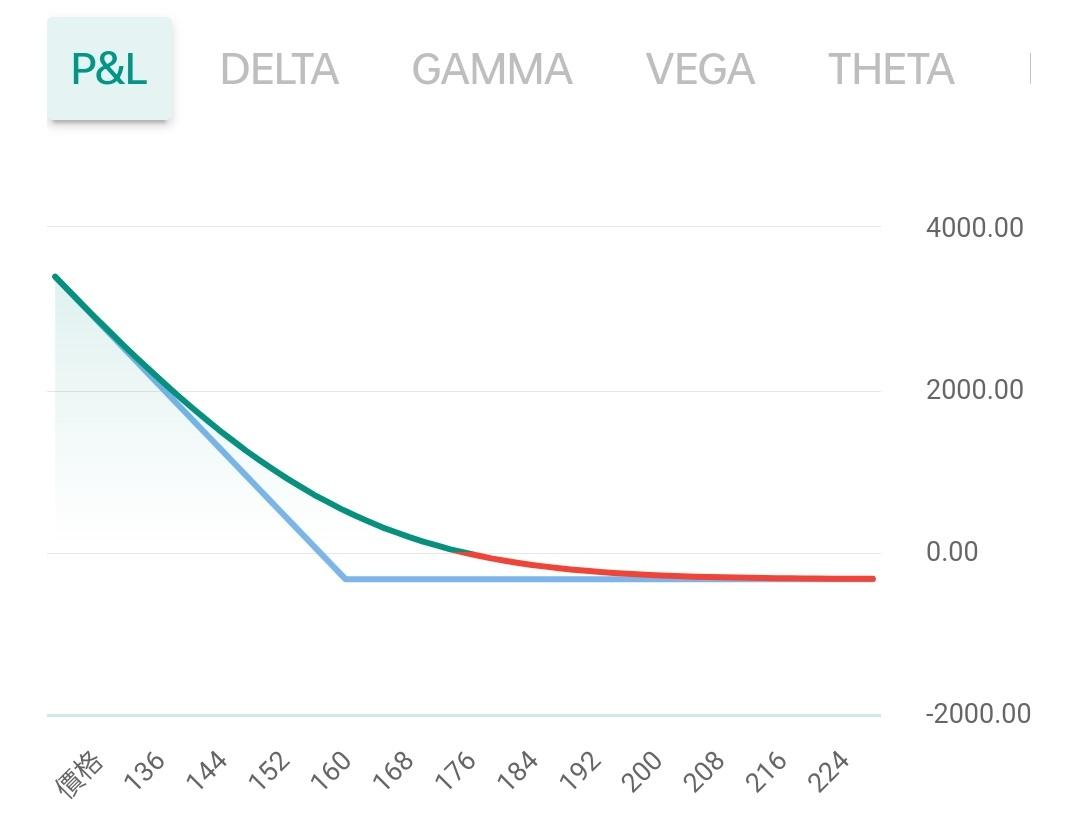

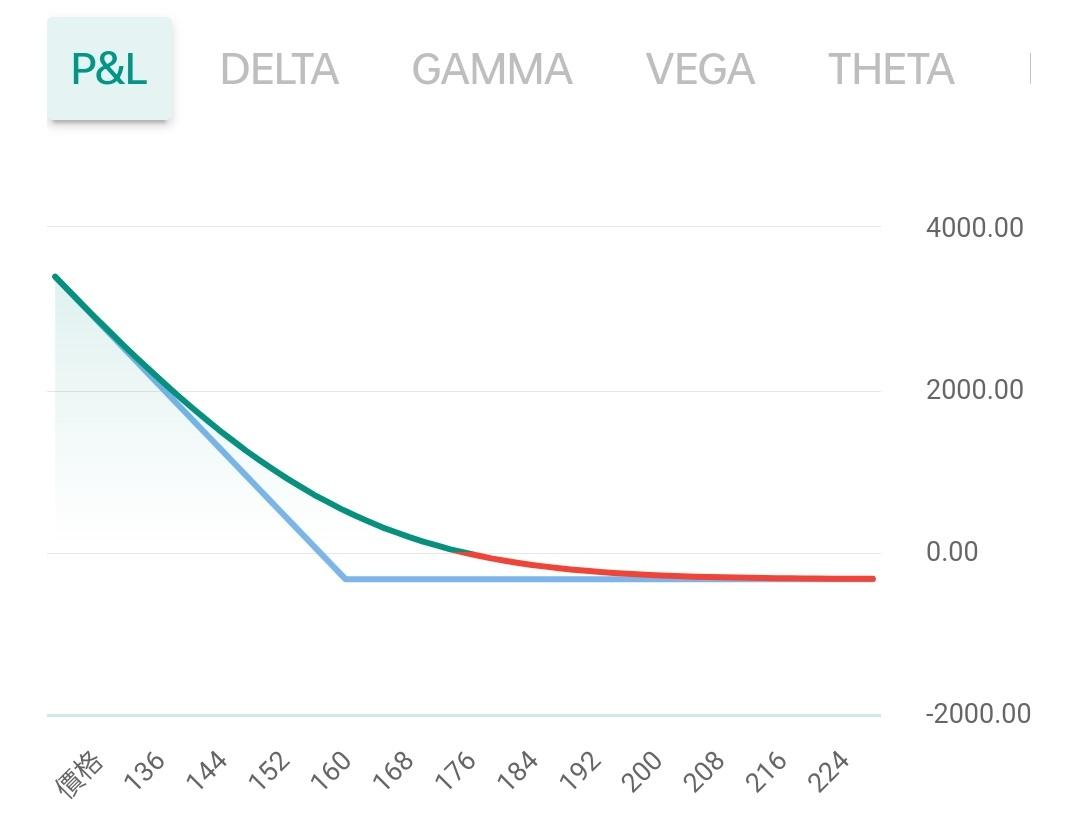

4.卖出看跌选择权

如果你卖出看跌选择权,你希望股价上涨或不变,这样你就可以保留你卖出时得到的钱。

下图可看到,相同选择权卖方最多可以获得 361 美元的期权金(3.61 美元选择权价格

x 100 股),但如果股价跌至零,选择权卖方损失可高达15,639美元([160 美元行使价 - 0]

x 100 股 - 收到 361 美元期权金)!这是因为当您卖出行使价为 160 美元的看跌选择权,

若往后该股票跌至零时,您将不得不以 160 美元的价格从看跌选择权买方手中买入一文不值

的股票!

同样,您可以看到卖出看跌选择权的风险远高于买入看跌选择权的风险。

【卖出看跌选择权损益图; 图源:移动IBKR APP】

如果您明白以上内容,那么恭喜你!您已经了解所有选择权策略背后的四个基本组件。

如何降低选择权交易的风险?

选择权交易的风险管理归结为四件事:避免净短选择权仓、控制注码,分散投资和止损。

避免净短选择权仓

即不要卖出太多选择权。卖出选择权(创建短选择权仓)的风险比买入选择权要高得多,

因为损失可以是无限。

如果你用多个选择权来做一个策略,你也要小心。你要看看你买入的合约数量是不是

比卖出的合约数量多(这叫「净长仓」),还是一样多(这叫「中性」),还是比卖出

的合约数量少(这叫「净短仓」)。举个例子:

在以上的示例中,如果你再买入一个行使价为210美元的看涨选择权将使净持仓恢复到中性。

这样做的好处是你可以知道你最多会输多少钱,然后你可以根据这个数字来决定你要买或卖

多少合约。还有一个好处是你可能不需要设定止损,因为你的策略里已经有一个或多个选择

权可以帮你做到这一点。

控制注码

不要下太大的赌注。如果您的策略整体计算是需付出期权金的话,你就要做好准备这些钱

可能会打水漂。

如果你的选择权到期时都没有价值,就会发生这种情况。如果你觉得这样的风险太高,就

要减少你的交易金额。选择权可以放大你的收益,但也可以放大你的损失,所以如果你用

多卖少买的策略,要根据合约的总价值来决定你的交易规模,而不是你必须付多少保证金。

比如说,当你卖出一个可以以172美元买入苹果公司股票的选择权时,你的投资风险

应该用合约的总价值17,200美元(172美元乘以100股)来计算,而不是用一点点保证金

来计算。

分散投资

这很简单,不要将所有资金都用于单一股票、指数或商品的选择权。

止损

止损对于涉及净短仓的选择权策略最为重要,因为损失可能是无限。另一方面,净长仓或中性

持仓的选择权策略在止损要求就没有那么高,因为最大损失早已确定。

股市的挣钱基本都是跌出来的, 一段时间的高点到后,

你没有

清空就会损失机会。 一年如果有3个6%, 一个10%的跌, 基本上空仓的

时间必须

必须大过持仓, 30%就不是问题了。 没有现金的保护, 有时候很低拿的货都会拿

不住的...

头疼...不写了, 祝大家周末愉快

如何买卖交易期权(选择权)?

现在,让我们从简单的买入看涨选择权开始,逐一看看四种基本选择权交易。

1.买入看涨选择权

你买了一张看涨选择权,就像买了一张可以在未来以固定价格买股票的优惠券。这个

价格不会变,所以如果股票涨了,你就赚了。因为你可以用选择权的价格买到股票,

然后再用市场的价格卖出去,差价就是你的收入。股票涨得越高,你赚得越多。

那如果股票跌了呢?别担心,你买的是选择权,不是义务。你可以选择不用选择权,直

接在市场上买股票,也许还更便宜。这样你就只会输掉你买选择权花的钱,不会再有更

多的损失。下面这张图可以帮你看清楚,你买看涨选择权的时候,股票价格和你的收益

是怎么变化的:

【买入看涨选择权损益图; 图源:移动IBKR APP】

图上的横轴是股票价格,纵轴是你的盈亏。红色的部分是你亏钱的地方,绿色的部分是你赚钱

的地方。曲线是你现在的盈亏情况,直线是你到期日的盈亏情況。

比如说,你买了一张特斯拉公司 (TSLA.US) 的看涨选择权,当时股票价格是 175 美元,选择权

价格是 6.93 美元,行使价是 180 美元。你买这张选择权花了 693 美元(6.93 美元 x 100 股)

,这就是你最多能输的钱。如果股票价格一直低于 180 美元,你就不会用选择权,只会损失 69

3 美元。但如果股票价格高于 180 美元,你就可以用选择权买到便宜的股票,然后再卖出去赚

差价。股票价格越高,你赚得越多。

2.买入看跌选择权

你买了一张看跌选择权,也是买了一张可以在未来以固定价格卖股票的优惠券。这个

价格不会变,所以如果股票跌了,你就赚了。因为你可以用选择权的价格卖出股票,

然后再用市场的价格买回来,差价就是你的收入。股票跌得越低,你赚得越多。

与看涨选择权的情况类似,你买的是选择权,不是义务。你可以选择不用选择权,直接在市场

上卖股票,也许还更高。这样你就只会输掉你买选择权花的钱,不会再有更多的损失。下面

这张图可以帮你看清楚,你买看跌选择权的时候,股票价格和你的收益是怎么变化的。

留意,红线最终趋向平坦,代表股价再升,选择权损失亦不会再加大。

【买入看跌选择权损益图; 图源:移动IBKRAPP】

3.卖出看涨选择权

选择权是“零和”游戏,即买方赢,卖方输,反之亦然。

下面的图片显示了你从买入或卖出看涨选择权可以赚或输多少钱。如果你卖出看涨选

择权而没有持有股票,你就承担了很大的风险。你可能不得不以高价买入股票,然后

以低价卖给选择权买方。这可能会让你损失很多钱。有时候,人们卖出选择权只是为

了得到一些额外的现金,但他们最终可能因为股价大涨而输得更多。这就像「赢粒糖

输间厂」。

【卖出看涨选择权损益图; 图源:移动IBKR APP】

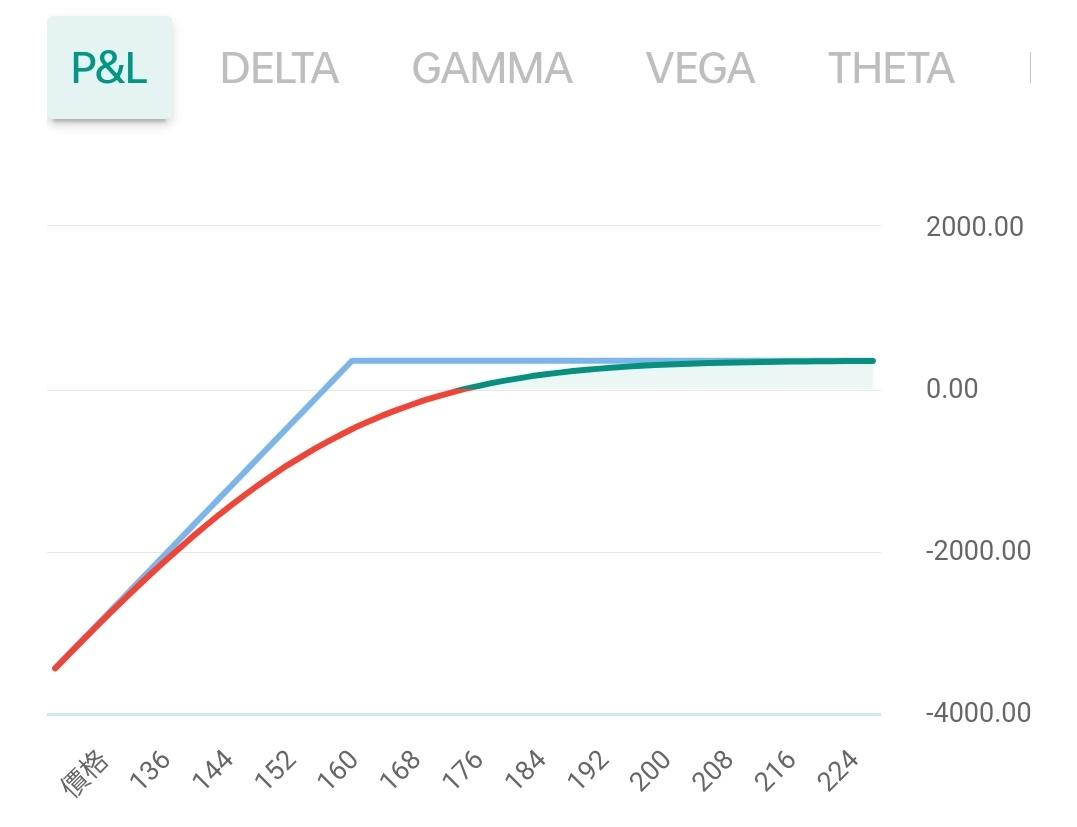

4.卖出看跌选择权

如果你卖出看跌选择权,你希望股价上涨或不变,这样你就可以保留你卖出时得到的钱。

下图可看到,相同选择权卖方最多可以获得 361 美元的期权金(3.61 美元选择权价格

x 100 股),但如果股价跌至零,选择权卖方损失可高达15,639美元([160 美元行使价 - 0]

x 100 股 - 收到 361 美元期权金)!这是因为当您卖出行使价为 160 美元的看跌选择权,

若往后该股票跌至零时,您将不得不以 160 美元的价格从看跌选择权买方手中买入一文不值

的股票!

同样,您可以看到卖出看跌选择权的风险远高于买入看跌选择权的风险。

【卖出看跌选择权损益图; 图源:移动IBKR APP】

如果您明白以上内容,那么恭喜你!您已经了解所有选择权策略背后的四个基本组件。

如何降低选择权交易的风险?

选择权交易的风险管理归结为四件事:避免净短选择权仓、控制注码,分散投资和止损。

避免净短选择权仓

即不要卖出太多选择权。卖出选择权(创建短选择权仓)的风险比买入选择权要高得多,

因为损失可以是无限。

如果你用多个选择权来做一个策略,你也要小心。你要看看你买入的合约数量是不是

比卖出的合约数量多(这叫「净长仓」),还是一样多(这叫「中性」),还是比卖出

的合约数量少(这叫「净短仓」)。举个例子:

在以上的示例中,如果你再买入一个行使价为210美元的看涨选择权将使净持仓恢复到中性。

这样做的好处是你可以知道你最多会输多少钱,然后你可以根据这个数字来决定你要买或卖

多少合约。还有一个好处是你可能不需要设定止损,因为你的策略里已经有一个或多个选择

权可以帮你做到这一点。

控制注码

不要下太大的赌注。如果您的策略整体计算是需付出期权金的话,你就要做好准备这些钱

可能会打水漂。

如果你的选择权到期时都没有价值,就会发生这种情况。如果你觉得这样的风险太高,就

要减少你的交易金额。选择权可以放大你的收益,但也可以放大你的损失,所以如果你用

多卖少买的策略,要根据合约的总价值来决定你的交易规模,而不是你必须付多少保证金。

比如说,当你卖出一个可以以172美元买入苹果公司股票的选择权时,你的投资风险

应该用合约的总价值17,200美元(172美元乘以100股)来计算,而不是用一点点保证金

来计算。

分散投资

这很简单,不要将所有资金都用于单一股票、指数或商品的选择权。

止损

止损对于涉及净短仓的选择权策略最为重要,因为损失可能是无限。另一方面,净长仓或中性

持仓的选择权策略在止损要求就没有那么高,因为最大损失早已确定。

欧元/美元

欧元/美元 英镑/美元

英镑/美元 美元/日元

美元/日元 英镑/日元

英镑/日元 白银

白银 铂金

铂金 布伦特原油

布伦特原油