股市就是赌场,投资是骗人的

来源: FreeTrader 于 2011-11-04 09:51:20[档案] [博客] [旧帖] [转至博客] [给我悄悄话] 本文已被阅读:556次

字体:调大/调小/重置 | 加入书签| 打印| 所有跟帖 | 加跟贴| 查看当前最热讨论主题

股市就是赌场,投资是骗人的

交易是概率的游戏:

1,没有只赚不赔的系统;

2,没有只赚不赔的机械系统,但机械系统可以是很好的工具;

3,没有在任何时间段或任何单一市场只赚不赔的系统;

4,没有能被任何市场认证的只赚不赔的系统,无论A股市场、美股市场、期货市场或Forex;

股市的成功,在于:

1,在风险控制的前提下有适合的安全边际;

2,在市场大方向变化时,或由趋势模式转为震荡模式时,能相应调整交易策略,对应于机械交易(Mechanic Trading),此时要调整参数或换用相应的机械模式,作决定的还是人工干预,其正确性依然是概率性的;

3,在恶市况时,虽有不可避免的损失但能保留有再战的本钱;在顺市况时,能有好收益;平常市况时,安全边际下的收益可合理地预期;

4,无论何种策略,能长时间在市场生存,并能合理地预期并承担风险;能被预期并解读的风险虽可能承担较大账面损失,但实际风险不大,因为跟随者的对手-主力资金-经常主动给自己的巨大仓位制造巨大的账面损失,不过其优势在于掌控何时轻松地转为账面盈利。跟随者的真正能力在于发现这种可能性及其时机,其中判断这种可能性需理解主力持有股票是为了控盘,跟随者持有股票是为了随时卖出盈利,其中对时机的解读造成了基于不同时间长度的交易模式,通称为DT、短线、中长线、长线。

股市就是赌场,投资是骗人的

交易是概率的游戏:

1,没有只赚不赔的系统;

2,没有只赚不赔的机械系统,但机械系统可以是很好的工具;

3,没有在任何时间段或任何单一市场只赚不赔的系统;

4,没有能被任何市场认证的只赚不赔的系统,无论A股市场、美股市场、期货市场或Forex;

股市的成功,在于:

1,在风险控制的前提下有适合的安全边际;

2,在市场大方向变化时,或由趋势模式转为震荡模式时,能相应调整交易策略,对应于机械交易(Mechanic Trading),此时要调整参数或换用相应的机械模式,作决定的还是人工干预,其正确性依然是概率性的;

3,在恶市况时,虽有不可避免的损失但能保留有再战的本钱;在顺市况时,能有好收益;平常市况时,安全边际下的收益可合理地预期;

4,无论何种策略,能长时间在市场生存,并能合理地预期并承担风险;能被预期并解读的风险虽可能承担较大账面损失,但实际风险不大,因为跟随者的对手-主力资金-经常主动给自己的巨大仓位制造巨大的账面损失,不过其优势在于掌控何时轻松地转为账面盈利。跟随者的真正能力在于发现这种可能性及其时机,其中判断这种可能性需理解主力持有股票是为了控盘,跟随者持有股票是为了随时卖出盈利,其中对时机的解读造成了基于不同时间长度的交易模式,通称为DT、短线、中长线、长线。

我建议你开始恐慌(2011版)

十个多月前(2010年11月19日),在"我为什么不买美国的银行股票?"一文中,我用这句话作为副标题:“美国的银行股票:价格与价值的背离”,并在文中写道:

“...所以尽管现在美国政府给银行(尤其是大银行)提供了担保,并且不断地提供资金企图推高股市价格和压低贷款利率,可是正如有人将政府的注资行为形象地比喻为“打鸡血”一样,如果病人的肿瘤没有被割除,政府的那些治标不治本的措施虽然可以推迟一时的痛苦,可是最后该来的还是会来,就像 Wilmington Trust 的股票一样,“出来混,总要还的”。”

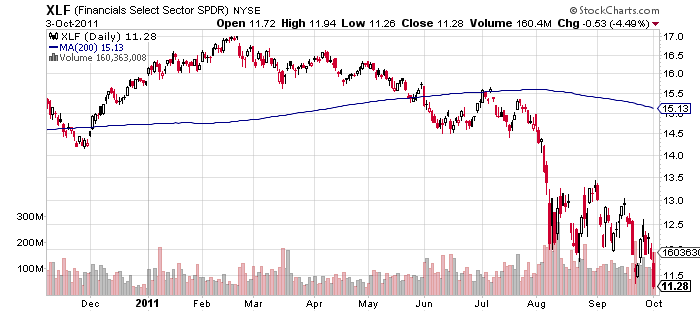

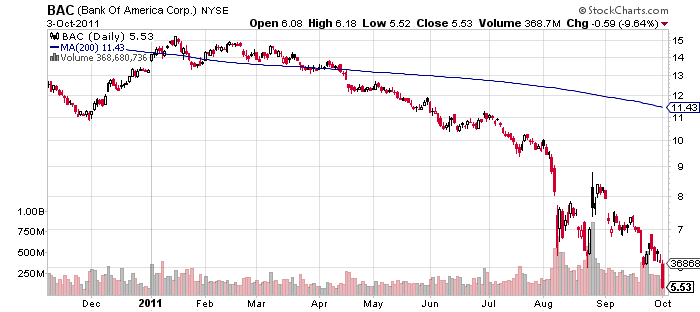

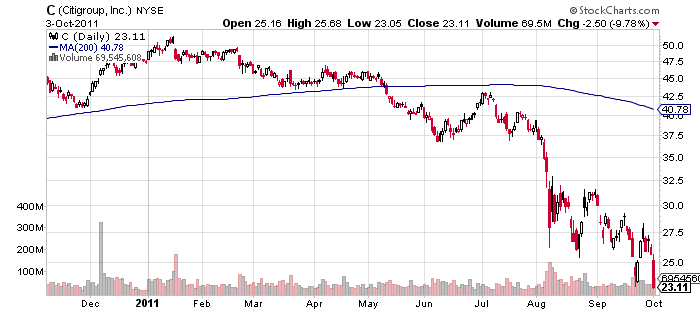

而在十个多月后的今天,美国金融业的股票表现是这样的:

美洲银行的股票表现

花旗银行的股票表现

**********

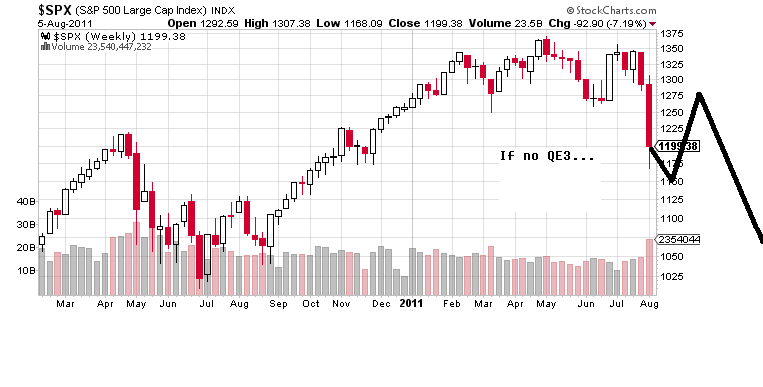

两个月前,我在“胡诌一下美国股市的可能走势”中画出了美国股市在有或没有QE3的两种情况下的可能走势,其中在没有QE3的情况下所画出来的图是这样的:

现在看来,金融市场的参与者们并不认为美联储所实施的“调整长期利率操作”(Operation twist)就等同于QE3,美国的股市正在按照没有QE3的途径行进着。

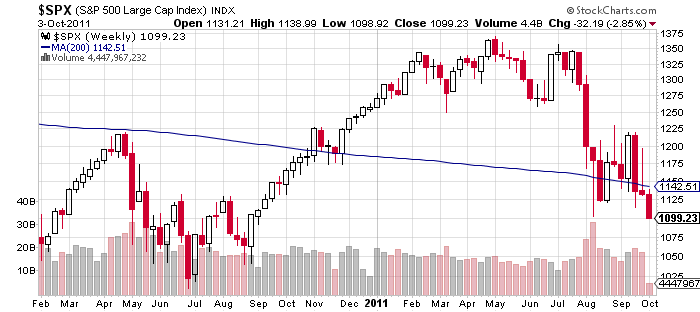

标普500指数

现在标普500指数不仅已经低于8月份时的最低点,而且还低于其价格的200周平均线,这是个非常负面的信号,读者不妨自己去比较一下现在与2008年时标普500指数低于其价格200周平均线之后所发生的情况。

**********

七个多月前,我在“这个图形在技术分析上叫什么?”一文中,展示了道琼斯指数过去二十年类似于“头肩顶”的价格图形。而现在,图中的“右肩”正在逐渐成形:

从我的前文“金融泡沫到底长什么模样?”中可以得出的结论是,当金融资产的泡沫破裂后,其价格往往会回到泡沫刚刚开始形成时的原点。那么再看一眼上面的道琼斯指数的“头肩顶”的图形,你觉得美国股票的泡沫是从何时开始形成的呢?是1995年,还是1997年?

如今,股票市场的风险要比大多数股民所能想象的大得多,现在你应当开始感到恐慌、并且需要制订一个以防万一的保全计划,而不是凭着想趁机赌一把的贪婪的冲动、就做出逞强抄底的盲目行动。

=========

欢迎访问我的博客:

依据事实数字,把握市场脉搏,运筹金融世界。

http://murmuronhudson.blogspot.com/