长生生物私有化涉嫌侵吞国资:涉长春高新和亚泰集团

截止2003年底,长春高新(214.200, -23.80, -10.00%)技术产业(集团)股份有限公司基本情况:本公司是 1993 年 6 月经长春市体改委批准,由长春高新技术产业发展总公司独家发起以定向募集方式设立的企业,1996 年 12 月 18 日正式在深圳证券交易所挂牌上市。截止到目前,本公司总股本为 1.3亿股。其中国家通过长春高新技术产业发展总公司持股4547万股,持股比例为35%,为长春高新大股东、实际控制人。

2003年12月17日,长春高新发布关于“关于转让所持长春长生生物(13.050, -1.45, -10.00%)科技股份有限公司股权暨关联交易”公告。

具体内容为:长春高新技术产业(集团)股份有限公司于 2003 年 12 月 16 日与吉林亚泰(集团)股份有限公司及高俊芳签署了《股权转让合同》,拟将所持有的长春长生生物科技股份有限公司59.68%股权,计 2984 万股全部转让。由于本次转让的受让方之一——高俊芳女士为本公司董事、副董事长,根据《深圳证券交易所股票上市规则》有关规定,本次股权转让属于关联交易。

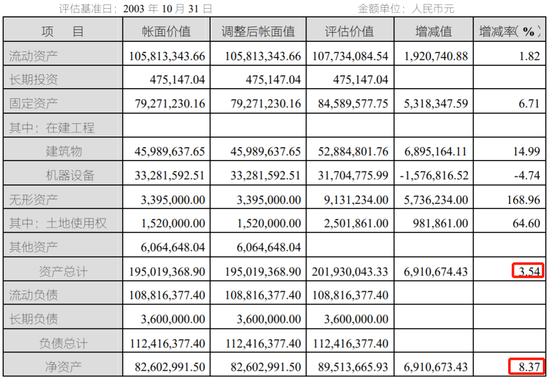

其中本公司持有其注册资本的 59.68%,共计 2984 万股。经本次股权转让所聘请的具有证券从业资格的中商资产评估有限责任公司以 2003 年 10 月 31 日为评估基准日的评估结果,截止到 2003 年 10 月 31 日,长生生物总资产评估值为 2亿元,净资产为评估值 8951万元,每股净资产评估值为 1.79 元。法定代表人:高俊芳。出售资产的经营情况:截止到 2003 年 10 月 31 日,该企业实现 主营业务收入为 9551万元、主营业务利润 5737万元、净利润 1147万元。

转让价款的具体金额:本公司将其所持有的长生生物股本的1250 万股股权转让给亚泰集团(3.920, 0.02, 0.51%),转让价格为每股 2.4 元人民币,占长生生物总股本的 25%,转让金额为 3000 万元人民币;另外,长春高新将其持有的长生生物股本的 1734 万股股权转让给高俊芳,转让价格为每股 2.4 元人民币,占长生生物总股本的 34.68%,转让金额为 4161 万元人民币。本次股权转让总金额合计为 7161万元。这次转让长生这家优质医疗企业资产增值率仅为3%,净资产增值率仅为8%。

过低的价格引起了广泛的不满和质疑。

据《中国证券报》报道,2003年12月9日,一家生物制药有限公司还给长春高新董事长发了一封函,表示愿意以每股3元的价格受让长生生物的全部股权。同一天,该公司还给吉林省政府的一位主要领导打了一份报告,称“此前,我公司曾多次就长春长生股份转让及本公司受让上述股份之意向长春高新致函。其间,我们的报价均高于其他方报价,但从未得到过公平竞争的机会。目前,我公司已给长春高新报价3元/股,高出其他方协议收购价,但我公司仍没有得到介入的机会。”

迫于压力,长春高新2004年1月10日发布关于转让控股公司股权相关事宜的公告称一些媒体发布的关于此次股权转让事宜的相关评论引起了本公司的关注,现就有关问题说明如下:

关于转让价格的确定,由于是与受让方协商定价,采用的是协议转让,未采取竞标的方式,因此公司与现受让方确定股权转让意向后,其他受让方又报出高价时,未被公司采纳。

由于公司做法难以服众,公司不得不在2004年4月22日发布公告修改了原有交易方案。

公司公告称:关于转让价格的确定,本公司采取的是协议转让,未采取竞标方式。同时,为继续支持长生生物境外上市,壮大长春市医药产业,本公司董事会确定了原受让各方的转让方向,并考虑 2003 年年末至 2004 年一季度间该企业的经营情况及其每股净资产,本次董事会决定对上述股权转让的价格和受让双方的比例进行了调整。

具体修改后的转让方案为:本公司拟将所持有的长生生物股本的 1734 万股股权转让给吉林亚泰(集团)股份有限公司,转让价格定为每股 2.7 元人民币,占长生生物总股本的 34.68%,转让金额为 4681.8 万元人民币;另外公司拟将所持有的长生生物股本的 1250 万股股权转让给自然人高俊芳,转让价格定为每股2.7 元人民币,占长生生物总股本的 25%,转让金额为 3375 万元人民币。本次股权转让总金额合计为 8056.8 万元。

一 低价转让长生生物难言合理

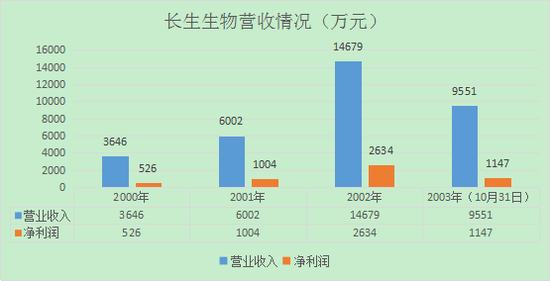

新浪财经查阅当时长生生物损益表发现2001年度该企业共实现主营业务收入 6003 万元 实现主营业务利润 3760 万元 净利润 1005 万元;该企业 2002 年度共实现主营业务收入 1.5亿元,实现主营业务利润 9261 万元,净利润2634 万元。新浪财经假设公司业绩均匀发生那么2003年全年,公司业绩为营收1.1亿,净利润1368万。

我们可以看到在2000年到2002年,公司营收和净利润都呈现一个高速发展的状态,但是到了2003年,不管是营业收入还是净利润忽然大幅下跌,公司是否存在配合收购行为有意压低业绩?我们也不得而知。但新浪财经查阅公司2002年报发现,公司业绩2003年大幅下降难言合理,公司年报称:长春长生生物2002年度在营销创新,规范管理方面取得了可喜的成绩,经济效益大幅度提高。

在营销策略上及时进行调整,采取以省市防疫站为龙头,以县级防疫站及乡镇防保所为依托的市场战略。正在研发的乙肝DNA疫苗已被列为科技部省市科技创新项目,人用狂犬病纯化疫苗被科技部、外贸部、国家环保总局等部门评为2002年度国家重点新产品计划项目。

换言之,重磅产品研发上市前夕,长生生物利润营收忽然一改往年高速增长态势,营收利润双双大降或配合收购。然后在有其他公司出价每股3元的情况下以每股2.7元的价格转让给高俊芳及亚泰集团。而亚泰集团在2006年亦将股权卖给高俊芳,退出长生生物。

具体情况为2006年8月25日,亚泰集团公告称:公司持有长生生物 1250 万股股权,占长生生物总股本的 25%。截止 2005 年 12 月 31 日,长生生物总资产为 2.3亿元,总负债为 1.2亿元,所有者权益为 1.1亿元。2005 年度,长生生物实现主营业务收入 1.26亿元,净利润3765 万元。根据产业结构调整的需要,公司决定转让持有的长生生物 1250万股股权,转让价格为每股 2.8 元,转让总价款共计 3500 万元。股权转让完成后,公司将不再持有长生生物的股权。

换言之,亚泰集团买长生生物时候,净利润为1147万,价格为每股2.7元,结果两年后,长生生物净利润为3765万,亚泰集团以每股2.8元的价格转让给高俊芳女士。

对于亚泰集团,新浪财经亦推出过专题报道,详见《透视亚泰集团资本运作:关联交易隐匿 存侵吞国资之嫌》。

二 转让理由难言合理

长春高新称:本次股权转让的目的为本公司董事会成员认为,本次关联交易的进行是充分利用长春市政府关于整合医药产业资源的最佳时机,有利于公司尽快收回投资,所获得的转让款有助于改善公司的现金流状况,将使公司在未来的产业投资中更加专注于快速成长型的主业方面,实现由投资控股型向生产经营型的产业投资调整,进一步集中财力发展自身优势产业,增强企业核心竞争能力。因此,公司转让其所持有的长生生物 59.68%股权的行为不会影响其持续经营能力。

2004年1月10日,长春高新再次发布“关于转让控股公司股权相关事宜的公告”,公告称:

转让长生生物之后,公司2004年的收入会有一定下降,但公司收回现金后,将投入到公司新建的全资子公司长春晨光药业有限公司等项目,预计公司持续盈利能力不会受到较大影响。

简而言之,公司转让长生生物一为现金流,二为发展长春晨光药业。但是其二理由都难言合理。

第一,新浪财经查阅了长春高新第三季度报告(2003年10月27日),发现公司当期流动资产9.8亿,当期流动负债6.7亿,一年以内到期的长期负债不过8700万。换句话说,公司当期流动资产完全可以覆盖公司短期负债,公司并无短期迫切短期偿债压力。公司当期现金及现金等价物净增加额为7053万。换句话说,公司并不缺钱。

第二,长春高新2003年报显示长春晨光药业有限责任公司,注册资金 1,500 万元,长春高新占其注册资本的 89%。晨光药业主要经营片剂(抗肿瘤药)、胶囊剂、颗粒剂、丸剂(微丸)及中药饮片。2003年,该企业共实现主营业务收入 688.92 万元,实现主营业务利润 200.07万元,实现净利润-570.95 万元。2010年5月25日,长春高新出售晨光药业全部股权,总价550万。换句话说,当初8000万卖的长生生物,被发现疫苗造假前对应股权市值近234亿元,卖长生生物去大力投资发展的长春晨光,7年后550万处理掉。

三 决策流程不合理

观察长春高新转让长生生物全过程,某种程度上高俊芳等人也钻了当时国企治理存在漏洞的“空子”。

新浪财经查阅公司公告发现公司于2004年10月16日发布关于对中国证监会吉林监管局巡回检查问题的整改报告。报告称公司存在“三会”运做存在不规范的问题。

1、关于公司独立董事人数不足的问题;

整改措施:根据《关于在上市公司建立独立董事制度的指导意见》的有关规定,本公司董事会目前正在积极遴选独立董事候选人,根据公司决策管理需要调整董事会成员结构,以提高董事会的运作水平。并在公司第四届董事会换届之前增加一名独立董事,使董事成员和《公司章程》规定保持一致,并达到独立董事至少占董事总数三分之一的要求。

2、关于公司监事会未按要求召开会议的情况,及《监事会议事规则》中个别条款与《公司章程》抵触的问题;整改措施:公司已遵照《公司章程》的有关规定,从第四届五次监事会开始严格规范监事会会议的召开程序,认真做好监事会历次会议的会议记录,避免无会议记录及年度内召开会议次数较少等现象的发生。同时,将《监事会议事规则》中与《公司章程》中相抵触的第二十七条“监事会主席拥有增加一票表决权”删去,条目序列号依次调整。该修改方案已经提请于2004年7月20日召开的第四届五次监事会会议审议通过。

3、关于公司从2003年1月起至今未聘任总经理的问题;整改措施:本公司原总经理因工作变动原因于2003年1月辞去总经理职务后本公司总经理职位空缺至今,由公司董事长负责全面工作。巡检之后,本公司董事会将积极遴选总经理人选,尽快完成总经理职务的聘任工作。

简而言之,长春高新转让长生生物期间公司治理存在巨大缺陷。第一,公司从2003年1月到2004年10月总经理职务一直空缺。第二,长春高新在转让长生生物期间仅仅设立了 2 名独立董事,难言独董监督职责。

四 高俊芳长期主持长春高新工作 收购资金来源成谜

长春高新公司第三届九次董事会于 2001 年 2 月 2 日在公司会议室召开,本次会议审议通过了变更公司高级管理人员的议案。经公司董事会研究决定,同意公司总经理刘成福先生及公司常务副总经理孙克林先生辞去相应的总经理及常务副总经理职务。同时聘任高俊芳女士任公司副总经理并主持公司全面工作,聘任陶兆华先生任公司副总经理职务,公司总经理职务暂时空缺。

公司第三届十一次董事会于 2001 年 5 月 28 日在公司会议室召开,本次会议审议通过了关于聘请高俊芳女士为公司总经理的议案。

换言之,高俊芳在2001年2月到2003年1月一直主持长春高新全面工作。因此,在随后卖出即将推出重磅产品的长生生物期间,获得了内部人的一致同意。此外,由于当期公司新任总经理一直空缺,独立董事仅为2位,因此出售股权行为也未受到阻力。

值得一提的是,根据公司2001年及2002年年报显示,高俊芳作为总经理2001年作为公司总经理收到公司报酬为5.98万;2002年作为总经理在公司收到报酬8.4万,而长春高新第一次转让股权方案中:将其持有的长生生物股本的 1734 万股股权转让给高俊芳,转让价格为每股 2.4 元人民币,占长生生物总股本的 34.68%,转让金额为 4161 万元人民币。第二次转让方案为:将所持有的长生生物股本的 1250 万股股权转让给自然人高俊芳,转让价格定为每股2.7 元人民币,占长生生物总股本的 25%,转让金额为 3375 万元人民币。

高俊芳女士的收入不过5到8万,如何执行4000万左右的收购?钱从哪来?这或许需要进一步的解释。