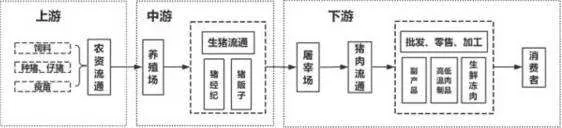

在猪的中游产业-养殖环节中,养猪人将幼猪喂养成“健康”且“肥壮”的成猪。“出栏”两字意味着成猪自此面向市场,进入流通环节。出栏后,养猪人通过事先估值定价的“出栏价格”,卖给屠宰场。而屠宰场拿到生猪后,流通贩卖给加工厂、批发商、零售商等等。加工厂、批发商、零售商等下游商再进行交易时,猪价要明显高于“出栏价”。因为有利可图,因此很多商人进入生猪产业链的下游产业。“企业家经营一家公司到上市”的过程和“养猪出圈”的过程,有着异曲同工之妙。出栏的一刻,是养猪人“见证奇迹”的一刻,而“出栏价格”也让猪的“猪生”从此升华。公司上市,也是一个决定性的时刻,而对于企业家来说,苦苦经营的公司终于要上市了,甭管是抱着什么样的目的上市,上市的那一刻,企业通常都能从证券市场筹得一笔丰厚的资金。根据复兴资本(Renaissance)的调查报告,2018年美国有190家公司成功上市,并带来470亿美元的收益,IPO所带来的股票收益平均为11%。不仅如此,在公司上市后,股票往往会在短期内大幅上涨,公司上市价格和上市后的股票差价也创造了前所未有的投资机会。(上市价格即为公司上市时第一笔交易的价格,是在上市前通过公司估值而确定好的交易价格,我们不妨把它想象成“出栏价”。)在养殖场有这样一群饲养者,他们很“爱”猪,本该养6个月就出栏的,硬是养到10个月,猪的体重也有所飙升。如今因为猪肉质优,得到不错的口碑,下游商络绎不绝的来求“猪”。哪给加塞的个体散户什么机会,隔壁村儿猪肉摊儿小贩“老王”再也不能以个人的身份买到猪了。从前,美国大部分公司大概在运营4年左右会选择上市。但这是2004年的事情了。如今,为了让自己的公司更“优质”,公司一般会在运营10年后才会选择上市。公司私有时间变长,使得许多优秀资产不能被外界个体投资者接触到。新上市股票一般面向机构投资者出售,如私募基金或对冲基金。晚期私募轮投资的金额一般大于1000万美金,这使得个体投资人十分难参与进去。而且,一些非常出名的风险管理基金和私募基金一般都会被超额预定,这使得个体投资人很难有机会接触到将要上市的公司。个体投资人想要投资IPO股票,一般需要通过专业的上市投资的金融机构。举个例子,富达国际和一大型投银关系很是不错,获得了一定数额的IPO股票。富达国际可以再向个体投资人提供IPO股票的服务,但投资人需满足一定的条件,例如,投资人在富达国际账户资产高于10万美金,或者之前在富达国际一年中做过超过36笔交易。但即使个人达到了投资门槛,获得了IPO股票,直接打新、投资刚上市IPO股票真的稳赚么?是不是说我们买了“刚出栏的猪”,就一定会稳赚不赔呢?这样的肉质不致密,品质不好影响了销量,导致猪产业链的下游生意受到影响,最终蒙受亏损,在消费者口碑的连锁反应下,也间接影响了养猪商的长久的利益。同理,虽然大部分上市公司新发行的股票都会带来巨大收益,但也会存在暴跌的情况。很简单,一是投资“一篮子的猪(IPO ETF)”,或者投资“出栏前的猪(Pre IPO)”。投资“一篮子的猪”,就是买猪时,不要只挑一家买,每家都买几只,以冲散风险。因为单体投资一个公司IPO股票往往风险太高,针对这种情况,市面上也出现了针对新上市公司的ETF、共同基金等产品。投资“出栏前的猪”,顾名思义,先“预定”没出栏的猪,就能用比“出栏价格”更低的价格获取投资机会。这也使得一部分投资人开始寻找在公司上市前就获得公司股票的方式。接下来科普一下如何投资“一篮子的猪(IPO ETF)”以及“出栏前的猪(Pre IPO)”。(仅针对美国IPO市场)复兴资本(Renaissance)资产管理公司建立了世界第一只针对IPO的ETF,Renaissance IPO ETF(IPO),该ETF主要追踪Renaissance IPO Index,投资于美国大型新上市公司股票。

目前该ETF发行以来平均年化收益为9.12%,五年平均年化收益为7.45%,近一年年化收益为6.77%。

如何投资上市前的股票(Pre-IPO)?

(上市前的股票严格意义上讲并不是股票,而是股权。)

方法一:上市前资金募集

公司上市前,会将一部分股票分配给一些私募投资人。

一般来说,这类私募投资人为对冲基金或私募基金。

一是他们的投资金额巨大,二是因为上市后股票的走势有一定的风险,因此会给他们打折价来弥补这一风险。

而上市公司则保证了自己上市股票的一部分销售额,对于公司来说也分散了风险。

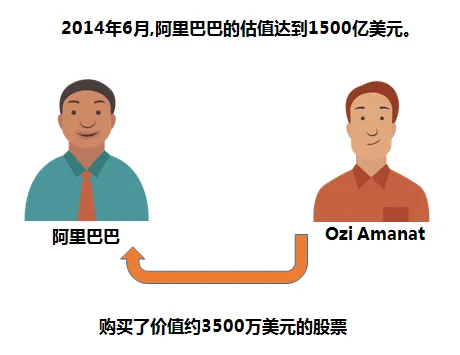

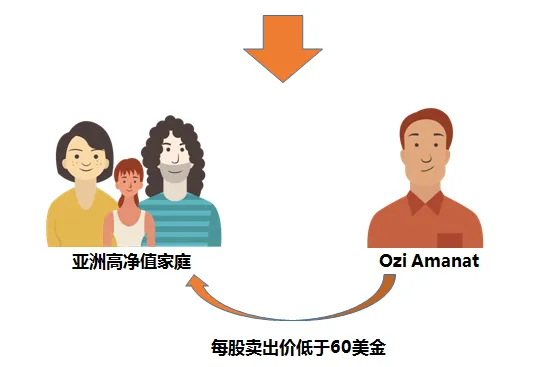

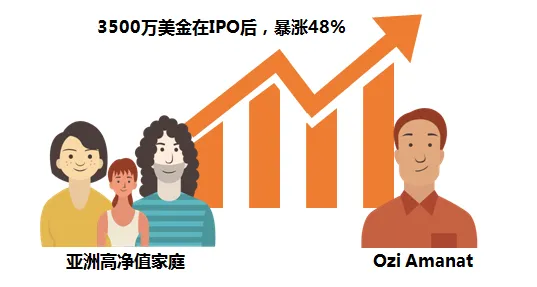

举个例子:

从拥有该公司股权的人手中也可直接购买上市前股票股权。例如,该公司的创始人、管理层、员工、投资该公司的风险投资和私募股权公司等。

目前已经有许多公司在做相关的网络平台和手机软件,想要出售手中股票的员工可以在平台上进行售卖。

投资人只需要上网填写相关资料,并提交相关材料证明自己的身份即可。

当前市面上已经有一些网上平台和手机软件可以进行股权置换,例如Forge和SharePosts。

但这些平台上可交易的股票非常有限。另一方面,投资人需要有非常好的投资眼光。

比起单一选择股票投资,建立股票组合往往可以分散风险。

目前市场上较有规模的Pre ipo基金——EquityZen,已经针对125家公司做过超过6500笔交易。在选择公司时,EquityZen注重选择成熟的公司,并预计该公司会在1-4年内上市。每一期基金投资于15-20家公司中,每家公司投资金额在20万美金到75万美金之间。一般情况下,单个公司投资比例不会超过总组合的20%。

以上四种方式,就是如何投资美国Pre-IPO方式了。在下篇文章,我们会详细介绍在中国市场、香港市场应如何投资IPO股票以及上市前的股票。相信本篇文章,丰富大家的对投资品种的认知。您也对Pre-IPO及打新投资有了初步的了解,如有疑问,欢迎在评论区留言。