美联储重启正回购是“异常”操作吗?

zt

来源:明晰笔谈

文丨明明债券研究团队

近期美国货币市场大幅波动,存款机构和金融市场准备金规模下降、隔夜回购利率波动加大,美联储快速重启正回购、后续将开启扩表计划以稳定货币市场。随着准备金规模下降、流动性环境收紧,美联储货币框架发生转变,后续扩表不同于QE,预计将以公开市场操作或融资便利形式提供短期流动性支持。

美联储重启正回购操作,预计后续启动扩表。自9月18日美联储重启十年前的正回购操作补充存款机构准备金,到10月8日美联储主席鲍威尔在演讲中提出美联储将开启资产负债表扩张计划以增加准备金供应或维持在一定水平,美联储恢复货币政策正常化的流动性投放操作。

准备金规模下降,市场流动性收紧下隔夜回购利率波动加大。9月中旬美国隔夜回购利率波动加大,主要触发因素是企业缴税和银行购买国债支付款项引发了货币市场中明显的流动性压力。长期来看,流动性压力还来源于2014年开始的美国存款机构准备金规模的下滑的大背景,尤其是2018年以来下滑速度明显加快。存款机构准备金规模大幅下降后,对流动性的冲击抵御能力偏弱,叠加短期因素集中出现,出现了美元隔夜回购利率的大幅波动。

美联储隔夜利率调控形似“利率走廊”被突破,货币框架发生转变。金融危机以来美联储维持联邦基金利率处于目标区间中,形似利率走廊——联邦基金利率处于超额准备金利率IOER和逆回购利率ON RRP之间,2019年以来随着存款机构准备金规模下降、流动性环境收紧,美联储原本的“利率走廊”未能维持,联邦基金目标利率逐步靠近IOER并超过IOER,后续IOER将成为隔夜回购利率的顶部。

美联储可能的扩表工具多样。2018年12月FOMC会议上,鲍威尔就曾表态,随着商业银行和金融市场准备金逐渐下降,联邦基金利率和其他货币市场利率可能会出现波动。美联储提出的维持货币市场利率平稳的方法和步骤有:(1)进一步在目标范围内降低IOER;(2)通过贴现窗口支持准备金;(3)开展公开市场操作;(4)减缓投资组合赎回;(5)公开市场操作业务新增对手方。

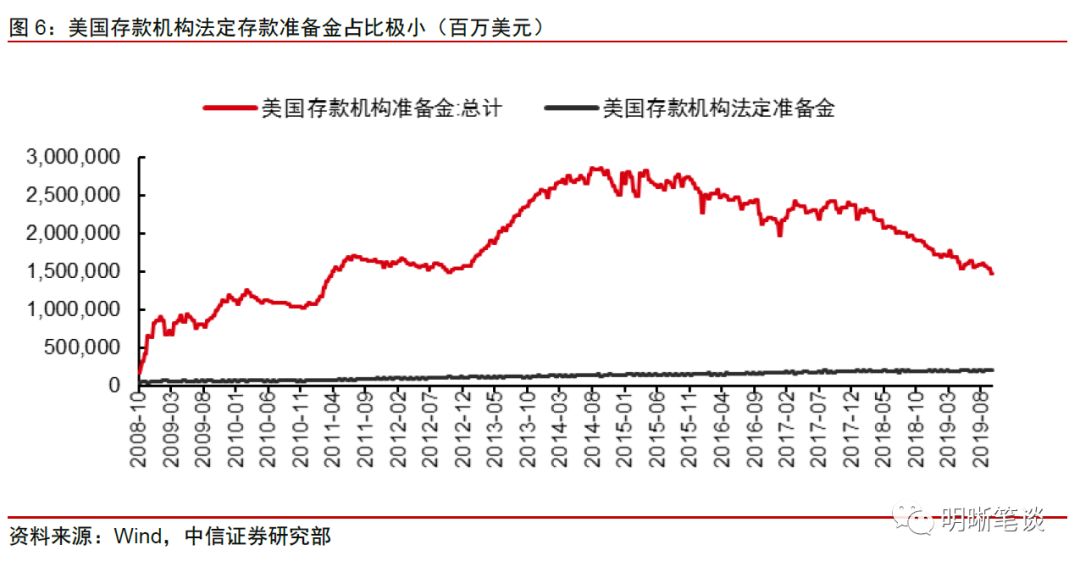

不同于QE的大规模资产购买计划,美联储后续的扩表预计类似于公开市场操作形式提供流动性。美联储目前的目标是维持超额存款准备金处于一定水平,而美国存款法定准备金率极低、法定存款准备金规模很小,因而降准并没有多大空间;对比欧央行和中国央行的公开市场操作工具,以正回购为代表的短期流动性投放体现了央行的主动性,而以各类融资便利为代表的中期流动性投放则反映存款机构的主动性,后续可能都会陆续出现。本次扩表不同于QE,关注短端利率调控,预计以增持短期国债为主,在当前美债利率倒挂的情况下可能压低短端收益率水平。

重启回购、回购扩表,数量工具推出为何?

重启正回购操作、开启“有机的”资产负债表扩张,美联储货币政策逐步回归正常化。自9月18日美联储重启十年前的正回购操作补充存款机构准备金,到10月8日美联储主席鲍威尔在演讲中提出美联储将开启资产负债表扩张计划以增加准备金供应或维持在一定水平,美联储恢复货币政策正常化的流动性投放操作。近期美联储货币政策数量工具举动频频是处于什么原因?

回购利率波动加大,美联储增加准备金投放

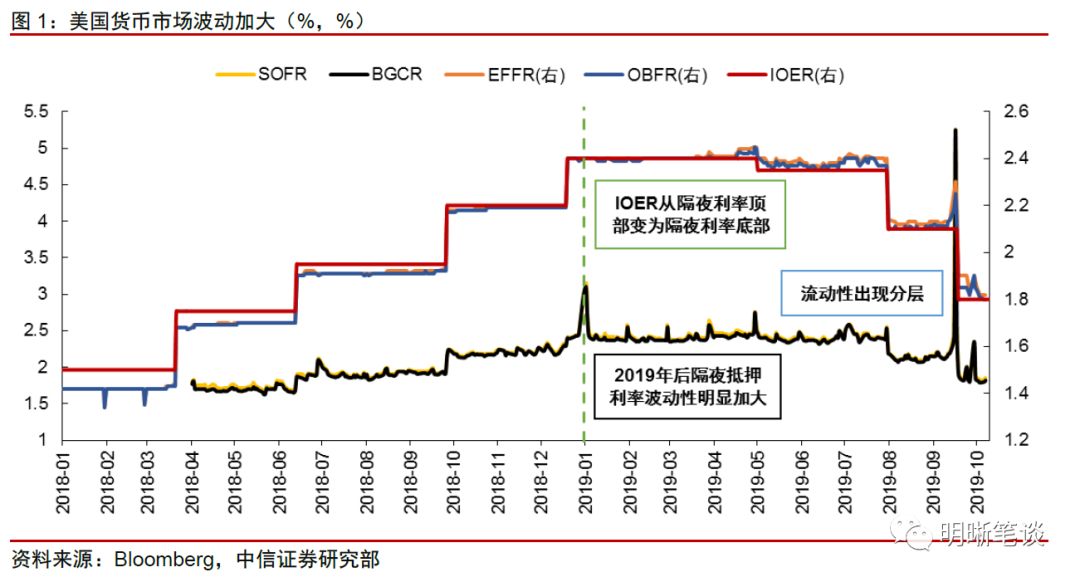

联邦基金利率突破目标区间,美国资金市场波动加大。9月中旬美国隔夜回购利率波动加大,尤其是9月17日隔夜回购利率创新高,其中联邦基金有效利率超出目标区间上限5bps,而一般抵押回购利率BGCR大幅上行至5%以上,创下2018年4月有记录以来的新高,远高于超额存款准备金利率1.8%;9月30日美国隔夜回购利率继续向上波动,其中BGCR和SOFR均上行至2.35%,高于联邦基金目标利率2.0%,联邦基金有效利率EFFR和银行隔夜拆借利率OBFR分别上行至1.9%,高于1.8%的IOER。

在金融危机后的美联储货币政策框架中,IOER从联邦基金利率顶部逐步成为联邦基金利率底部,2019年后美国资金利率波动明显增大,且流动性分层现象越来越明显。从IOER和联邦基金利率的利差来看,从2018年美联储加息过程中没有同等幅度上调IOER导致IOER和联邦基金利率利差逐步收窄,直到2018年底IOER与联邦基金利率基本重合,进入2019年后IOER从以往的联邦基金利率顶部转变为联邦基金利率的底部。另一方面,相比联邦及目标利率和银行隔夜拆借利率,2019年后隔夜抵押利率波动性明显增大,美国资金面的流动性分层现象逐步凸显。

准备金长期下降背景下,短期因素集中出现

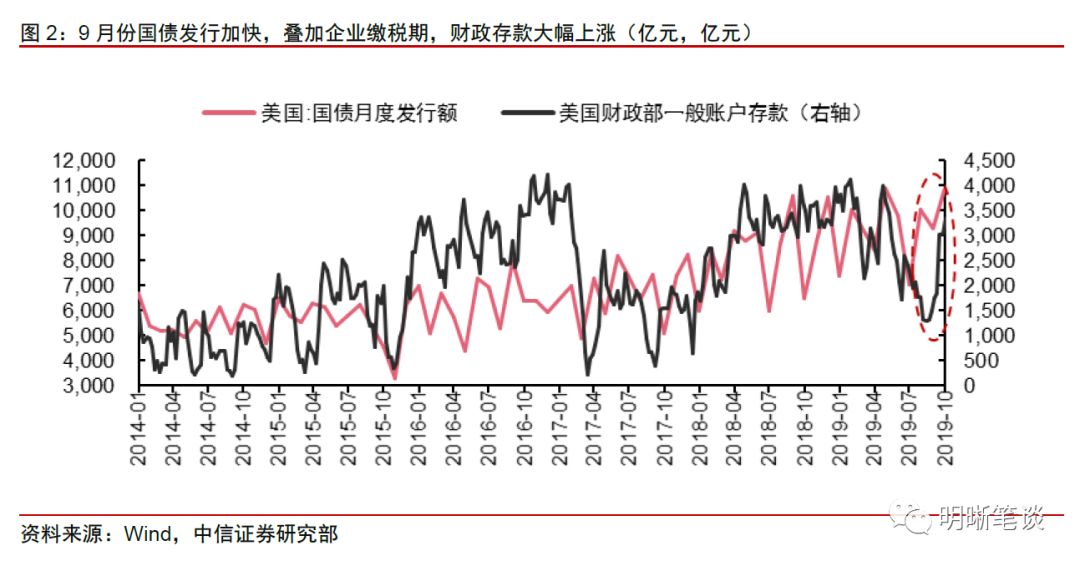

9月中旬资金利率波动加大,短期因素是国债发行缴款和企业缴税。鲍威尔在10月8日的演讲中提到,9月中旬批发融资市场出现意想不到的剧烈波动,主要原因是企业缴税和银行购买国债支付款项引发了货币市场中明显的流动性压力。从美国国债发行和财政部在联储银行的存款规模角度看,9月国债发行额大幅提升,财政存款规模快速上涨,这是挤占货币市场流动性的短期因素。此外,银行留存准备金满足监管要求、英国硬脱欧风险下欧洲机构从美国撤离资金、地缘政治风险加剧导致中东国家从美国撤离资金、美股大幅回调导致对冲基金争相筹资填补杠杆投资组合保证金缺口等等,这些都是短期集中出现的抽离美元的因素,导致了美元隔夜回购利率大幅超出美联储目标区间。

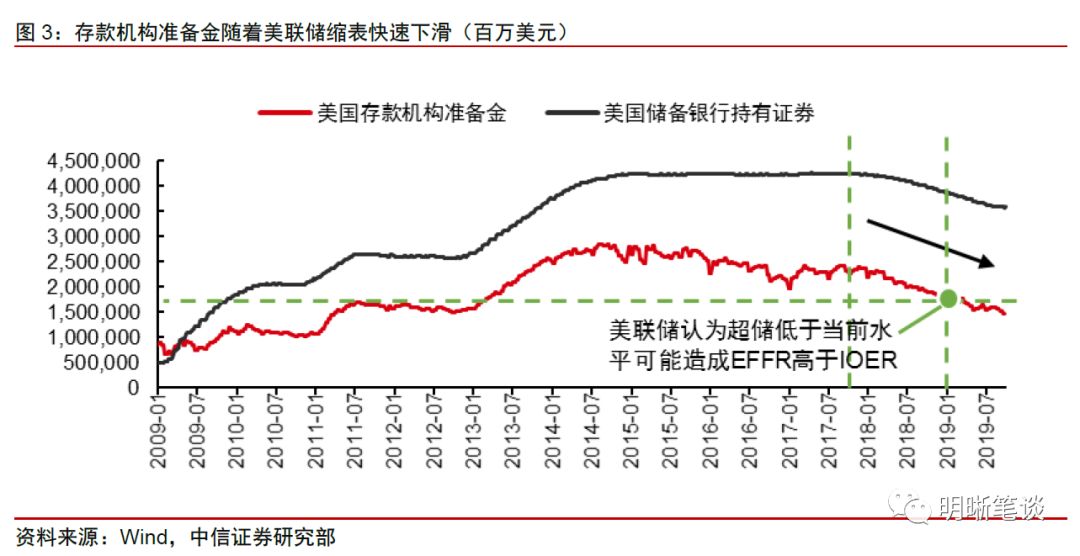

以上短期因素之外,流动性压力还来源于2014年开始的美国存款机构准备金规模的下滑的大背景,尤其是2018年以来下滑速度明显加快。自2017年10月美联储宣布启动缩表后,储备银行持有证券规模和美联储总负债均持续收缩,与之对应的是存款机构准备金同趋势下行。存款机构准备金规模大幅下降后,对流动性的冲击抵御能力偏弱,加之前文所述的各种因素集中出现,出现了美元隔夜回购利率的大幅波动。

准备金持续收缩,美联储货币框架发生转变

美联储隔夜利率调控形似“利率走廊”被突破,货币框架发生转变。金融危机以来美联储维持联邦基金利率处于目标区间中,形似利率走廊——联邦基金利率处于超额准备金利率IOER和逆回购利率ON RRP之间,并通过调整两大政策利率来实现短端利率调控。但2019年以来美联储原本的“利率走廊”未能维持,联邦基金目标利率逐步靠近IOER并超过IOER,后续IOER将成为隔夜回购利率的顶部。

之所以能形成以往类似利率走廊的利率调控框架,最重要的前提条件是流动性充裕。金融危机后QE和大额流动性注入形成了十分宽松的流动性环境,美联储货币政策框架从危机前的公开市场操作投放为主转向利率走廊的构建,但由于流动性环境非常宽松、银行在货币市场和美联储之间进行套利,形成了以IOER为利率顶部、ON RRP为利率底部、不同于欧洲央行利率走廊机制的框架。这一阶段美联储一方面施行QE向市场注入长期流动性,另一方面开展逆回购操作回笼短期流动性,而随着QE结束、美联储启动缩表,市场中流动性逐渐收紧,美联储此前的类似利率走廊的调控框架就会发生转变。

美联储重启正回购、后续将启动扩表,货币政策框架发生转变。在2018年12月的FOMC会议上,鲍威尔提到了随着货币政策正常化进程、美联储资产负债表缩小,存款机构准备金规模逐渐降低,如果超额准备金低于当时的水平,则有效联邦资金利率(EFFR)可能会开始略高于超额准备金利率(IOER),这是与金融危机以来美联储货币政策宽松不同的。

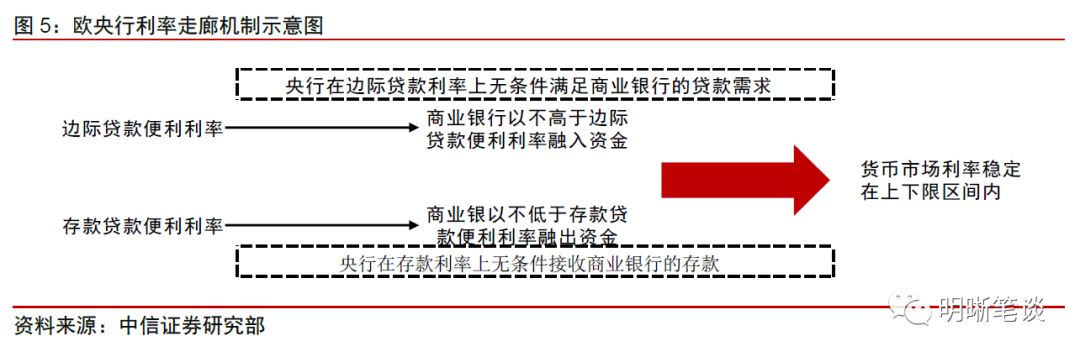

欧央行利率走廊机制能维持稳定运行的基础也是流动性充裕和无限制投放。欧洲央行向商业银行提供存贷款便利机制,从而依靠设定的利率操作区间来稳定市场拆借利率的调控方法。欧央行在边际贷款利率上无条件满足商业银行的贷款需求,在存款利率上无条件接收商业银行的存款,这导致商业银行不会以高于欧央行贷款利率在同业拆借市场拆入资金,也不会以低于欧央行存款利率在同业拆借市场拆出资金,同业拆借市场的利率只在欧央行设定的存贷利率范围内波动,从而实现利率调控。利率走廊机制能完美运行的关键就在于流动性充裕和对流动性的投放和回笼没有限制。这也是美国货币政策框架随着准备金规模下滑开始转变的原因。

美联储扩表不同于QE,料类似于公开市场操作扩表

正回购重启后美联储扩表工具多样。9月中旬隔夜利率飙升、有效联邦基金利率短暂升至FOMC的目标范围之上。为了应对这些压力,美联储首先开始进行临时的公开市场操作,缓解了货币市场的压力。早在2018年12月FOMC会议上,鲍威尔就曾表态,随着商业银行和金融市场准备金逐渐下降,联邦基金利率和其他货币市场利率可能会出现波动。而当时美联储提出的维持货币市场利率平稳的方法和步骤有:(1)进一步在目标范围内降低IOER;(2)通过贴现窗口支持准备金;(3)开展公开市场操作;(4)减缓投资组合赎回;(5)公开市场操作业务新增对手方。

不同于QE的大规模资产购买计划,美联储后续的扩表预计类似于公开市场操作形式提供流动性。美联储目前的目标是维持存款机构准备金、尤其是超额存款准备金处于一定的水平上,实际上通过降低法定存款准备金率就能实现对超额存款准备金的补充。但由于美国存款法定准备金率极低、法定存款准备金规模很小,因而降准并没有多大空间。因而要实现准备金补充,则大概率通过公开市场操作实现。对比欧央行和中国央行的公开市场操作工具,以正回购为代表的短期流动性投放体现了央行的主动性,而以各类融资便利为代表的中期流动性投放则反映存款机构的主动性,后续可能都会陆续出现。

本次扩表不同于QE,关注短端利率调控,预计以增持短期国债为主。QE主要是增持长期国债、MBS等长期限证券,目的是对长期利率施加下行压力,从而使金融环境更加宽松。而本次美联储扩表的目标在于补充存款机构准备金以稳定流动性环境,正回购操作主要以国库券做抵押;其他融资便利工具或新工具预计也以国库券为主要标的,期限也预计集中在短端,在当前美债利率倒挂的情况下可能压低短端收益率水平。