12月11日,星期四。标普500指数收873.59,下跌2.85%。

美国上周首度申请失业救济人数激增5.8万人,至57.3万人,创26年来新高。持续申请失业救济人数大增33.8万人,至443万人,同样为自1982年下半年以来最高水平。

美国众议院周三晚以231票比170票通过了140亿美元的联邦贷款方案。该方案将会转交参议院投票。共和党议员表示准备在参议院阻止通过这份方案,他们主张迫使几大汽车制造商破产,或者做出重大让步换取政府救援。

房屋止赎潮缓和了?

RealtyTrac宣布,全美范围内11月有25.9万幢以上房屋的所有者收到了至少一份与止赎有关的通知,该数字较十月减少7%,但比上年同期仍高出28%。这是否说明房屋止赎潮已经开始缓和了,房地产市场将要止跌回升了呢?

我看未必。房屋止赎数字的下降主要得益于美国财政部采取一系列的措施降低了房屋贷款利率,降低了供屋的成本。另一方面,联邦新法延长了止赎处理的时限,各家银行也由于堆积个案太多而延迟发出止赎通知。房屋市场的供求关系依然没有改变。需要买房子的人,前几年无论有没有收入,都已经通过SUPRIME, ARM等方式购买了房子,现在或者咬紧牙关还房贷,或者干脆已经断供等银行收楼。剩下一批手头上有现金购入房产的投资者,很多已经在今年的股灾中损失惨重,即使本纳克打算将30年的房屋贷款降至4.5%,对他们的吸引力也有限。我越来越觉得美国会走上日本的后路,地产市场长期萎靡。不过,凡事也不要看得太片面,美国和日本还是差别很大,美国地大物博,还是有很多办法可以扭转劣势的。比如,稍微开放移民政策,投资房地产100万美金以上送绿卡一张?Just a wild guess.

高盛有猫腻?

今天金融板块的表现非常糟糕,BAC,JPM, WFC 均下跌超过10%,XLF下跌8.8。根据标准普尔的分析,美国大型金融机构的第3季度不透明资产较第2季度增加了15.5%,达6100亿元,意味着银行拥有更多既难以估值、也难以出售的“三级资产”。

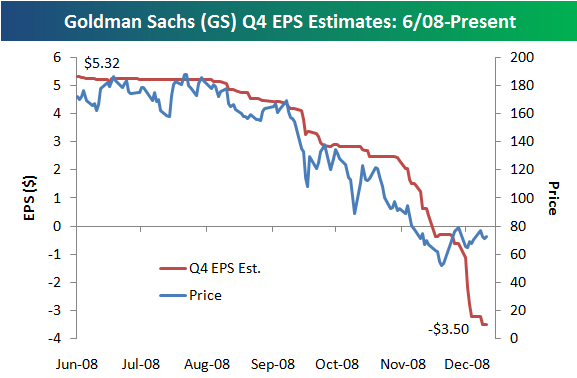

值得注意的是,高盛将在12月16 日公布季度业绩,摩根士丹利将于12月17日公布季度业绩。根据Reuters Estimates,分析师预期中值摩根士丹利为每股亏损27美分,或1.83亿美元。相比,高盛更为糟糕。分析师预计高盛将报告首次季度亏损,亏损可能高达24亿美元,每股亏损6美元。

尽管分析师对高盛的盈利普遍持有悲观的态度,高盛今天仅仅下跌了3.85%。 有传言说,高盛在10月和11月大幅沽空股市获利,所以他们的季度业绩将会好于预期。高盛在过去的几个季度业玩过业绩“Better than expected”,然后借机拉升的游戏。这次又会故技重施吗?

本日操作 昨天的USO出得太早了,反省中。。。。。。

幸好SKF的盈利跑上来了,给了我一些安慰。根据今天的观察,金融板块的卖压还是很重的,明天下跌的希望还比较大,待明天再决定要否卖出SKF。

Ray的投资日记12/11 新一轮下跌?

登录后才可评论.