上一贴我们讲解如何用期权计算器验证期权的平价关系,并如何利用平价关系获取市场套利的交易机会。虽然实践中作为普通投资者,几乎没有可能有效地实施这一交易进行套利,但正是因为这些特性的存在,使得资本市场成为高效市场;具有交易优势的机构或个人,利用高级的算法和计算能力,可以迅速捕捉交易信号,研发出真正的交易策略。

其实学习期权的过程就是寻找交易机会和交易优势的过程,交易机会在于深入的理解期权特性,交易优势在于培养自己分析能力将交易机会有效变为可靠收益。

这一节我们讲解如何用期权计算器计算隐含波动率。

什么是波动率?

波动率,是研究期权最重要的课题,也是权翼最为核心的研发内容。权益在高级服务内容中,提供股票的历史波动率分析,波动率预测,以及隐含波动率曲面等多种数据服务。

波动率,顾名思义,就是股票价格的震荡幅度。理论上定义为股票价格收益率的年化标准差。我们稍作简单解释:

首先计算基础是收益率,而不是股票价格,比如股票价格昨天上涨2.3%,今天下跌1.5%。

其次,对于没有统计背景的读者,标准差是描述统计样本间离散程度的一个指标(参考维基百科标准差)。这里我们只需要知道标准差可以帮助我们了解震荡幅度的分布形态。假设我们每日收益率的一个标准差为2%,那我们可以推论有68%的交易日,股票价格波动会在一个标准差,即+/-2%之间;95%的交易日,股票价格波动会在两个标准差,即+/-4%之间。请记住,这只是理论推导,和现实相去甚远,在高级期权知识中我们深入讨论。

第三,我们将以每日收益率计算的标准差进行年化,方法是乘以一年交易日的平方根。假设一年有252个交易日,股票日波动率为2%,那么我们年化后的波动率就是:2% x SQRT(252) = 2% x 15.87 = 31.75%。

波动率和期权价格有什么关系?

读者还记得期权价格受六个因素制约,其中股票价格、有效期、行权价、股息、和无风险利率,都是市场上可以直接观测到的,唯独波动率是未知的。但恰恰是未知的波动率,是影响期权价格的最重要的因素。

对于一支价格为100的股票,20%的波动率,从统计概率上看,股票价格在一年中,有68%的可能在80 - 120之间变动;或者有95%的可能在60 - 140间波动。而30%的波动率,就意味着有68%的可能在70 - 130间,或95%的可能在40 - 160间变动。显而易见,波动率越高,而其它条件相同的期权,就越有可能在到期日前变为实值(或价内)期权,因而它的价格就会越高。

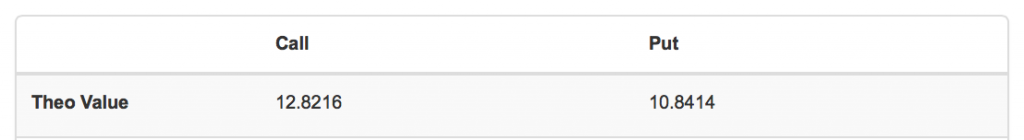

读者可以点击打开期权计算器。在页面默认状态下,看涨期权价格和看跌期权价格分别如下:

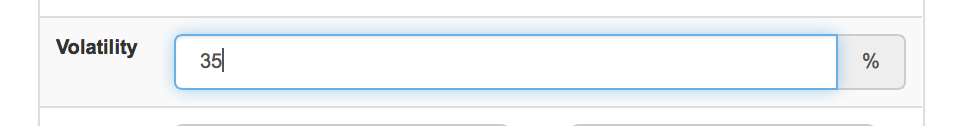

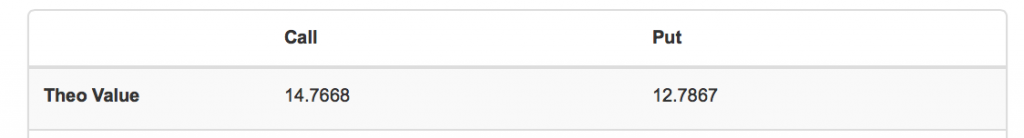

计算后重新观察期权价格:

可见,5个百分点的波动率调整,使看涨、看跌期权价格同时大幅上升。由此可见,波动率对期权价格的影响非常大。

历史波动率 vs. 隐含波动率

在期权研究中,波动率分为历史波动率和隐含波动率两种。

上文介绍波动率计算过程中讲解的实际上是历史波动率。历史波动率就是历史上已发生或实现的波动率,是可以用股票价格计算测量出来的值。历史波动率描述了股票价格在过去一段时间内的变化特性,可以用来辅助预测未来股票价格的变化,从而达到预测期权价格的目的。

隐含波动率是由期权的市场价格倒推出来的,是期权价格中所隐含的定价因子。在其它因素恒定时,期权价格和波动率之间有着一一映射的关系。因此在专业期权交易中,经常把期权的买、卖,称为波动率的买、卖。隐含波动率反映了期权交易员对未来波动率变化的预期。

在很多金融服务网站,例如Yahoo Finance的期权价格里,就包含隐含波动率一栏。

根据市场价格,很难比较不同标的、不同行权期、不同行权价的期权。例如我们观察下面三支看涨期权在2016年2月23日收盘后的价格。

| 标的股票 | AMAZON | ||

| 股票收盘价 | 717.29 | 552.94 | 717.29 |

| 期权类型 | Call | Call | Call |

| 到期日 | 2016年3月18日 | 2016年4月15日 | 2016年3月18日 |

| 行权价 | 720 | 555 | 700 |

| 最后成交价 | 20.2 | 26.55 | 30.5 |

如果我们只比较成交价格,即使是最高明的交易员也无法分析出任何有用的信息。首先Google和Amazon是两支不同标的股票,其次对于到期日相同的两支Google期权,行权价不同,一支为实值期权,一支为虚值期权。价格之间没有可比性。

但是如下所示,如果我们记录下Yahoo Finance期权报价中的对应的隐含波动率,

| 隐含波动率 | 26.69% | 33.66% | 28.86% |

这样我们就可以做出一些简单分析。例如:

- 同样在平直附近,Amazon期权的隐含波动率(33.66%)高于Google期权的隐含波动率(26.69%),这就是说Amazon的期权相对比较贵。

- Amazon期权贵可能有多种原因。比如可能因为Google的历史波动率低于Amazon的历史波动率,交易员在预测期权到期日时,预期Google的波动率仍然低于Amazon的波动率。事实上,在2月23日,Amazon历史波动率(30日56%左右)的确远远高于Google的历史波动率(20日33%左右)。

- 还有可能是市场预期在到期日前,Amazon会因各种原因有大幅波动。比如即将发布季报或年报,新产品,或将宣布兼并案,等等。这在我们上面的实例中,并不是主要因素,但在实践中确实是我们寻找交易机会的有效方法。例如很多期权交易就是专门围绕季报、年报等重要公司事件,寻找交易机会的。Amazon是一个很好的案例。在每次季报前一两周,Amazon的隐含波动率就会飙升,在季报公布后又迅速回落,显示了非常强的周期效应。我们在后续的波动率交易文章中会详细介绍如何分析数据,把握时机,从隐含波动率的特有规律中寻找交易优势,构建交易策略。

- 读者还可以发现上面两个相同到期日不同行权价的Google看涨期权,具有不同的隐含波动率。行权价720的期权略低(26.69), 行权价700的期权略高(28.86)。如果读者仔细观察Yahoo Finance中的期权序列,会发现这是一个普遍现象,即低于股票价格时,行权价越低,相应的隐含波动率越高;高于股票价格时,规律则不是特别明显。这一现象在期权研究中称为波动率微笑。如果把不同到期日的期权序列的微笑曲线合并,我们就会得到波动率曲面。波动率微笑的成因有很多种解释,比较公认的是投资者出于避险要求,会更加激进的买入低行权价的看跌期权,从而相应抬高隐含波动率的水平。我们还记得根据平价关系,相同到期日、相同行权价的看涨、看跌期权的波动率基本相同,因此这就造成了我们上面看到的现象。

- 波动率微笑和波动率曲面是很多期权交易策略的研究对象。读者可以参考我们高级知识中关于波动率偏斜交易的文章。

提到隐含波动率,就不得不说一说大家熟知的波动率指数VIX,也经常被大家称为恐慌指数。VIX是芝加哥期权交易所(cboe.com)提供的由S&P500指数期权计算出的市场期待的短期波动率指数,VIX和我们所说的隐含波动率非常近似,但不是用期权估值模型倒推出的。VIX和个股的隐含波动率,对标的价格都有很强的负相关性。即当股票下跌时,波动率会上涨。当市场出现恐慌时,VIX会迅速飙升。读者可以在Yahoo Finance中进行验证。

隐含波动率的价值,不仅反映市场预期,更重要的是为我们提供了一个可以直接比较不同行权价、不同到期日,甚至不同标的股票的不同期权的有效方法。期权初学者可以在获得期权价格的同时,逐步培养关注隐含波动率的习惯。

计算隐含波动率

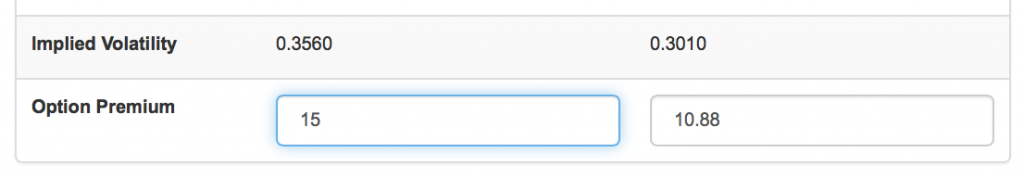

隐含波动率同样可以用期权计算器算出。波动率在期权计算器中是个双向的数值:输入波动率,输出期权价格;或者输入期权价格,输出波动率。此时由期权价格计算出的波动率,就是隐含波动率。

在期权计算器页面的默认状态下,假设读者希望知道看涨期权价格为15时对应的波动率,可以在如下图所示的看涨期权的期权金中输入15,计算后,系统输出对应的隐含波动率为0.3560。

读者也可以联系Yahoo Finance的期权序列中的隐含波动率,和权翼的期权计算器进行比对验证。不过注意以下几点:

- Yahoo Finance中的隐含波动率对应的是该期权的最后成交价。期权流动性较弱,因此期权最后成交价不一定是股票收盘价所对应的期权成交价格(流动性较弱的期权有可能是几个小时前或几天前成交的)。读者可以适度用收盘时的买(Bid)价,和卖(Offer)价做相应调整。

- 如果股票有股息,需要在期权计算器中输入期权有效期内可能派出股息的年化股息率。例如:假设3个月有效期的期权,当前股票价格$100,三个月内现金派息$1,那么简单算法就是: 1/100 x (12/3) = 4%。

- 计算器中无风险利率调整为与期权有效期相当的市场无风险利率,中短期利率查询可以参照bankrate.com或其它网站。

- 不同数学模型计算结果会略有不同。权翼的模型和Yahoo Finance的模型,应该不完全相同。