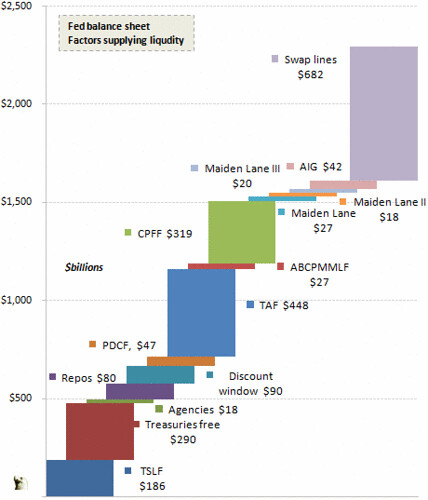

这幢金钱斜塔是什么东西?它是联储的资产负债表,更准确地说,是联储的资产组合。

一年前它的规模大概是现在的一半。为了让大家明白现在到底庞大到何等地步,我告诉你们,它相当于美国整个商业银行系统合并资产负债表的20%。这是史无前例的。

而且一年前远不及现在这般复杂。当时大部分都是国债加上一些未履行的回购协议(基本上是临时性现金投资)。但是自从大约一年前信贷危机爆发以来,联储推出了花样百出的特别流动性计划。

比方说,上图的三个组成部分分别被称为Maiden Lane、Maiden Lane II和Maiden Lane III,总金额达到650亿美元,都是联储在贝尔斯登和美国国际集团(AIG)倒闭过程中收购的坏账投资组合。

中间有一大块叫做商业票据融资工具(CPFF),价值3190亿美元,它是由各家银行和其他公司发行的商业票据(超短期债券)的投资组合。雷曼兄弟倒闭之后,商业票据市场彻底冻结,因此联储创制CPFF来令其恢复流动。目前,就其全部意图和目的而言,CPFF就是商业票据市场。

最大的那一块叫做“互换协议”,价值6820亿美元,它是联储同全球其他中央银行进行外汇互换的投资组合。为了满足各国的紧急美元融资需要,联储用美元同欧元、日元、韩元和巴西雷亚尔等进行了互换。

上周联邦公开市场委员会(FOMC)召开会议,媒体都报道说联储将利率降至接近于零。但事实并非如此。过去两个月来大部分时间联邦基金利率事实上一直在零附近徘徊,FOMC只是令其变得正式了。关于利率真正有效的信息是,FOMC打算“在一段时间内”维持极低的利率水平。

FOMC的言外之意恰恰是针对资产负债表来说的。它宣布打算将资产负债表维持在当前规模一段时间,实际上,还打算想方设法令其膨胀得更大。

上个月联储宣布打算购买房利美(FNM)和房地美(FRE)价值6000亿美元的直接抵押贷款债务和公开市场上的抵押贷款支持证券。接着FOMC称联储还将购买国债。